La bomba monetaria y el increíble desconocimiento de los articulistas de elPeriódico

Desde hace algunos días un informe sobre el clima de inversión en Guatemala que escribí con mi colega Olav Dirkmaat está dando bastante que hablar. En muchos foros nos felicitan por dicho informe y en otros lugares, como es lógico, nos critican. Nunca llueve a gusto de todos por recurrir al famoso adagio.

Sirva este artículo de contra-crítica a un artículo recientemente publicado en elPeriódico de Guatemala. El artículo se puede encontrar aquí.

¿Qué es la bomba monetaria?

En el artículo se habla de la bomba monetaria y lo cierto es que el articulista falla hasta en la propia caracterización del fenómeno.

La bomba monetaria no consiste en la monetización de deuda. Si así fuera, es cierto que Guatemala no monetiza deuda o al menos no lo hace tanto como otros países. Sin embargo, y tal y como vamos a ver, el Banguat si es acreedor del gobierno de Guatemala en una cuantía enorme.

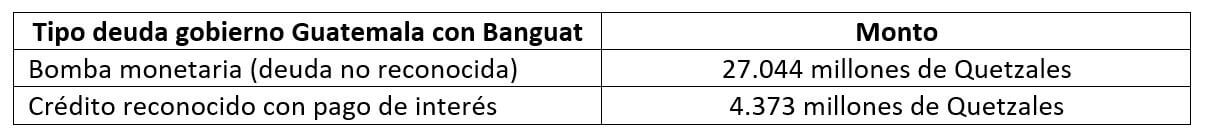

La bomba monetaria se refiere a la cuantía que el Estado de Guatemala adeuda al Banguat y que el Estado no repone y hasta se puede decir que no reconoce. Además, el Estado de Guatemala tiene una deuda que sí reconoce con el Banguat. Los montos adeudados actualmente por rúbrica son los siguientes.

Fuente: Banguat

La mayoría de guatemaltecos piensa que el Banco de Guatemala no financia al gobierno, y esto es, en parte, verdad. Sin embargo, el Banco de Guatemala tiene el 22,5% de sus activos en diferentes formas de deuda del Estado de Guatemala.

¿Cómo se ha llegado a esta situación? La década perdida de los años 80s

¿De dónde viene la deuda no reconocida? Los ecos vienen desde la década perdida (años 80s). El Banguat tenía un tipo de cambio fijo con el dólar 1 a 1. Para tener un tipo de cambio fijo hay que seguir reglas muy estrictas que el Banguat de la época no siguió. Cuando se tiene un tipo de cambio fijo no se puede seguir una política monetaria autónoma. En los años 80s la Fed subió el tipo de interés hasta niveles del 20%. Para mantener la estabilidad del quetzal, el Banguat debería haber subido el tipo de interés al unísono con la Fed, sin embargo esto no ocurrió. El diferencial de tipos de interés es uno de los mejores predictores del precio de la moneda. La moneda con tipos de interés altos se suele apreciar mientras que la moneda con tipos bajos depreciar. El problema es que en un régimen de tipo de cambio fijo esto no se traslada directamente al precio de la moneda (por estar fijado por el BC) sino a pérdidas de reservas internacionales. Por tanto, el Banguat empezó rápidamente a perder reservas internacionales.

Adicionalmente, la constante monetización de deuda pública también empeoraba la posición patrimonial del Banguat e impactaba en el valor fundamental del quetzal, siendo esto una nueva fuente de salida de reservas.

En esta tesitura, el Banguat comenzó a perder de forma masiva reservas internacionales. Aquí el Banguat tenía dos opciones para reestablecer una situación saludable para la economía guatemalteca.

- Devaluar el quetzal.

- Empezar a seguir la política monetaria restrictiva de EEUU y subir los tipos de interés.

Ninguna de las dos opciones son muy apetecibles desde el punto de vista de la autoridad monetaria. La primera es la constatación de un fracaso (defender tu propia moneda) y la segunda conlleva una asfixia al sector productivo endeudado y posiblemente una crisis económica (o profundización en la crisis existente).

Entonces el Banguat decidió emprender una huida hacia adelante. El Banguat estableció un control de cambios. En concreto se limitó quien podía acceder a las reservas internacionales y puso diferentes precios y condiciones para acceder a ellas. Así, había un tipo de cambio diferente si eras un cafetalero, un azucarero o simplemente querías viajar (situación parecida a la Argentina Kirchnerista o la Venezuela actual). Había un tipo de cambio de mercado negro (el tipo de cambio real) y un tipo de cambio para los amigos. Esto, evidentemente no impidió que las reservas siguieran disminuyendo hasta que literalmente se acabaron. La situación era incluso peor, al menos desde 1984 el Banguat empezó a endeudarse para conseguir nuevas reservas con las que sostener el irreal tipo de cambio (en términos reales existían reservas negativas).

Después de varios años de problemas graves con el tipo de cambio, la devaluación terminó teniendo un impacto fuerte en los precios. Crecieron más de un 30% en 1986 (si, el tipo de cambio termina impactando en la inflación).

A finales de 1989 se decidió finalmente abandonar el control de cambios y se estableció un tipo de cambio flotante (aunque no operó completamente hasta el año 1992)[1].

Esto será el inicio de la bomba monetaria. En 1989 el Banguat apenas tenía reservas internacionales y tenía una deuda enorme por los préstamos incurridos años atrás. De hecho, según las cuentas del Banguat, las reservas internacionales a finales de 1989 eran de -72,4 millones de dólares y eso sin tener en cuenta los préstamos de años anteriores.

¿Qué hacemos con la deuda? Escondámosla debajo de la alfombra y hagamos como que no existe

El problema ahora era, ¿qué hacemos con esta deuda? El Banguat debe muchísimo dinero y no tiene capacidad de hacer frente a esta deuda. La solución a corto plazo fue crear en el activo la cuenta “gastos diferidos” (ya podemos hablar propiamente de bomba monetaria). Estos gastos diferidos se contabilizan en el activo “en el supuesto de que representan una deuda del gobierno con el banco central”[2]. Se presumía que una vez se estabilizara macroeconómicamente al país, el gobierno pagaría (aunque sea con bonos) al Banguat. A día de hoy este pago no ha ocurrido.

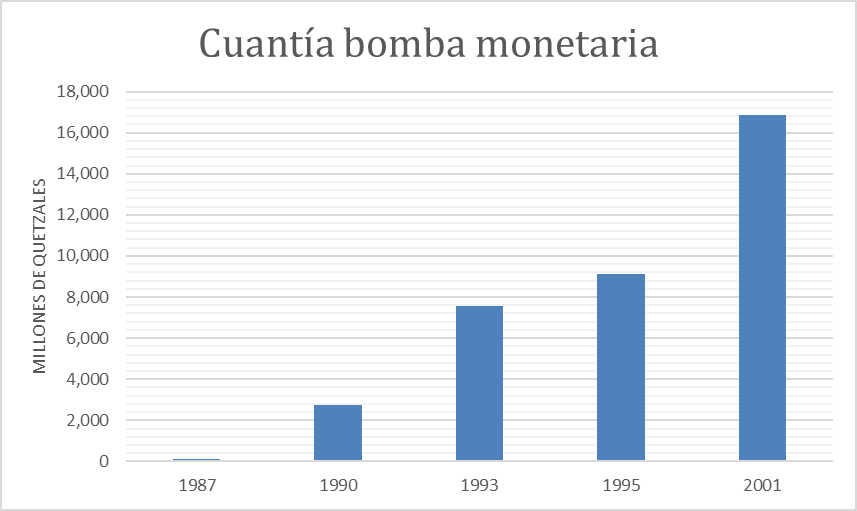

La acumulación de activos del gobierno en forma directa (deuda pública) y en forma indirecta con la cuenta de gastos diferidos ascendió a Q6500 millones solamente en los años 80s[3]. Esta acumulación de malos activos tuvo su reflejo en un incremento enorme de los pasivos del Banguat y el mayor pasivo de un banco central suele ser la moneda. Esto terminó provocando una inflación enorme a finales de los años 80s, inflación que llegó a superar el 60% anual.

La enorme inflación no se pudo controlar hasta el año 1991. En esa fecha, el Banguat empieza a recoger su propia moneda del mercado (lo que en el mundo financiero se llama esterilizar reservas) mediante las operaciones de mercado abierto. Básicamente el Banguat emite bonos (de estabilización monetaria) por los que paga un tipo de interés para evitar que sus quetzales circulen y generen inflación en el resto de la economía. Esta recogida de efectivo ha sido un enorme éxito, la inflación está relativamente controlada desde el año 91 y no ha sido superior al 10% desde el año 1997.

El problema es que esterilizar una enorme cantidad de reservas tiene un coste muy elevado. El Banguat, para esterilizar sus reservas gasta dinero. Pero los problemas no acaban aquí. Por el lado del activo, el Banguat tiene una deuda no reconocida del Estado de Guatemala en la cuenta de gastos diferidos. Esta deuda paga un 0% de interés. Sí, no paga nada. Esto es un problema enorme, por el lado del activo el Banguat no recibe interés[4] y por el lado del pasivo ha de pagar un interés enorme para evitar que la emisión monetaria (con la que se financia el crédito no reconocido al gobierno) genere inflación.

No hay que ser ingeniero aeroespacial para entender la razón por la que el Banguat pierde dinero todos los años. El gobierno no le paga y el Banguat debe pagar para evitar brotes inflacionarios. Que un banco central pierda dinero es algo raro, lo más normal es que los bancos centrales ganen dinero, y cuando pierden dinero de forma importante es la antesala de una fuerte inflación y depreciación de la moneda.

El Banguat pierde sostenidamente dinero todos los años (salvo excepciones puntuales). Las pérdidas anuales el Banguat las carga a nuestra ya archiconocida cuenta de “Gastos diferidos” en la esperanza de que algún día el gobierno guatemalteco le pague. El Banguat incrementa todos los años esta cuenta en una especie de brindis al sol interminable. Evidentemente la cuenta por cobrar del Estado no hace más que crecer.

Fuente: Corado Méndez (1998); Banguat

Fuente: Corado Méndez (1998); Banguat

La situación en el año 2001 es tan insostenible que se llega a un nuevo arreglo institucional. Se emite una nueva Ley Orgánica del Banco de Guatemala que obliga al Estado a dos cosas:

- Hacerse cargo de las pérdidas del Banguat todos los años (si es que el Banguat no tiene recursos excedentes de otros años)

- Hacerse cargo de los costes acumulados de la política monetaria hasta el año 2001. En 6 meses se debía restituir la suma adeudada (Q16.834 millones)

El gobierno de Guatemala cumplió con punto 1 durante algunos años, pero desde hace aproximadamente 7 años ha decidido que esto no es importante y ha dejado de pagar total o parcialmente las pérdidas del Banguat correspondientes a los años 2002, 2011, 2012, 2013, 2014, 2015 y 2016.

El gobierno de Guatemala también incumplió el punto 2. A finales de 2002 existía un proyecto de decreto para autorizar el pago de los más de Q16.800 millones en forma de bonos. Sin embargo, el pago nunca llegó a hacerse efectivo a pesar de las reiteradas quejas del Banguat[5].

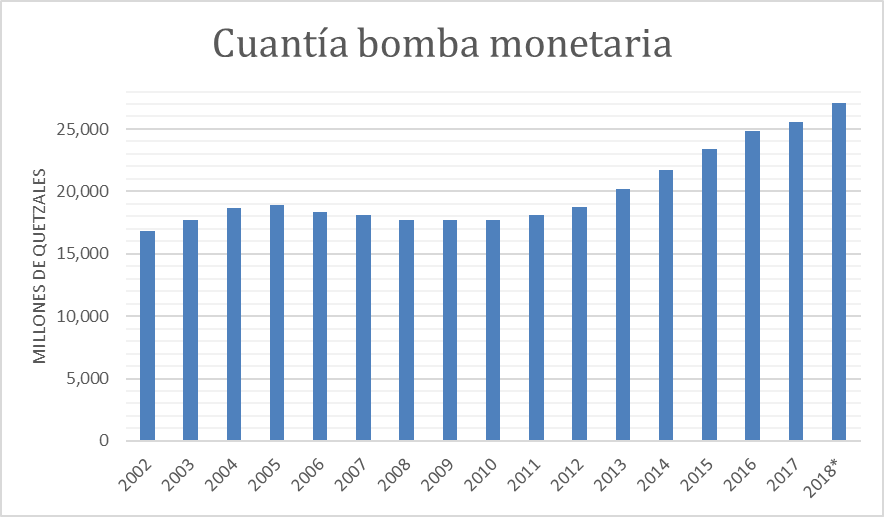

Por ello, desde 2002 la cuantía de la bomba monetaria no ha dejado de crecer hasta alcanzar los actuales Q27.044 millones. Desde 2003 hasta 2011 (cuando se pagan las pérdidas anuales del Banguat), la bomba monetaria permanece latente, no crece. Desde 2011 hasta la fecha (cuando se deja de pagar o se hace sólo a medias), la cuantía de la bomba monetaria no deja de crecer.

Fuente: Banguat *Agosto de 2018

Fuente: Banguat *Agosto de 2018

Desde 2002, con la garantía explícita que da una ley, la cuenta del activo deja de llamarse “Gastos diferidos” y pasa a llamarse “restituciones de patrimonio a cobrar del Estado”. El problema es que el Estado no lo reconoce en sus cuentas (algo parecido pasa con el IGSS). No existe deuda pública legalmente constituida para pagar ni al Banguat ni al IGSS. Por esto la cifra de deuda pública cercana al 25% del PIB es irreal.

Como vemos, el problema es un poquito más complejo que la simple “emisión de dinero” de la que nos habla nuestro querido articulista de elPeriódico.

Las reservas internacionales son enormes, así que no hay problema, ¿seguro?

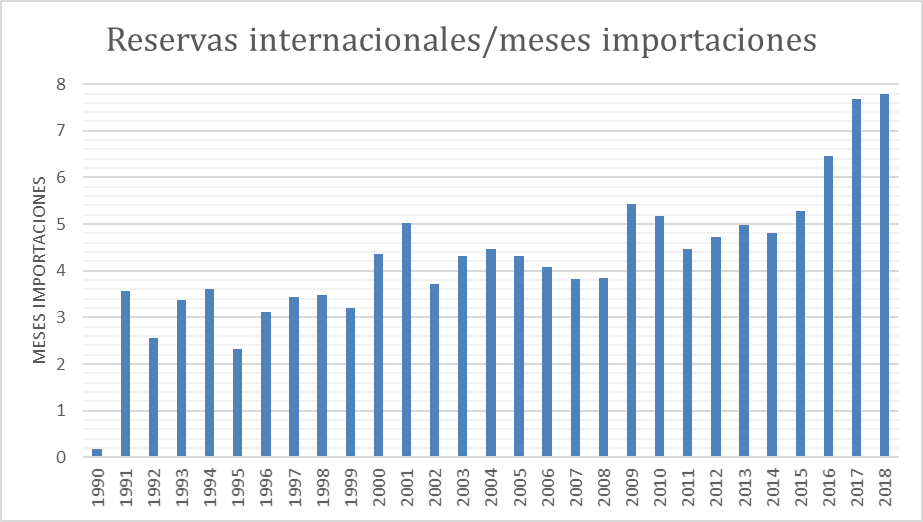

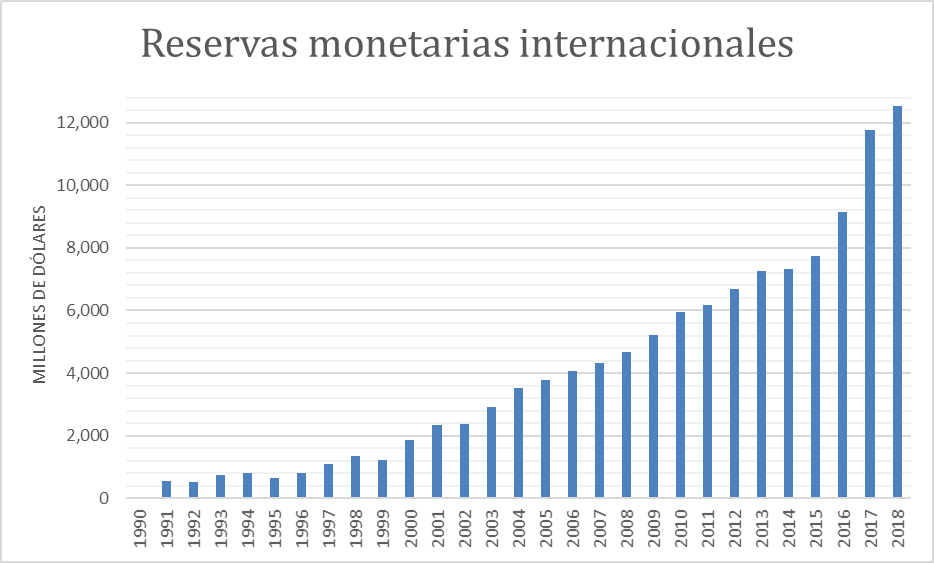

Desde 1990 el Banguat tiene una política de adquisición de reservas internacionales muy agresiva. El miedo a volver a quedarse sin reservas como ocurrió a finales de los 80s muy posiblemente ha propiciado que tengamos un nivel de reservas demasiado elevado. En agosto de 2018 las reservas internacionales han llegado a superar los $12.500 millones.

Fuente: Banguat *Agosto de 2018

Fuente: Banguat *Agosto de 2018

Pero, ¿cómo saber si tenemos muchas o pocas reservas internacionales? El Fondo Monetario Internacional considera que una política prudente es tener reservas equivalentes a tres meses de importaciones. Vemos que en Guatemala ya tenemos 8 meses de importaciones.

Fuente: Banguat; UFM Market Trends. *Agosto de 2018

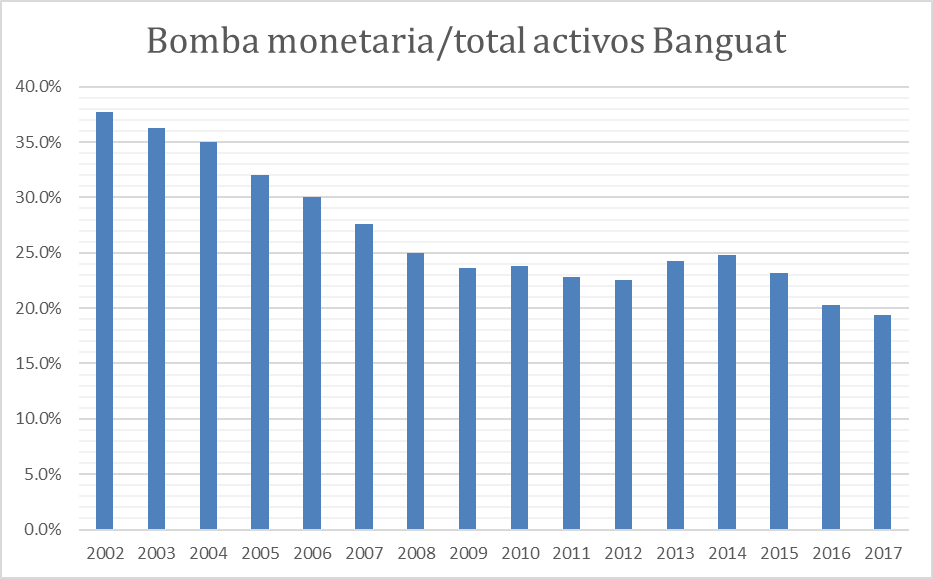

Por tanto, parece bien establecido que el Banguat tiene unas reservas internacionales muy importantes. Tan importantes que hace que la bomba monetaria se diluya en tanto dólar. De hecho, cuanto más crecen las reservas internacionales, más se diluye la bomba monetaria en los activos totales del Banguat.

Fuente: Banguat

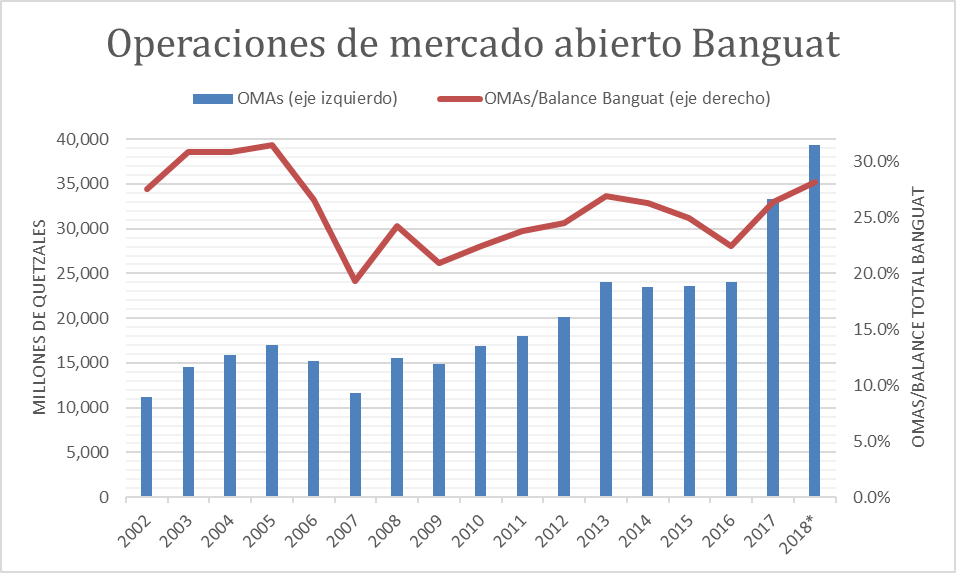

Pero la acumulación de reservas internacionales es un regalo envenedado, la acumulación de reservas internacionales no sale gratis. El Banguat sólo puede comprar reservas internacionales (incremento de activo) si aumenta sus pasivos (necesita una fuente de financiación). Como ya hemos mencionado, el principal pasivo de un banco central es la cantidad de efectivo en circulación. Para evitar movimientos inflacionarios, el Banguat esteriliza el incremento de efectivo derivado de la compra de dólares incrementando las operaciones de mercado abierto, operaciones por las que tiene que pagar un interés.

Así vemos el incremento constante de las operaciones de mercado abierto y como las mismas se mantienen entre el 20% y el 30% del balance total del Banguat. Es decir, a medida que incrementa la bomba monetaria y a medida que incrementan las reservas internacionales, deben también incrementar las operaciones de mercado abierto.

Fuente: Banguat

El problema es que a medida que incrementan las operaciones de mercado abierto, también crecen las pérdidas futuras del Banguat.

Esta es una de las razones por las que la bomba monetaria se puede considerar también una bomba de tiempo. Si el Banguat acumula reservas consigue diluir la bomba monetaria ya que acumula buenos activos (dólares). Pero esto hace incrementar el efectivo en circulación y obliga al Banguat a recogerlo mediante operaciones de mercado abierto que le cuestan dinero. Al final terminamos con más reservas, pero también con más pérdidas futuras.

Una vez más vemos que la caracterización y problemas que afrenta el Banguat son más complicados que los que nuestro buen articulista de elPeriódico nos presenta.

Más allá de estas consideraciones de la bomba monetaria, el articulista de elPeriódico sólo es capaz de hacer alusiones a un trabajo que no le gusta pero que, más allá de sus malas formas y argumentos ad-hominem, es incapaz de explicitar que es incorrecto. El argumento ad-hominen (contra la persona o la institución) es una de las falacias lógicas más extendidas. No creemos que merezca la pena contestar insultos y realmente cuesta entender como elPeriódico puede publicar un artículo tan errado desde el punto de vista técnico y escrito con tamaña falta de tacto y educación.

Y en mitad de todo este alboroto, Agexport sigue pidiendo devaluar la moneda

Por si no tuviera que lidiar con pocos problemas, el Banguat además debe hacer frente a las acometidas constantes y habituales que desde Agexport se hacen para pedir devaluar/depreciar el quetzal. Parece que esta vez van más en serio y han conseguido también el apoyo de la Cámara de Industria guatemalteca (CIG).

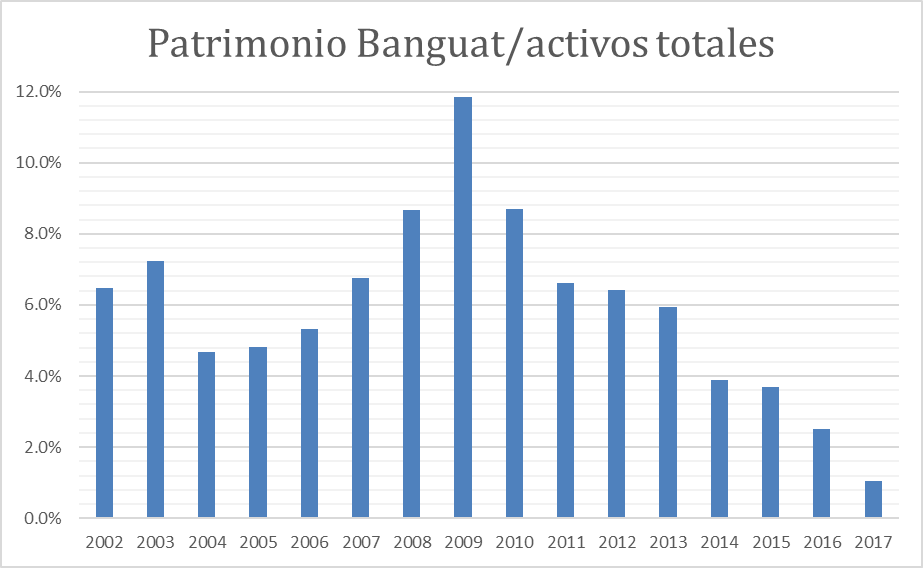

La situación del Banguat es delicada debido a la bomba monetaria y las pérdidas que arrastra todos los años y que el gobierno decide que no va a pagar. Así podemos ver como el patrimonio del Banguat no hace más que caer desde que el gobierno decidió dejar de pagar a inicios de esta década[6].

Fuente: Banguat

El patrimonio del Banguat está ya casi en terreno negativo. En esta situación, pedir una intervención en el tipo de cambio puede hacer que sepamos donde empieza el deslizamiento del mismo y no sepamos donde acaba. Creemos que estas exigencias de parte del sector privado son harto irresponsables y pueden tener consecuencias muy negativas en el largo plazo. Como ya hemos comentado, bancos centrales con patrimonio negativo y pérdidas quasi-fiscales son la antesala de las hiperinflaciones.

Conclusión

La bomba monetaria es un fenómeno complicado y no debe tomarse tan a la ligera como algunos articulistas de elPeriódico hacen.

El Estado guatemalteco no cumple con su promesa de pagar el coste de la política monetaria derivado de las malas decisiones tomadas en los años 80s. El constante impago del Estado pone en aprietos al Banguat.

Las reservas en dólares son muy grandes, casi 3 veces más grandes de lo que aconseja el Fondo Monetario Internacional. Pero la política de acumulación de reservas internacionales es pan para hoy y hambre para mañana. A corto plazo mejora la posición patrimonial del Banguat a costa de hacerla más débil en el futuro.

Este es el dilema de la política monetaria en Guatemala, tenemos activada una bomba de tiempo, sabemos que va a explotar, lo que no sabemos es cuando. Y lo cierto es que no estamos haciendo absolutamente nada en preparación para el día que detone.

Lo que parece es que Agexport, y ahora también la cámara de industria (CIG), están haciendo méritos para que la bomba explote más pronto que tarde.

[1] Véase García Lara (2003)

[2] Véase Corado Méndez (1998). Se puede encontrar aquí.

[3] Véase Corado Méndez (1998).

[4] En algunas cuentas evidentemente si recibe interés, pero a inicios de los años 90s era la cuenta más importante y actualmente es la segunda más importante (detrás de activos en moneda extranjera).

[5] Véase los últimos estados financieros auditados del Banguat aquí (página 11 del documento).

[6] El patrimonio creció de 2006 a 2009 por el incremento de tipos de interés en Estados Unidos. Las reservas internacionales están colocadas en Estados Unidos en su mayor parte en bonos del tesoro del gobierno americano a corto plazo (Treasury Bills).

AVISO IMPORTANTE: El análisis contenido en este artículo es obra exclusiva de su autor. Las aseveraciones realizadas no son necesariamente compartidas ni son la postura oficial de la UFM.