La banca italiana es la nueva espada de Damocles de la economía europea

Podemos fechar el inicio de la crisis bancaria italiana en los stress test del verano de 2016 y el episodio que protagonizó la banca Monte dei Paschi que necesitó un bail-out de 6.600 millones de euros. A finales de junio de 2017 la crisis parece lejos de darse por terminada ya que el Estado italiano ha inyectado 17.200 millones de euros a dos bancos venecianos, 5200 millones directamente y 12.000 en forma de garantías. Esto a pesar de que la Comisión Europea consideraba que los dos bancos venecianos no suponen un riesgo sistémico.

¿Cómo han reaccionado los sistemas financieros europeos a la crisis italiana? ¿Ha habido efecto contagio?

Capacidad de financiamiento de los sistemas bancarios europeos en el mercado

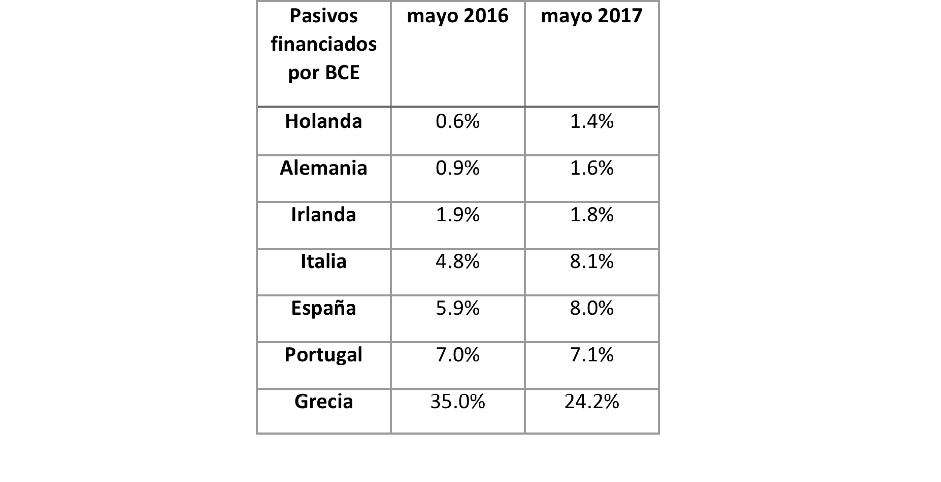

Veamos primero como ha cambiado la financiación de los sistemas bancarios en el BCE desde hace un año para una selección de países de la eurozona. Esto es indicativo de la desconfianza del mercado hacia los sistemas bancarios de varios países.

La práctica totalidad de los sistemas financieros nacionales han sufrido un empeoramiento en este apartado con respecto a la situación de hace un año. La mayor parte de países que se suponen no tienen problemas bancarios y exhiben menor financiación en el BCE han visto empeorar su situación por lo que existe un efecto contagio claro de la banca italiana al resto de bancas europeas.

España, a pesar de tener haber recibido un rescate si se ha visto arrastrado con el resto de bancas europeas. La razón podría estar en que la reestructuración del sector no ha terminado y se perciben debilidades o en que la banca española tiene sus propios problemas internos.

España, a pesar de tener haber recibido un rescate si se ha visto arrastrado con el resto de bancas europeas. La razón podría estar en que la reestructuración del sector no ha terminado y se perciben debilidades o en que la banca española tiene sus propios problemas internos.

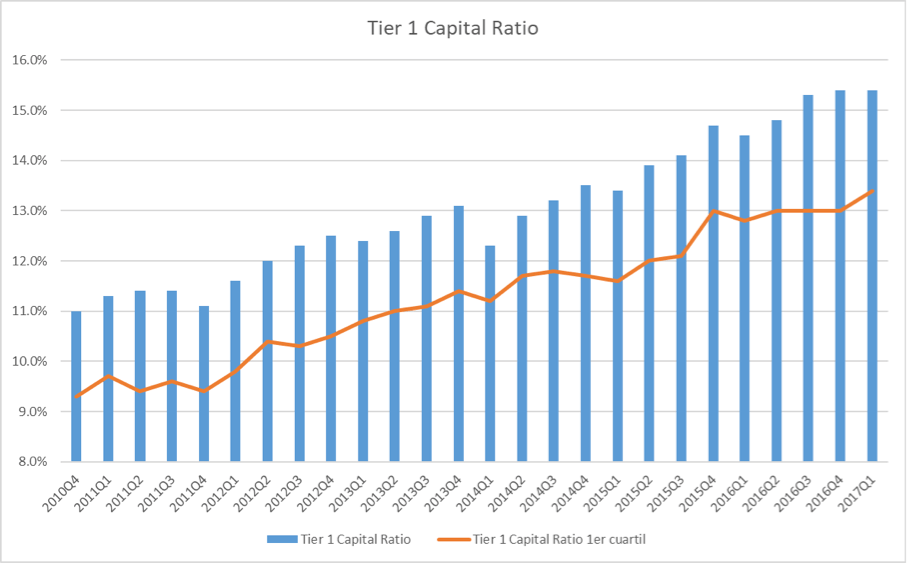

Ratio capitalización banca eurozona

La capitalización de los bancos es ahora muy superior a la de anteriores crisis bancarias lo que hace al sector más fuerte ante nuevas crisis.

Tanto la capitalización media como el primer cuartil (bancos más débiles) han visto aumentar su capitalización.

Esto significa que la capacidad que tiene el sector bancario de soportar shocks ha aumentado. La capacidad de resistir autónomamente (sin recurrir a rescates) un efecto contagio es ahora significativamente mayor (aunque evidentemente no infinita).

Ratio deuda/capital bancos eurozona

Si vemos el ratio de deuda sobre capital también podemos observar la misma tendencia, la posición financiera de los bancos es mucho más sólida hoy que la de hace algunos años.

El porcentaje de bancos con un múltiplo de deuda/capital menor a 12 (posición financieramente sólida) ha incrementado notablemente desde finales de 2014, desde el 10% hasta el 18%.

El porcentaje de bancos con un múltiplo de deuda/capital muy grande y por ende en posición financiera peligrosa (múltiplo mayor a 15) ha caído en picado, desde el 63% en 2014 hasta el 48% en 2017.

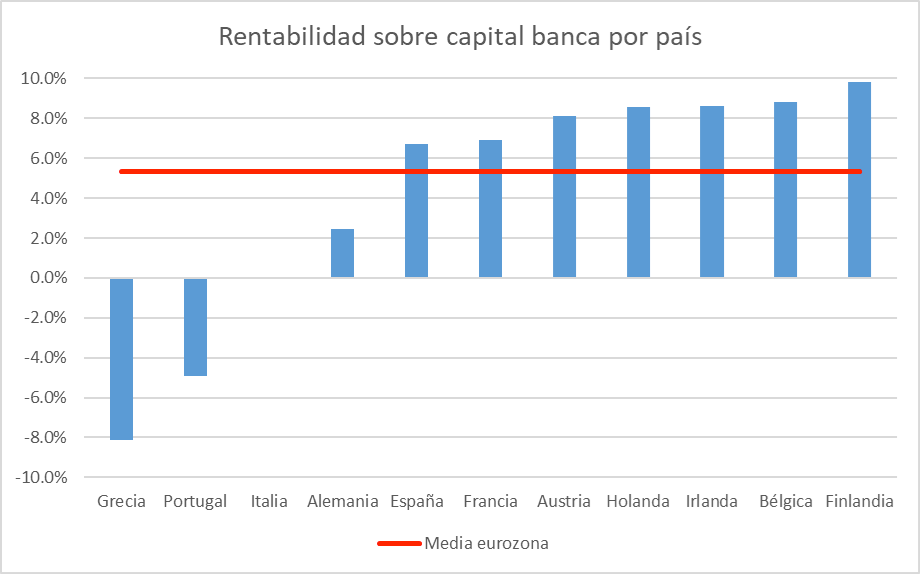

Capitalización bancaria por país

Si desagregamos la capitalización por país vemos que los países con mayor necesidad de financiación en el BCE son también los que cuentan con un sector bancario menos capitalizado, es decir el mercado no “castiga” sin motivo. Los sectores bancarios más imprudentes y menos capitalizados son los que reciben menos financiación.

Tanto Portugal como Italia van a tener problemas para recapitalizarse sin nuevas ayudas públicas mientras que el sector bancario español puede acumular beneficios no repartidos para aumentar su ratio de capital.

El crecimiento económico portugués, en caso de ser duradero, puede hacer repuntar la rentabilidad de su sector bancario y evitar nuevas capitalizaciones con ayudas públicas. El caso italiano parece más complicado ya que su crecimiento económico es muy débil aún.

La lluvia de millones que ha caído sobre el sector financiero griego proveniente de los diferentes rescates hace que la banca griega todavía tenga un buen ratio de capital a pesar de las enormes pérdidas que acumula. Sin embargo, si los bancos griegos no consiguen restructurarse y la economía helena no empieza a crecer con fuerza, Grecia volverá a necesitar otro rescate.

Mención aparte merece la banca alemana, que a pesar de contar con un buen ratio de capital, tiene problemas graves para generar beneficios, lo que podría ser también en problema en el futuro. De hecho, podríamos decir que Holanda ha pasado a ser el benchmark en riesgo bancario, quedando Alemania relegada a un segundo plano en este apartado.

Conclusión

De forma consolidada el sector bancario de la eurozona muestra una fortaleza que le permite afrontar con más garantías cualquier tipo de shock.

De forma desagregada hay eslabones aún muy débiles, en concreto España, Italia y Portugal. España podría recapitalizarse de forma privada con los beneficios bancarios. Italia tiene una rentabilidad prácticamente nula y Portugal está en terreno negativo por lo que la posibilidad de aumentar capital de forma privada es limitada.

Afortunadamente Portugal ha empezado a crecer con fuerza, de seguir así es posible que su sector bancario comenzara a tornar pérdidas en beneficios y pudiera aumentar su capital de forma privada.

Italia afronta un problema más grave, y es que su economía está entre las que menos crece de la eurozona y no parece que la situación vaya a cambiar drásticamente en el futuro cercano. Esto conlleva que los ratios de rentabilidad de su banca podrían no repuntar y la posibilidad de aumentar capital de forma privada sea complicada.

Puede ver el informe completo sobre la economía de la eurozona y su situación bancaria haciendo click aquí.

AVISO IMPORTANTE: El análisis contenido en este artículo es obra exclusiva de su autor. Las aseveraciones realizadas no son necesariamente compartidas ni son la postura oficial de la UFM.