El día que la Fed salvó al Banguat

El Banguat se ha ganado una reputación de banco central prudente entre los profesionales de las finanzas. Históricamente era un honor para un banco central ser tildado de prudente y cauto. Los bancos centrales están a cargo de la estabilidad monetaria y financiera de un área económica o país, por tanto, los ahorros de gran parte de la población dependen de que se haga un manejo prudente de la política monetaria. Por consiguiente, tiene todo el sentido del mundo que la prudencia sea un rasgo positivamente valorado cuando se habla de la actuación de un banco central.

La prudencia del Banguat se ha visto reflejada en la estabilidad macroeconómica que ha disfrutado Guatemala desde inicios de los años 90s. El tipo de cambio del quetzal es el más estable de la región y la inflación ha estado controlada durante las últimas décadas. La prudencia del Banguat ha posibilitado que la población confíe en el quetzal.

Por otro lado, el Banguat arrastra el grave problema de las pérdidas operativas (bomba monetaria), sin embargo, dicho problema es externo a la institución (de la misma manera que la enorme monetización de deuda pública que está ocurriendo se realiza a espaldas de dicha institución). Por tanto, podemos asegurar que el Banguat se ha ganado a pulso la denominación de banco central prudente.

Sin embargo, vamos a ver como el Banguat, en 2018, decidió “jugar” a ser banquero de inversión con las reservas internacionales de Guatemala. En concreto, el Banguat decidió invertir a hipotecas de EEUU y en títulos a largo plazo. Estos movimientos podrían considerarse la antítesis de la prudencia de la que suele hacer gala el Banco de Guatemala.

Empecemos este artículo analizando el crecimiento y motivo del crecimiento de las reservas internacionales de Guatemala para después analizar como invierte el Banguat estas reservas.

Acumulación de reservas internacionales

No es ningún secreto que las reservas internacionales han estado creciendo exponencialmente en los últimos años. La enorme entrada de divisas al país por remesas, unido a una política activa del Banco de Guatemala de evitar movimientos de apreciación del quetzal (política promocionada por algunas asociaciones de exportadores), explica el enorme crecimiento de las reservas internacionales.

Llama la atención el enorme incremento de reservas internacionales que existe a partir de 2016, momento en el cual el Banguat cedió a las presiones de algunos lobbies exportadores.

Política de inversión de las reservas

La política de inversión de las reservas internacionales es un elemento crucial en el manejo de un banco central (especialmente en países pequeños como Guatemala).

La política de inversión de reservas de bancos centrales ha sido históricamente muy conservadora. Los bancos centrales, todavía hoy, tienen prohibido comprar bonos o activos que se consideren arriesgados[1].

Los bancos centrales son conservadores en el manejo de reservas porque deben ser capaces de defender su moneda en cualquier momento. Si por alguna razón, usualmente una crisis de confianza, se produce una venta masiva de la moneda nacional (es decir, las personas tienen miedo de perder sus ahorros y se deshacen de su dinero), el banco central es la primera línea de defensa del precio de la moneda. Los bancos centrales defienden su moneda haciendo compras masivas de la misma en el mercado. Para comprar moneda, los bancos centrales deben tener un activo altamente valorado por los ciudadanos. Esta es la razón por la que la mayor parte de bancos centrales guardan dólares. Cuando hay miedo, muchas personas convierten su dinero a dólares.

Podemos ver como efectivamente en marzo y abril ha habido una huida hacia el dólar por parte de la población guatemalteca. Los depósitos en dólares en bancos de Guatemala han crecido casi un 20% con respecto a diciembre de 2019, en el mismo periodo los depósitos en quetzales han crecido apenas un 2%.

Cambio en la política de inversión de reservas del Banguat

El Banguat, haciendo honor a su reputación de banco central prudente, exhibía una política de inversión de las reservas internacionales muy conservadora.

El Banguat invertía las reservas principalmente en deuda pública de EEUU, bonos respaldados por el gobierno de EEUU, títulos de entidades supra-nacionales como el Banco Mundial, y otros gobiernos considerados muy seguros. Las reservas estaban invertidas principalmente a corto plazo. Esto suponía una doble ventaja:

- La deuda pública de EEUU se considera un valor refugio, uno de los activos más seguros del mundo. Invertir en activos seguros implica poco riesgo de pérdida de los dólares acumulados por el Banguat.

- Invertir a corto plazo asegura que ante cualquier problema, el Banguat tendrá disponible los dólares con poco riesgo de pérdida[2].

En el año 2008 el 91,6% de las reservas estaban invertidas en deuda de EEUU o deuda respaldada por EEUU. Hasta el año 2013 las reservas estaban en casi su totalidad invertidas en deuda pública respaldada por EEUU, entidades supra-nacionales, y otros gobiernos solventes[3]. Desde 2013 esta política conservadora del Banguat empieza a cambiar y se invierten cada vez más cantidades en títulos considerados menos seguros.

En lo que tiene que ver con el plazo de la inversión, no podemos saber a ciencia cierta la duración de las inversiones del Banguat. Sin embargo, con la información de los estados financieros auditados podemos saber el vencimiento máximo de los títulos en los que ha invertido la institución. Vemos como el Banguat contaba con inversiones principalmente a corto plazo hasta el año 2018. En el año 2018 el Banguat decide invertir en títulos a larguísimo plazo (casi 30 años).

En el año 2018 la Junta Monetaria decidió dar un giro de 180 grados en la política de inversión de las reservas internacionales. Buscando un rendimiento mayor, el Banguat decide invertir las reservas en activos más arriesgados y a mayor plazo. Desde 2018 parte de las reservas internacionales de Guatemala se invierten en títulos del mercado inmobiliario de Estados Unidos (los famosos Mortage Back Securities o MBS). También se amplía sustancialmente el vencimiento que pueden tener los títulos que compra el Banguat. La inversión del Banguat en títulos hipotecarios se ha disparado desde mediados de 2018.

Los rendimientos de las inversiones del Banguat se disparan

El problema que tenía el Banguat es que invertir en deuda segura y a corto plazo tiene rendimientos relativamente bajos. El riesgo y el tiempo se premian con intereses más altos en los mercados de capitales.

El cambio en la política de inversiones ha dado un buen resultado al Banguat. Tanto es así que el Banguat terminó el año 2019 con una ganancia en su cuenta de resultados, la primera desde 2007[4].

Las inversiones que realiza el Banguat han incrementado sus rendimientos en todos los tramos.

Pero tenemos que tener claro que el crecimiento de estos rendimientos está asociado con la asunción de riesgos por parte del Banguat. En concreto el Banguat ha tomado dos grandes riesgos:

- El riesgo de tipo de interés: si tipo de interés sube, los bonos que tiene que en cartera caerán de valor

- El riesgo de impago: si la crisis en EEUU es muy grave, las personas podrían dejan de pagar sus hipotecas (recordamos que el Banguat ha comprado esas hipotecas).

Problemas en el mercado inmobiliario de EEUU

Invertir en MBS es apostar a que el mercado inmobiliario de EEUU va a crecer en el futuro. Como toda inversión, si el mercado subyacente sufre pérdidas, los inversores tienden a sufrir pérdidas también.

Como hemos visto, hasta inicios de 2020 el movimiento del Banguat no podía haber salido mejor. El problema llega con la crisis del COVID-19. La economía norteamericana está sufriendo el impacto económico más fuerte desde los años 30s del siglo pasado. Como no podía ser de otra forma, el mercado inmobiliario, uno de los más pro-cíclicos que existen en las economías modernas[5], está sufriendo tanto o más que el resto de sectores de la economía norteamericana.

Si se deteriora el mercado inmobiliario, lo normal es que los activos financieros hipotecarios (las compras que ha realizado el Banguat) también tengan problemas.

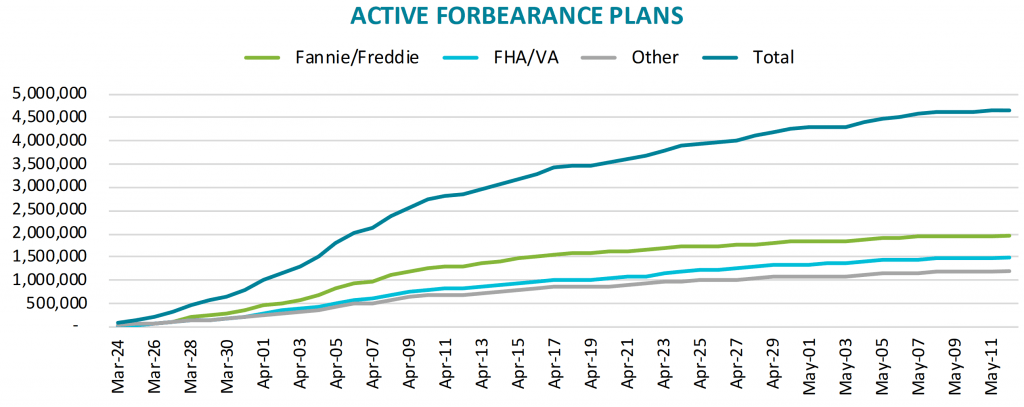

En menos de dos meses, 4,7 millones de hogares han dejado de pagar sus hipotecas en EEUU (el 8,8% de todas las hipotecas vivas en EEUU).

Fuente: Blacknight

Para analizar más en profundidad la economía de EEUU y su mercado hipotecario, puede leer nuestro informe del primer semestre de 2020 sobre la economía norteamericana.

La Fed decide salvar el mercado de MBS y el Banguat respira tranquilo… de momento

El mercado de MBS, al igual que el resto de mercados financieros, sufrió un fuerte revés en marzo de 2020, llegando a caer un 5% en apenas dos días[6].

A pesar de la caída, vemos como el mercado de MBS prime se recupera de manera relativamente rápida, incluso acaba marzo con una ligera ganancia. El resto del mercado financiero también se empezó a recuperar en la misma fecha, pero de forma mucho menos vigorosa que el mercado de MBS prime.

La razón detrás de la recuperación de estos mercados es el enorme salvataje que realizó la Fed. A continuación se detallan los programas de salvataje de la Fed que impactan directamente al mercado de títulos hipotecarios:

- 15 marzo: Fed bajo el tipo de referencia al 0%

- 15 marzo: Fed anuncia su programa de compra de activos Quantitative Easing (QE)

- 23 marzo: Fed anuncia que QE incluirá títulos del mercado hipotecario (MBS)

- 26 marzo: Fed Nueva York compra $1,000 millones de MBS. En la siguiente semana compra otros $3000 millones[7]

Como vemos, la Fed posee a día de hoy un 30% más de MBS que a inicios de 2020 (empezó marzo con un 3% menos).

Como vemos, la Fed ha hecho compras masivas de los títulos hipotecarios que posee el Banguat. En otras palabras, el banco central de EEUU terminó haciendo, de forma indirecta e involuntaria, un salvataje al banco central de Guatemala.

Conclusión

El Banguat se ha comportado de forma ejemplar desde inicios de los años 90s. Ha generado confianza en su moneda y ha contribuido de forma muy positiva a la estabilidad macroeconómica de Guatemala. Por desgracia, el Banguat arrastra problemas de rentabilidad desde inicios de los años 90 por el problema de la bomba monetaria.

Los problemas de rentabilidad del Banguat se pueden resumir de la siguiente manera: la prudencia obliga a que las inversiones del Banguat sean en títulos de primera calidad y a corto plazo. Estos tienen un interés usualmente muy bajo. Por el lado del pasivo, el Banguat esteriliza enormes cantidades de quetzales[8] por los que tiene que pagar un interés más elevado que el interés que recibe de sus inversiones.

Esto coloca al Banguat entre la espada y la pared. Las pérdidas del Banco de Guatemala se acumulan año con año y el Estado de Guatemala no cumple la Ley que obliga a pagar dichas pérdidas. En los mercados de capitales el riesgo y el tiempo se premian con intereses más altos. Por tanto, el Banguat ha terminado sucumbiendo a la presión de tener que cuadrar balance de resultados mediante la inversión en activos cada vez más peligrosos que cuentan con rendimientos más atractivos. El problema es que esta conducta pone en riesgo los dólares de los guatemaltecos (que son los que dan precisamente estabilidad al quetzal).

Por fortuna esta vez la Fed salió al rescate (indirecto e involuntario) del Banguat. Los dólares de los guatemaltecos siguen a buen recaudo aunque quizá la próxima vez no tengamos tanta suerte. La Fed probablemente ha conseguido que algunos funcionarios del Banguat puedan volver a dormir tranquilos.

Aviso legal: el análisis contenido en este artículo es obra exclusiva de su autor, las aseveraciones realizadas no son necesariamente compartidas ni son la postura oficial de la Universidad Francisco Marroquín.

–

[1] Este tema se sigue estudiando en la teoría, aunque por desgracia es cada vez menos común que se observe en la práctica.

[2] Es lo que se denomina el riesgo de tipo de interés (inversiones a largo plazo cambian mucho su precio ante cambios en el tipo de descuento aplicado al calcular el valor presente)

[3] Todos estos datos se refieren al tramo de cartera del Banguat, que es donde se encuentran la mayor parte de las reservas internacionales guatemaltecas.

[4] El mantenimiento de la tasa líder en mínimos históricos también ha ayudado a que el Banguat tuviera menos costes de esterilización monetaria. Por desgracia, esta política ha ayudado a inflar la burbuja inmobiliaria en Guatemala.

[5] Principalmente por su vinculación con el que probablemente es el sector más pro-cíclico de toda la economía: los mercados de capitales.

[6] Los mercados financieros cayeron, en general, mucho más fuerte. Diferentes mercados más arriesgados de MBS cayeron más que el mercado prime.

[7] Se puede encontrar un excelente resumen de todas las medidas que ha tomado la Fed con razón del coronavirus aquí.

[8] La esterilización se realiza mediante subastas de depósitos a plazo. El motivo último de esta esterilización se encuentra en la deuda que el Estado de Guatemala tiene con el Banguat y que se niega a pagarle.

Obtén nuestro informe exclusivo sobre la metodología que usamos para predecir recesiones. ¡Es gratis!

Daniel Fernández

Daniel Fernández es el fundador de UFM Market Trends y profesor de economía en la Universidad Francisco Marroquín. Tiene un doctorado en economía aplicada en la Universidad Rey Juan Carlos en Madrid y también era un fellow en el Mises Institute. Tiene un máster en Economía de la Escuela Austriaca por la Universidad Rey Juan Carlos y un máster en Economía Aplicada por la Universidad de Alcalá en Madrid.

Obtén nuestro informe exclusivo sobre la metodología que usamos para predecir recesiones. ¡Es gratis!

La decisión de adoptar posiciones largas en en plazos mayores, es acertada de cara a la reversión de política por parte de la Fed a partir del 1er trimestre del 2019, anticipándose a cortes en la tasa de interés. Mayor «duración» en cartera en tales condiciones presenta ventajas por dos razones, exposición positiva por la mayor sensibilidad del incremento de precios a reducciones de la tasa de interés, y reducción del riesgo de reinversion. Me da la impresión, que si bien es cierto la elección de mbs’s está fuera de los cánones de calidad de los activos adecuados para un banco nacional, el Banguat identificó perfectamente el scenario de reducción de tasas, y midió su tiempo de ingreso al mercado, anticipándose con precisión al desplazamiento de capital al tramo largo de la curva de rendimiento. Las descomunales medidas de salvamento de la Fed frente al COVID, sólo acabaron acelerar el resultado. ¿Siendo un Banco Central debiesen estar en búsqueda de ganancias especulando de tal forma con los dólares duramente ganados por los guatemaltecos? quizá no, pero tienen el mérito de haber leído bien el mercado en este caso.

En cualquier caso, excelente pieza de análisis!

Buenas Stefan, gracias por tu comentario y por tus palabras.

Estoy básicamente de acuerdo con usted, no me cabe duda de que ha habido ganancias en las inversiones del Banguat. El problema que veo es que el objetivo de un banco central no es tener ganancias, es la estabilidad monetaria y financiera de un país o área económica. Ha salido bien, pero podría haber salido muy mal.

Dicho esto, quizá el Banguat se ve empujado a hacer estos movimientos. Un agente económico no puede tener pérdidas ad infinitum. La mejor opción es que el gobierno pague de una vez lo que debe al Banguat. Supongo que Banguat estima que esto es casi imposible y su opción ha sido la de jugar a ser fondo de inversión.

Un saludo y, una vez más, gracias por su comentario.

Creería que el análisis de un portafolio de inversión debe de hacerse de manera integral. Es factible tener un activo de mayor rendimiento con mayor volatilidad (riesgo) y aún así auemtnar el rendimiento y redicir la volatilidad total del protafolio. para esto se debería de analizar las correlaciones que hay entre el comportamiento de los bonos de Gobiernos Solvents y Entidades Supranacionales y los bonos inmobiliarios en los que se invirtieron. Si hay una alta correlación creería que la decisión si es arriesgada, si la correlación es baja puede haber un efecto positivo en el protafolio en riesgo y rendimiento.

Gracias por tu comentario Christian,

Estoy completamente de acuerdo si lo que estamos analizando es un fondo de inversión.

Pero estamos analizando un banco central y el objetivo del banco central no es incrementar rentabilidad, es dar seguridad.