Políticas monetarias inconsistentes

Una de las noticias más relevantes en este año que recién terminó, sino la más importante en el mundo financiero y económico en general, fue el incremento de un 0.25% del Federal Funds Rate por parte del FED el 16 de diciembre. Esto pone fin a un período donde la tasa de interés ha estado cercana al 0% en USA. Así mismo, el FED anunció la posibilidad de seguir subiendo la tasa de interés durante el 2016. Esta tasa resulta importante para las condiciones financieras en general del país y, dada a la importancia de Estados Unidos, esta tasa es relevante en los mercados internacionales. Sin embargo, en el último año, los bancos centrales alrededor del mundo están tomando decisiones diferentes generando incertidumbre, volatilidad y oportunidades de arbitrajes en los mercados financieros.

Esto resulta interesante cuando se compara contra las decisiones de los bancos centrales alrededor del mundo. Al día siguiente del anuncio por parte del FED, los bancos centrales de México y de Chile aumentaron en la misma proporción de 0.50% la tasa de interés a 3.25% y 3.5%, respectivamente. Ambos bancos centrales justifican su incremento por expectativas de inflación y para evitar una depreciación de sus monedas. Es importante mencionar que estos países han tenido un impacto negativo en su economía y tasas de cambio este año por la baja de los precios del petróleo, commodities y la desaceleración de la economía china. La decisión de subir su tasa de interés no solo viene por expectativas ya que esto es una reacción a lo que sufrieron a lo largo del 2015. Es importante mencionar que en este grupo de bancos centrales posiblemente se incluirá el banco central del Reino Unido. El banco central del Reino Unido y FED han seguido políticas monetarias similares en los últimos años.

Por el otro lado, hay bancos centrales que no han tomado la misma decisión de subir la tasa de interés. Entre los bancos centrales importantes siguiendo esta decisión está China al bajar la tasa en 0.15% en octubre, Rusia en 0.5% en julio e India en 0.5% en septiembre. Hay que mencionar a Suecia y Suiza que actualmente tienen tasas de interés negativas. La mayoría de los bancos centrales del mundo han bajado sus tasas de interés con un fin de política monetaria de introducir liquidez y devaluar su moneda. Por su parte, la Eurozona entre sus herramientas de política monetaria está la expansión cuantitativa que afirmaron que mantendría durante el 2016.

Esto nos lleva a analizar los efectos de las decisiones de los bancos centrales. Es evidente que existen políticas monetarias inconsistentes en el mundo por parte de los países principales de la economía mundial. No solo por parte de Estados Unidos, Eurozona y el Reino Unido, pero así mismo del grupo económico denominado BRICS no es consistente. Las políticas de los bancos centrales no tienen que ser consistentes entre sí. Sin embargo, cuando no lo son, se envían señales erróneas a los individuos y surgen oportunidades de arbitraje y carry trades. Desde que la Eurozona empezó con la expansión cuantitativa durante el 2015 solo se ha magnificado estas oportunidades.

El hecho que Estados Unidos haya abandonado la expansión cuantitativa y la Eurozona empezara con esta herramienta monetaria dio inicio a esta etapa de políticas monetarias altamente inconsistentes. Esta inconsistencia solo se magnificó a final de año con el FED decidiendo aumentar dicha tasa. Esto solo sigue incrementando las oportunidades de arbitrajes en los mercados de capitales y de préstamos, así como de carry trades en el mercado de divisas, por mencionar algunos casos. Esto se evidencia, desde hace unos meses atrás, con la apreciación del dólar y devaluación de monedas en países emergentes. Los efectos de esto se pueden ver reflejados analizando los mercados bursátiles y los volúmenes de transacciones en dicho sector financiero en los últimos meses, y como se intensificaban, a medida que salían datos estadísticos, mostrando la solidez de la economía estadunidense.

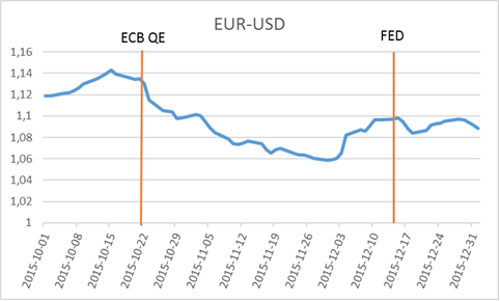

Un ejemplo es la tasa de cambio del último trimestre entre el Euro y el dólar estadunidense. El tipo de cambio cambia acorde a las noticias de los bancos centrales y expectativas. Es importante ver el crecimiento del día 4 de diciembre cuando se publicaron datos sobre la tasa de desempleo de Estados Unidos que daba a concluir la solidez de la economía estadunidense y esto era un proxy para los especuladores para saber la tasa. Luego, afectando el tipo de cambio. Se puede ver la volatilidad de cambio en el tipo de cambio en la Gráfica 1.

Gráfica 1

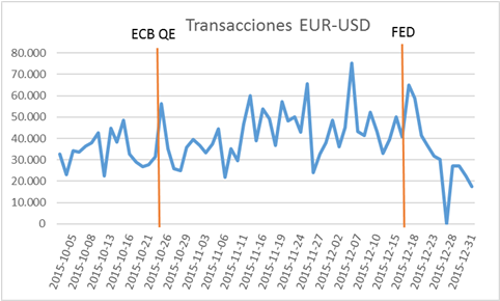

El tipo de cambio no nos dice mucho. Es importante ver el volumen de transacciones hechas en el mercado de divisas específicamente de dicho tipo de cambio EUR-USD. Las transacciones que se muestran son las efectuadas a las 10:00 AM GMT. En la Gráfica 2 se evidencia que el volumen se ve afectado y nota un cambio con las noticias. Nuevamente, el 4 de diciembre es un día que marca la diferencia en el rango observado ya que se observa el pico de transacciones en las observaciones. Hay un pico que llega a casi cero el día 25 de diciembre, pero es un día festivo donde no se vio muchas transacciones. Luego, se vuelven a realizar transacciones, pero hay una tendencia negativa. Es de ver como esto cambia cuando se resuman las transacciones económicas normales después de los días festivos.

Gráfica 2

Sin entrar a la discusión teórica si las políticas monetarias son buenas o no o en qué casos es necesario utilizarles, se tienen que analizar los efectos de éstas. Se viene un período de alta volatilidad en los mercados financieros, apreciaciones y depreciaciones de las moneadas afectando el comercio internacional, periodos de insolvencia y atraso de pagos de deudas y bonos ante tasas de intereses más altas, efectos en los niveles de desempleo, entre otros. Todo esto afectará la economía real, pero sobre todo la calidad de vida de los individuos que estos la integran ya sea de forma positiva o negativa. Un proxy de esto es ver cómo han reaccionado los mercados de divisas ya que esto muestra la preferencia entre las monedas apoyando como idea cuál muestra mayor solidez derivado de la decisión del banco central.

Las consecuencias no intencionadas de estas políticas monetarias inconsistentes no se manifestarán por igual en cada país ni en cada sector de la economía real. Es por eso que en Market Trends tendremos informes sectoriales donde se ha seleccionado ciertos sectores donde se profundizará más sobre cómo todas estas decisiones y políticas están afectando los niveles de riesgo y liquidez ya sea en beneficio o en contra de dicho sector.

AVISO IMPORTANTE: El análisis contenido en este artículo es obra exclusiva de su autor. Las aseveraciones realizadas no son necesariamente compartidas ni son la postura oficial de la UFM.