Suiza como protección ante la incertidumbre ¿Problemas para el mercado interno?

Desde 2007 llevamos años de incertidumbre económica donde las dudas sobre la fortaleza de los sistemas financieros no se aclaran, con bancos centrales llevando a cabo políticas heterodoxas de un volumen nunca antes visto, crisis de deuda soberana, materias primas en claro ciclo bajista y la aparición de movimientos políticos populistas, o de corte extremo, que hacen, en definitiva, hacer temblar a los inversores y pequeños ahorradores. Desde hace décadas Suiza se la considera la fortaleza perfecta para tiempos convulsos, no ya por su secreto bancario sino por su moneda fuerte, historial de estabilidad económica y financiera, unas instituciones públicas responsables y una sociedad que respeta la propiedad privada y la seguridad jurídica. Por tanto, cuando las cosas se ponen difíciles, y las monedas inestables, muchos agentes económicos, intentando mantener el poder adquisitivo de su patrimonio, compran francos suizos como reserva de valor y hacen depósitos en sus bancos.

Suiza llevaba siendo durante décadas exportador de capitales neto, es decir, el ahorro nacional que se invertía en el extranjero superaba al ahorro extranjero que se invertía en el país. Esto cambió a partir de la crisis que actualmente estamos sufriendo; los capitales extranjeros empezaron a entrar a espuertas creando tensiones internas. En éste artículo intentaremos analizar los efectos económicos y políticos de estas compras de francos suizos. En primer lugar analizaremos la evolución de las reservas en dólares en manos del SNB (Swiss National Bank, por sus siglas en inglés).

Tal como se muestra en el gráfico anterior las reservas de divisas en dólares no han parado de aumentar desde 2007. El movimiento de capitales e intercambio de divisas por parte de extranjeros presionó al SNB a ampliar su base monetaria. Las autoridades suizas, a sabiendas que una fuerte apreciación del franco afectaría al sector exportador (en 2007 representaba el 54,4% del PIB), tuvieron que intervenir en el mercado de divisas.

En el siguiente gráfico presentamos la evolución de las reservas en dólares en forma logarítmica para que nos demos cuanta hasta que punto el franco suizo es utilizado como reserva de valor y activo refugio.

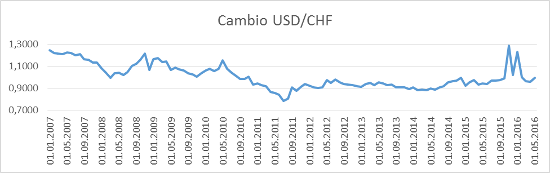

Como podemos ver, precisamente en los periodos de mayor inestabilidad financiera e incertidumbre fueron los momentos donde más aumento de reservas hizo el SNB. De promedio las reservas en dólares aumentaron un 0,80% mensual, cifra nada despreciable. Aún con los esfuerzos de las autoridades suizas no se pudo evitar que el franco se apreciara con respecto al dólar, aunque si es verdad que se amortiguo mucho dicha apreciación. En siguiente gráfico vemos la evolución del tipo de cambio USD/CHF:

Otra medida llevada a cabo por el SNB fue bajar los tipos de interés, siendo de los primeros bancos centrales que introdujo tipos de interés negativos. Cabe decir también que, sistemáticamente, el SNB trata de tener los tipos de interés más bajos que los que fija el ECB (European Central Bank, por sus siglas en inglés). Todas las medidas aquí explicadas tenían como objetivo desincentivar la entrada de capitales y la inversión en Suiza. En el siguiente gráfico se muestra la evolución de los tipos de interés:

Ahora, en ésta segunda parte del artículo vamos a analizar los efectos de lo hasta ahora comentado en la economía doméstica y mercados suizos. En primer lugar, veamos si la seguridad que ofrece el país se traduce en primas de riesgo bajas y bonos soberanos con escasa rentabilidad. Como vemos en el siguiente gráfico la rentabilidad de los bonos soberanos es ínfima o negativa, en la actualidad sólo los de una duración a 20 y 30 años ofrecen rentabilidades positivas, inferiores al 0,5%.

Seguidamente pasemos a analizar el mercado de renta variable. El SMI (Swiss Market Index, por sus siglas en inglés), sigue cotizando un 10% por debajo de 2007, a pesar de que la economía desde entonces ha crecido con fuerza, y es que los múltiplos a los que cotizan las acciones actualmente son inferiores a los de entonces. En el siguiente gráfico mostramos la cotización histórica del SMI:

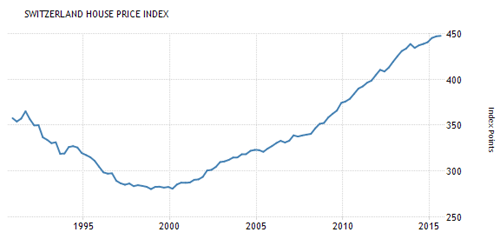

Por lo tanto, tenemos rentabilidades negativas en renta fija pública y cotizaciones bursátiles que todavía no han recuperado su máximo histórico. ¿Qué mercado se ha podido ver afectado por las medidas no convencionales de las autoridades suizas? El inmobiliario. Los bajos tipos de interés, la escasa o negativa rentabilidad de los bonos federales y la incertidumbre que envuelve la renta variable estimamos que han motivado inversiones en activos inmobiliarios, también motivadas por la fuerte llegada de inmigrantes en busca de empleo. A continuación mostraremos una serie de gráficos para mostrar lo que decimos. En primer lugar, la evolución de las deudas hipotecarias.

Como podemos ver, desde 2007 las deudas hipotecarias totales han aumentado a un promedio del 0,15% mensual, claro indicio de una posible burbuja inmobiliaria. El siguiente gráfico representa la evolución del precio de la vivienda.

Examinando el precio de la vivienda también parece clara la posibilidad de una burbuja inmobiliaria. Otro indicador que nos puede ayudar es el índice elaborado por el banco suizo UBS. Según este índice, en estos momentos, nos encontramos en una zona de riesgo alta, próxima a la zona de burbuja. Actualmente UBS estima que el mercado inmobiliario suizo se encuentra en la misma situación que en 1989-1990 donde hubo una clara burbuja, con su consecuente crisis. Por último, nos quedaría por analizar el porcentaje de viviendas vacías tanto en venta como en alquiler. Desde 2009 hasta ahora las viviendas vacías se han casi duplicado en el siguiente gráfico vemos el porcentaje de viviendas vacías divididas por tipo de tenedor. La tendencia es clara, se observa como el gran volumen de inmigración no ha podido absorber el excedente de vivienda tanto para alquiler como para venta. Podemos decir, por tanto, que si hay una burbuja inmobiliaria cuyo posible pinchazo y consecuencias se analizarán en otro artículo.

Ahora, en la tercera y última parte de nuestro artículo analizaremos la situación económica general y las cuentas públicas de Suiza. Podría parecer que un país en el que su banco central interviene de una forma tan clara en el mercado podría tener un gobierno que llevara a cabo políticas del mismo estilo y que el país está pasando por una fuerte crisis que justifique tales intervenciones. Nada más lejos de la realidad. A continuación presentamos una serie de gráficos que mostraran como se ha comportado la economía Suiza durante la crisis y el comportamiento de sus instituciones públicas. En primer lugar, en el siguiente gráfico mostramos la evolución del PIB porcentualmente desde 2007 hasta 2015.

Como podemos ver Suiza no ha entrado en crisis mientras el mundo occidental se desmoronaba en 2007-2008. Solamente en 2013 tuvieron un crecimiento negativo del -0,19%. En 2010-2011, cuando se ponía en duda la supervivencia de la Unión Europea, Suiza crecía al 13% y 14%. Queda claro que estamos ante un país lo suficientemente flexible como para adaptarse a cualquier cosa, incluso cuando sus vecinos y socios comerciales están pasando por una de las peores crisis económicas de la historia. Ahora veamos el comportamiento de las instituciones públicas.

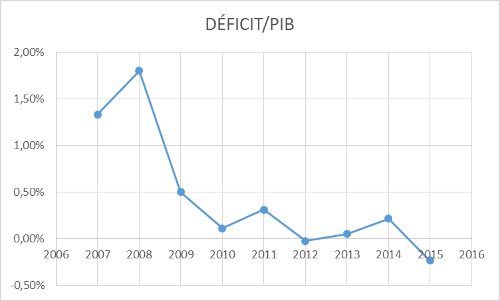

Analicemos la evolución del déficit público. Tal como se muestra en la imagen anterior, Suiza ha llevado a cabo una clara política de estabilidad de las cuentas públicas. El déficit nunca ha sido abultado y ha pasado del 1,80% en 2008 a un superávit del 0,23% en 2015. Esta política de auténtica austeridad se traduce, como no podría ser de otra manera, en una deuda pública controlada, tal como mostramos a continuación.

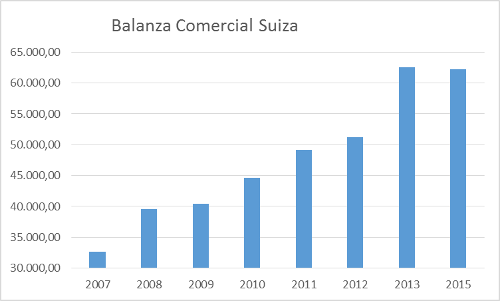

Por tanto, tenemos unas cuentas públicas estables, una deuda pública decreciendo como porcentaje del PIB, la economía creciendo con fuerza y además con una situación de pleno empleo. ¿Por qué el SNB pone tanto empeño en expandir su balance e intervenir en los mercados? Precisamente para proteger su fuente de crecimiento; la balanza comercial. Las exportaciones representan el 50% del PIB suizo, una cifra que muestra que el sector exterior es su mayor fortaleza y a la vez su mayor debilidad. En el gráfico que presentamos a continuación veremos claramente la razón por la cual Suiza, a pesar de lo que le rodea, ha sido capaz de esquivar la crisis y crecer con fuerza.

Desde 2007 el superávit comercial suizo se ha duplicado. Las empresas suizas son extremadamente productivas y aportan un gran valor añadido, pero nadie puede poner en duda que ésta balanza comercial está “subvencionada” por el banco central.

De nuestro análisis podemos sacar varias conclusiones. En situaciones de incertidumbre, Suiza y su moneda son utilizados como refugio. Las autoridades suizas tendrán problemas intentando mantener su moneda estable lejos de grandes apreciaciones, lo que implicará aumentos de la base monetaria, acumulación de divisas extranjeras y bajadas drásticas del tipo de interés. Estas medidas se han traducido en aumentos del precio de los bonos federales (baja rentabilidad) y burbuja inmobiliaria. Puede parecer que la renta variable suiza no se ha visto afectada, pero debemos remarcar que en el mundo solamente la bolsa estadounidense ha sido capaz de batir máximos históricos y que el SMI sólo cotiza un 10% por debajo de su máximo (el IBEX 35 español, por ejemplo, cotiza un 50% por debajo). Veremos como evoluciona la situación, pero las expectativas no son muy buenas, no sabemos los efectos secundarios que traerán consigo las políticas de tipos de interés negativos y expansión extrema del balance de los bancos centrales. Tampoco sabemos hasta cuando será posible mantener una balanza comercial tan positiva y como se resentiría una economía, en la que el 50% de su PIB son exportaciones, si al final su moneda se apreciara. Lo que si tenemos claro es que los bancos centrales no pueden controlar el mercado todo lo que quisieran, al final el propio mercado acaba ajustándose, y el ajuste puede ser muy doloroso.

Obtén nuestro informe exclusivo sobre la metodología que usamos para predecir recesiones. ¡Es gratis!

Edgar Fernández Vidal

Edgar Fernández Vidal es graduado en Economía y Máster in Management (J-MBA) con especialidad en Finanzas y Control, por el IE Business School en donde se graduó como el número uno de su promoción.

Antes de incorporarse a Liceo Capital Advisors, Edgar trabajó en fondos de inversión de primer nivel tanto nacionales – Queka Real Partners – como internacionales – Amiral Gestion – en los que realizaba funciones de análisis estratégico y valoración de empresas. Además, Edgar imparte clases de Máster como profesor asociado de Estrategias de Inversión y Valoración de Empresas en el Instituto Superior de Bolsa Inversión y Finanzas (ISIBIF) de Madrid.

Asimismo, Edgar imparte conferencias para distintas universidades españolas y centros de investigación interanacionales como el Austrian Economic Center.

Obtén nuestro informe exclusivo sobre la metodología que usamos para predecir recesiones. ¡Es gratis!