El PIB en EEUU crece un sólido 3%, pero ¿se vislumbran problemas en el horizonte?

A primera vista, todo parece ir muy bien: la economía está creciendo (la última revisión del segundo trimestre alcanzó un sólido 3%), la Fed está subiendo las tasas de interés (según los expertos todo va relativamente bien) y la inflación sigue siendo moderada. Pero algo está sucediendo entre bastidores que no se puede observar directamente en las principales magnitudes económicas. Más adelante se muestran cuatro gráficos que muestran claramente que, bajo la superficie, las cosas no son tan atractivas como parecen.

Señal de peligro #1: Las empresas están reduciendo sus inversiones en nuevos inventarios

«La única fuente de la que se derivan los beneficios de un empresario es su capacidad de poder anticipar mejor que otras personas la demanda futura de los consumidores», como Ludwig von Mises describió tan acertadamente en su obra maestra la Acción Humana. Por el momento, los empresarios anticipan una demanda futura menor.

Existe la posibilidad de que los empresarios estén equivocados. Los mercados no son perfectos (Mises estaría de acuerdo), pero los empresarios asumen un costo por equivocarse y obtienen ganancias por tener la razón. Sin embargo, los datos sugieren que los empresarios son razonablemente eficientes para estimar la demanda futura. Vea la siguiente tabla:

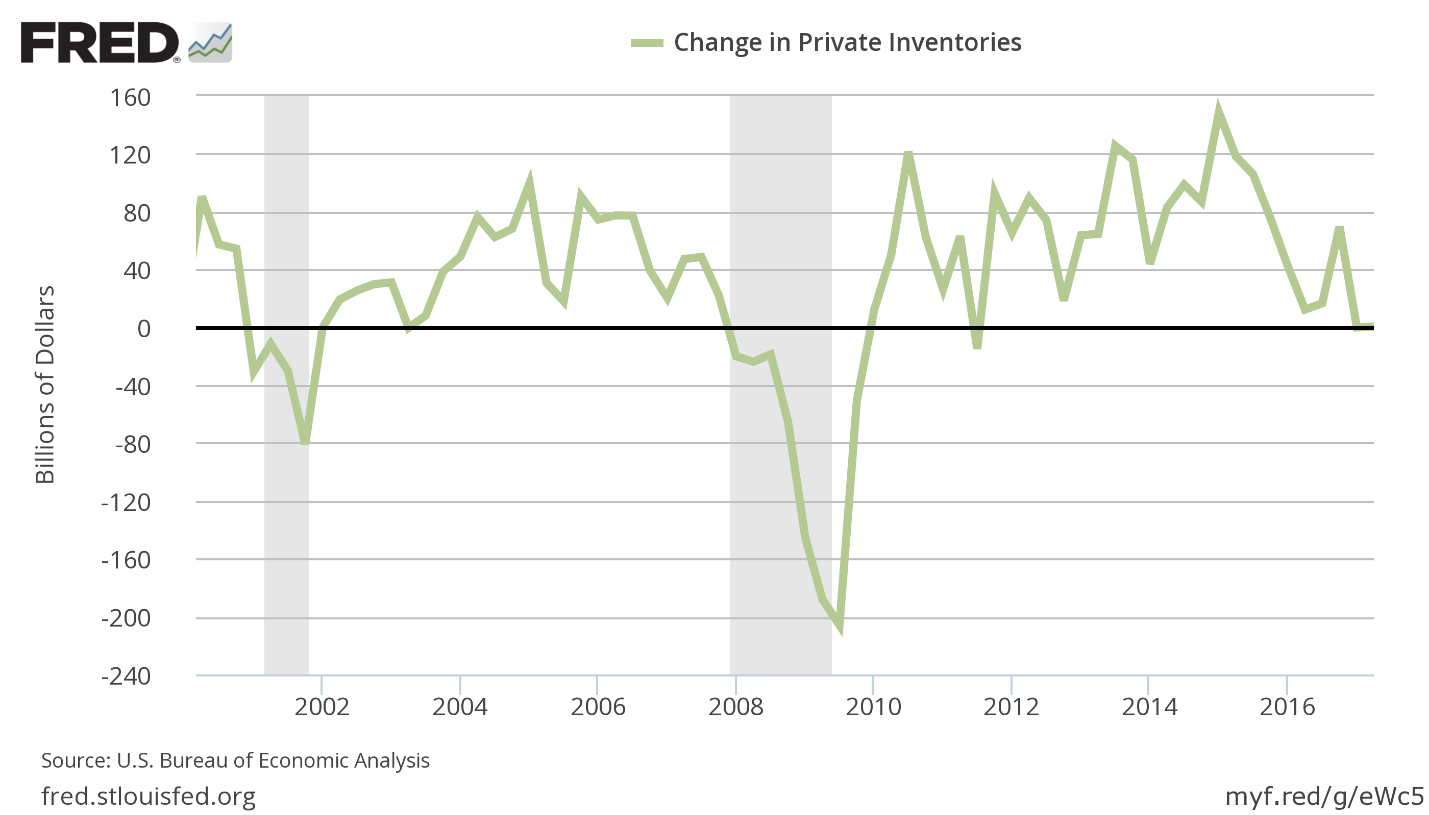

- Cambio en inventarios privados

- Mil millones de dólares

- Fuente: S. Bureau of Economic Analysis

La U.S. Bureau of Economic Analysis (BEA) incluye en la estimación de PIB un componente que hace un seguimiento de los cambios en inventarios privados. La teoría es que los inventarios se convierten en ventas finales (otro componente en el PIB). Ambas medidas se hacen de contrapeso. Cada vez que suben las ventas finales, los inventarios bajan. Cuando las ventas finales bajan, los inventarios suben.

Surge un problema cuando las empresas son reacias a invertir en inventarios y la demanda final es débil. En algunas ocasiones, el crecimiento del inventario incluso es negativo. En ese caso, los empresarios no sólo deciden recortar la inversión adicional en inventarios, sino que incluso renuncian a reemplazar el inventario vendido.

Como se puede observar en el gráfico anterior, el crecimiento del inventario no es usualmente negativo. El crecimiento de inventario fue negativo este año, algo que en las dos últimas décadas sólo ha ocurrido tres veces: en 2011, 2009 y 2001.

El cambio en los inventarios privados es una variable cíclica. Siguiendo los pasos de Mises, podemos ver que el cambio en inventarios es un indicador que nos muestra el nivel de confianza empresarial en la demanda futura de la economía. Y por ahora, la renuencia a invertir en nuevos inventarios por parte de empresarios sugiere una menor demanda futura y posiblemente una recesión económica.

Señal de Peligro #2: La industria automovilística enfrenta graves problemas

Las industrias de consumo cíclicas son precisamente cíclicas porque dependen en gran medida de la disponibilidad y el precio del crédito. La industria del automóvil es quizás una de las industrias más cíclicas. El seguimiento de ventas y crecimiento de inventario en la industria automovilística es una buena forma de vigilar el comportamiento de la demanda cíclica de bienes de consumo.

Hasta hace poco las ventas de automóviles en EE. UU. se encontraban en su máximo histórico. La asombrosa recuperación de la industria del automóvil está empezando a sufrir un revés en forma de disminución de ventas. No debe sorprendernos que se haya desarrollado una burbuja en la industria automovilística: dicha burbuja tiene muchas cosas en común con la crisis de las hipotecas subprime de 2008, en la que se degradaron los estándares de crédito y los bancos empezaron a prestar más, a más largo plazo y a las personas equivocadas.

La burbuja en la industria automotriz podría haber estallado: las ventas de automóviles, en comparación con el año anterior, disminuyeron casi un 5%.

No sólo eso: los inventarios de automóviles están aumentando y los automóviles no vendidos se están acumulando. La última vez que los inventarios de automóviles en relación con las ventas anuales fueron tan altos como lo son hoy, fue en 2008. Los inventarios de automóviles están aumentando y las ventas de los mismos están disminuyendo. La industria del automóvil se encuentra en el filo de la navaja.

- Ventas de vehículos e inventario

- Miles de unidades

- Inventarios de automóviles nacionales

- Ventas totales de vehículos (media móvil de 12 meses)

- Auto inventario/ratio de ventas (eje derecho)

- Dic-99

- Ene-01

- Abr-04

- Ago-08

- Dic-12

- Ene-14

- Abr-17

- Fuente: Bureau of Economic Analysis, Publicación: Estimaciones suplementarias, Vehículos de motor, datos mensuales.

La Fed es consciente de estos datos. Ocho veces al año, la Fed publica el equivalente a los informes trimestrales de UFM Market Trends, más conocido como el “Beige Book” (pero que en realidad lleva el título “Summary of Commentary on Current Economic Conditions”). En la última versión, la Fed llegó a la siguiente conclusión, que coincide con nuestra propia conclusión: “(…) [M]any Districts noted some softening in consumer spending, particularly in auto sales which declined in half of the Districts.”

Señal de Peligro #3: Los bancos están luchando por la liquidez y reduciendo los descalces de plazos

¿Qué aspecto tiene un balance bancario simplificado actualmente? La respuesta no es difícil de adivinar. En el lado derecho, el pasivo, se encuentran principalmente depósitos a la vista con un vencimiento prácticamente nulo. En el lado izquierdo, el activo, principalmente créditos comerciales y de consumo a largo plazo (en gran medida hipotecas residenciales con vencimientos largos). En resumen, los descalces de plazos fueron tan grandes como lo son hoy en día.

¿Qué hicieron los bancos en el pasado?

Los bancos tenían el mismo depósito a la vista en el lado del pasivo. Sin embargo, invirtieron los fondos que les confiaron sus depositantes en gran medida en créditos comerciales muy líquidos con vencimientos cortos (menos de 90 días). Por supuesto, también invirtieron en deuda pública. Pero, a diferencia de hoy, la mayor parte se invirtió en deuda pública con vencimientos de menos de un año.

En una fase de auge de la expansión económica (artificial), los bancos desajustan cada vez más los vencimientos de los activos y pasivos. Invierten a plazos cada vez más largos. Pero en un momento dado, surge una escasez sistémica de liquidez. Los primeros bancos comienzan a reducir drásticamente sus desajustes de madurez (que recuerda a Margin Call, una película muy entretenida con Kevin Spacey). Los bancos comienzan a recortar los préstamos e inversiones a largo plazo y recuperar (en parte) su estructura ilíquida de activos y pasivos.

Y eso normalmente significa que una recesión económica es inminente.

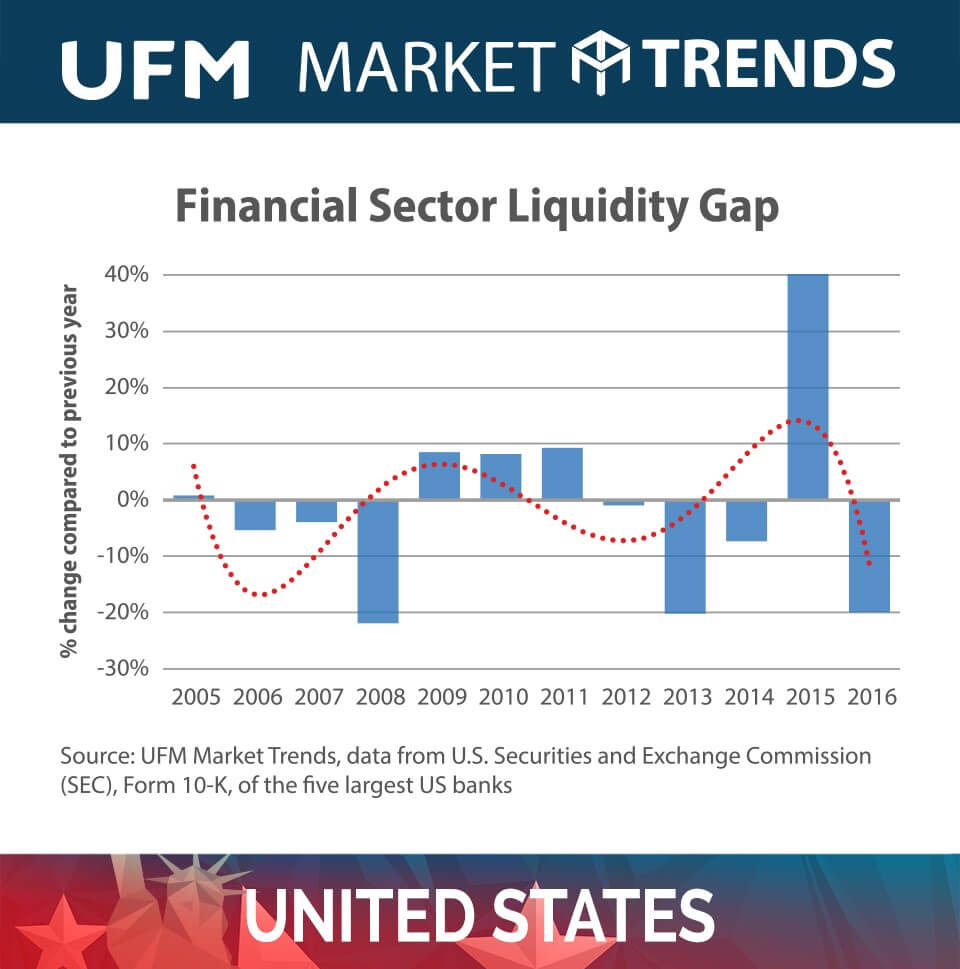

Los bancos nos advierten del advenimiento de una tormenta debida a los desajustes entre los vencimientos de activos y pasivos que los mismos bancos están dispuestos a soportar en un momento dado. Esto es lo que sucedió con los descalces de plazos en los últimos años:

- Liquidity Gap del Sector Financiero

- % de cambio comparado con el año anterior

- Fuente: UFM Market Trends, datos de U.S. Securities and Exchange Commission (SEC), Form 10-K, de los cinco mayores bancos estadounidenses

En 2008, nuestro indicador “liquidity gap” nos dio una señal de alerta. La disminución en 2013 parece ser un «falso positivo», pero no debemos olvidar que el PIB estadounidense disminuyó 1.2% en el primer trimestre de 2014, y que fue el primer período de crecimiento negativo desde la crisis de 2008. Dado que la NBR define arbitrariamente una recesión como «dos trimestres subsiguientes del crecimiento negativo del PIB», tendemos a olvidarnos de estos trimestres “solitarios” de crecimiento económico negativo.

La disminución del PIB de EE. UU. en el primer trimestre de 2014 fue seguida por una asombrosa recuperación que inicia en 2015 y de la que todavía disfrutamos. Sin embargo, desde 2016, los cinco principales bancos de EE. UU. están luchando por la liquidez.

Los datos están un tanto rezagados (los bancos están obligados a revelar sus posiciones sólo anualmente), por lo que es difícil saber qué es lo que realmente está ocurriendo en 2017 con los balances bancarios. Sin embargo, el hecho de que los bancos hayan reducido sus descalces de plazos sustancialmente parece ser una mala noticia para la economía estadounidense.

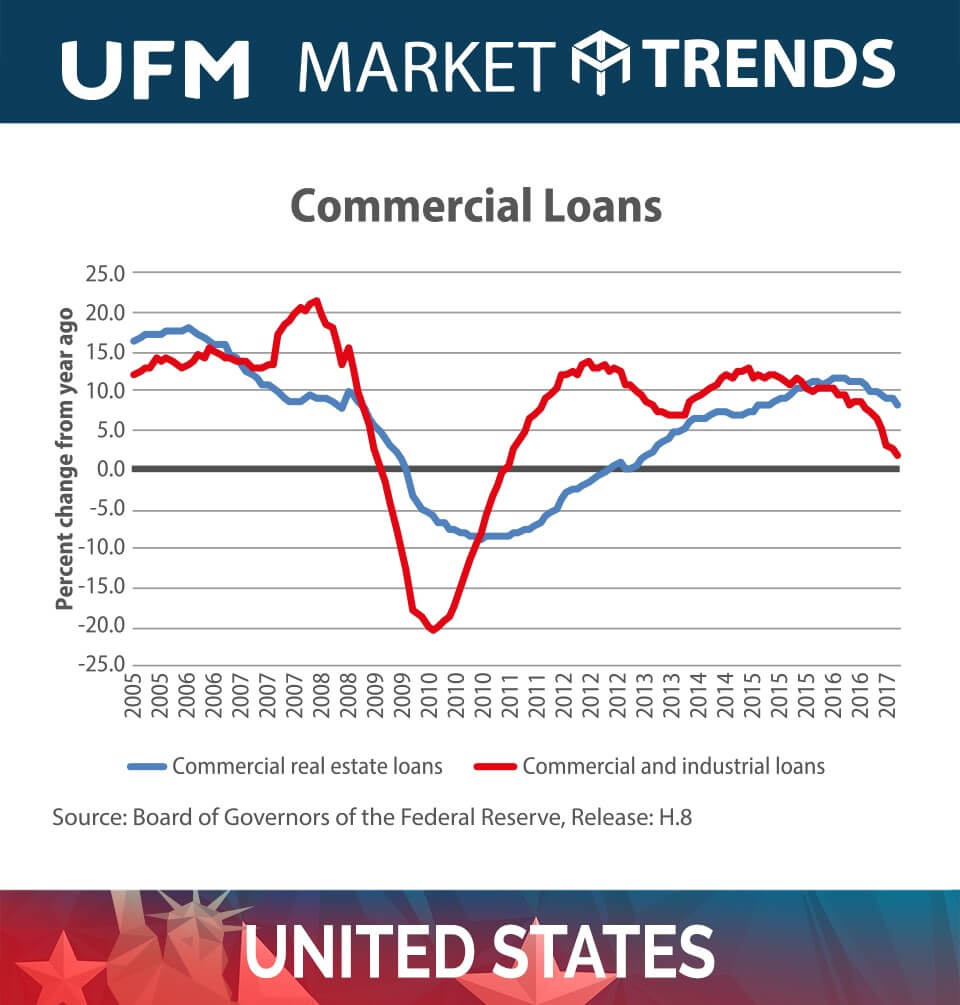

Señal de Peligro #4: El crecimiento crediticio empresarial se está debilitando

El crecimiento del crédito empresarial se está debilitando a un ritmo sorprendente. El sector bancario de EE. UU. está prestando cada vez menos a las empresas: una señal de que la recesión está cerca.

Estamos muy cerca de los incrementos negativos en el total de crédito comercial e industrial extendidos por el sector bancario.

¿Cuál fue la última vez que el crecimiento del crédito empresarial fue tan bajo? Para responder a esta pregunta tenemos que retroceder en el tiempo y volver a la crisis de 2008. El crédito comercial es cíclico y por lo tanto es un buen indicador de hacia dónde se dirige la economía.

El aumento de tipos de interés por parte de la Reserva Federal está provocando que los bancos presten a las empresas a un ritmo más lento. O las empresas no quieren pedir prestado, o simplemente no pueden pedir prestado (porque ya están demasiado sobre-apalancados). En cualquier caso, la ralentización del crecimiento del crédito es un signo de debilidad económica futura.

- Préstamos comerciales

- % de cambio del año anterior

- Préstamos inmobiliarios comerciales

- Préstamos comerciales e industriales

- Fuente: Junta de Gobernadores de la Reserva Federal, liberación: H.8

Conclusiones

Aunque las principales magnitudes económicas indican que estamos cerca del “nirvana económico”, los datos subyacentes sugieren lo contrario. En el actual ciclo de aumentos de tipos de interés de la Fed, parece que los indicadores anteriores sólo se deteriorarán más en lugar de recuperarse. No se olvide de leer nuestro informe del segundo trimestre de 2017 sobre la economía estadounidense para conocer más sobre otras tendencias interesantes que tendemos a perder de vista cuando nos limitamos a analizar sólo las principales magnitudes económicas.

Obtén nuestro informe exclusivo sobre la metodología que usamos para predecir recesiones. ¡Es gratis!

Olav Dirkmaat

Olav Dirkmaat es profesor de economía en la Universidad Francisco Marroquín y Chief Investment Officer (CIO) de Hedgehog Capital. Antes era vicepresidente en Nxchange y GoldRepublic. Es doctor en Economía por la Universidad Rey Juan Carlos (Madrid).

Obtén nuestro informe exclusivo sobre la metodología que usamos para predecir recesiones. ¡Es gratis!

Ya. De hacerse permanente estos factores inhibidores del crecimiento del Producto norteamericano. La economía mexicana también sufrirá las consecuencia

Pensaría en lo personal; que estad situaciones, en gran parte se debe por la subida de la tasa en la FED; pues al aumentar esta tasa interbancaria; hace que todo el mercado se encuentre envuelta en muchos cambios. Para comenzar, pienso que la subida de la tasa; se debió a que el Banco central de Estados Unidos (FED), encontró que había disminuido la tasa de desempleo; lo que hace que haya mayor consumo en el mercado; y eso elevó lo que es la curva de demanda a la derecha; eso mismo dio la señal, inclusive que el desempleo en Estados Unidos estaba por debajo del desempleo friccional; y aumento del nivel de precios; lo que hizo que la FED disparara la tasa interbancaria y no esperó que el mercado mismo se regularizara. Qué efectos tiene entonces esta tasa al aumentarse por la FED; 1.- También aumenta el precio de los créditos, a nivel general; y por ello el consumo se viene para abajo cuando el precio del crédito aumenta; y por ello es que el consumo disminuirá en Estados Unidos, por ello es que los inventarios se encuentran bajando; porque también las señales de los inventarios de los detallistas comenzó a tener un sentido, que las ventas no se encontraban ya relazando a al misma velocidad; 2.- Si los créditos en general también aumentan, también el consumo a comprar autos nuevos comienza a disminuir, pues siendo el crédito más caro, el consumo también se ha venido para abajo; no sólo en el consumo, sino también en adquisiciones de activos fijos. 3.- eso también hay un desbalance momentaneo, entre lo que es el activo y el pasivo de los bancos, porque el aumento de la FED con respecto a esta tasa interbancaria, muy muy abrupto. Y por ello es que se encuentran estos índices cambiando de forma alarmante 4.- El hecho que el crédito sea más caro, también le da la señal a las empresas que para crear infraestructura, o capacidad instalada, será más caro ahora, lo que hace que muchos proyectos se aplacen. Ahora todo estos fenómenos pensaría que se revertirán; cuando hayan cambios en el mercado, cuando los nuevos análisis de la FED, encuentre dentro de lo que se podría decir el punto óptimo de la curva de largo plazo de oferta; es decir, que haya un desempleo friccional y una disminución en lo que es el nivel de precios. POR ELLO PENSARÍA QUE NO HAY QUE ALARMARSE MUCHO. pues en cualquier momento, la FED podría bajar la tasa de interés, o mantenerse en ese punto, dependiendo las variables.

Ventas de casas crecieron 18.9%.El dato salió ayer 26 de octubre……¿qué puede significar esa señal?

Según mi juicio, las ventas han llegado o están llegando (y cerca) a un tope.