Guía para entender el pánico financiero británico

Que la violenta subida de tipos de interés que están implementando los bancos centrales iba a dañar a la economía y las finanzas era algo que sabíamos hace tiempo. Lo que no sabíamos era por donde iba a empezar a romperse el sector financiero. El primer pánico financiero de 2022 ya ha tenido lugar, en concreto ha sido en el Reino Unido y ha obligado a dar marcha atrás a la política monetaria contractiva del en otro tiempo todopoderoso Banco de Inglaterra.

El propósito de este artículo será analizar tanto la raíz como las consecuencias del primer pánico financiero de la recesión que estamos iniciando en 2022: veamos el caso inglés.

Tiempos movidos en Reino Unido: ¿por qué se desploma la libra?

Los últimos tiempos están siendo muy ajetreados para la economía mundial, pero están siendo especialmente turbulentos para la ya maltrecha economía inglesa. En el lapso de una semana ha ocurrido lo siguiente:

- Un anuncio de recorte de impuestos de unos 45,000 millones de libras, un recorte probablemente sin parangón desde los años 80s

- Una caída de la libra esterlina en los mercados de divisas sin precedentes desde los años 70s

- Un pánico financiero como “broche de oro” final

Cuando crea que ha tenido una mala semana en el trabajo recuerde la semana que tuvo la economía inglesa para consolarse.

Vamos a intentar, por tanto, dar forma al cúmulo de eventos económicos que ha ocurrido en el espacio de una semana en Reino Unido, con especial énfasis en el pánico financiero.

- Bajada de impuestos

Empecemos comentando muy rápido tanto la bajada de impuestos como la caída de la libra. Estos movimientos son interesantísimos y muy importantes, pero voy a pasar rápido por ellos porque no son el propósito principal de este artículo.

Las bajadas de impuestos agresivas tienen una enorme ventaja desde el punto de vista económico, y es que básicamente incentivan el crecimiento económico a largo plazo. Aunque también tienen el inconveniente de dejar un agujero fiscal por caída de ingresos fiscales. Los proponentes de la curva de Laffer argumentan que el crecimiento económico genera nuevos ingresos fiscales que podrían compensar la caída de ingresos derivada de los menores tipos impositivos. Aunque la idea detrás de la curva de Laffer es acertada, y desde luego siempre hay cierto efecto compensatorio, se hace obligatorio mencionar que la economía inglesa se encuentra con toda seguridad en la parte izquierda de la curva de Laffer (el ingreso extra del mayor crecimiento económico no va a compensar, ni por asomo, la caída en los ingresos fiscales derivada de la bajada de impuestos).

Por tanto, el agujero fiscal que dejan las bajadas de impuestos debe ser cubierto de alguna manera. Una opción es bajar el gasto público. Sin embargo, el nuevo gobierno de Liz Truzz anunció la medida contraria: a la vez que bajaba impuestos anunció un programa de incremento de gasto público para subsidiar el consumo de energía. En otras palabras, el gobierno inglés no solo anunció un agujero fiscal, sino que anunció dos agujeros fiscales. Uno por bajada de impuestos y otro por incremento del gasto público.

- Desplome de la libra esterlina

Si el gobierno inglés fuera un gobierno poco endeudado, es posible que los problemas en la libra esterlina no hubieran transcendido o siquiera aparecido. El problema es que el gobierno inglés está hiperendeudado y tiene poca capacidad extra de endeudamiento. Por lo tanto, el mercado entendió, correctamente, que la enorme expansión de deuda pública iba a terminar engordando el balance del Banco de Inglaterra.

La inflación que sufre hoy medio mundo se debe principalmente al abuso del mecanismo monetario para financiar los gigantescos déficits públicos de gobiernos y políticos que han hecho gala de una irresponsabilidad casi indignante. Después de que sigamos sufriendo el desaguisado inflacionario provocado por el exceso de gasto público monetizado, al gobierno inglés se le ocurrió que era una buena idea echar más leña, exactamente la misma leña, al fuego inflacionario que sigue abrasando la economía mundial. No parece que esta receta sea la mejor idea.

Pánico en la City londinense: el descalabro en el mercado de bonos

Cualquier sistema bajo estrés empieza a romperse por sus eslabones más débiles. Por tanto, no es de extrañar que el sistema financiero internacional esté empezando a romperse en el Reino Unido (con permiso del banco de inversión Credit Suisse y de la banca china).

Los problemas ingleses comienzan con la subida de tipos generalizada que ocurre en la práctica totalidad del mundo en 2022. Pero por poner el foco en el pánico que acaba de ocurrir veamos qué ha ocurrido con el precio de los bonos ingleses en los últimos días.

Debemos recordar que el precio de los bonos sigue una senda inversa a la del tipo de interés. Un tipo de interés creciente es equivalente a un precio de un bono cayendo.

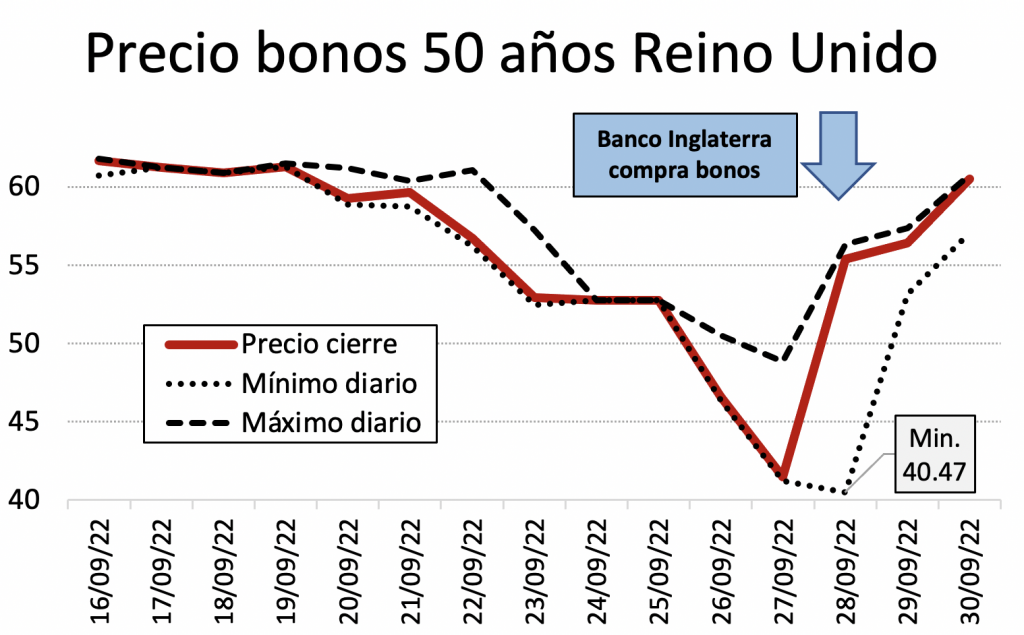

Gráfico 1

Fuente: elaboración propia a partir de Investing.com

En el gráfico 1 se puede observar que los bonos ingleses emitidos a mayor plazo, concretamente los emitidos a 50 años, perdieron un tercio de su valor en sólo una semana. La pérdida de valor se da después de que el gobierno de Liz Truzz anunciara el doble agujero fiscal que hemos comentado anteriormente. Después de varios días de carnicería en el mercado, el día 28 de septiembre el Banco de Inglaterra decidió intervenir el mercado de bonos haciendo compras masivas en el mercado y evitando, al menos temporalmente, que el mercado siguiera cayendo en picado.

El gráfico 1, y prácticamente todo el análisis que vamos a realizar, utiliza como herramienta de análisis el precio de los bonos y no el tipo de interés o el rendimiento de los bonos. La razón es que en el análisis financiero que vamos a realizar, se ve de forma mucho más clara que una caída en el precio de los bonos genera agujeros enormes en los balances de los intermediarios financieros que poseen dichos bonos. Por tanto, el precio de los bonos es mucho más informativo del estrés financiero que potencialmente pueden sufrir algunos agentes económicos.

¿Quién sufrió el pánico financiero inglés?

Bueno, una vez explicado la raíz del pánico, veamos quién lo sufrió. El pánico financiero inglés lo sufrieron, al menos en esta primera ronda de pánico, los fondos de pensiones. Veamos el porqué.

Los fondos de pensiones tienen regulaciones particulares dentro del mundo de las finanzas. Se supone que la razón detrás de estas regulaciones es para dar una seguridad extra en un mercado especialmente sensible a los potenciales vaivenes de los mercados financieros. Las autoridades pretendidamente se preocupan de proveer normas específicas para asegurar que los jubilados puedan disfrutar de sus pensiones y evitar la pobreza de trabajadores en edad avanzada.

Es por esta razón, la de la seguridad, por la que uno de los principales intermediarios financieros que poseen deuda pública, y en general activos de renta fija, son los fondos de pensiones. Realmente podríamos preguntar a los fondos de pensiones griegos, o mejor aún, a los pensionistas griegos, si el premio regulatorio que tiene invertir en deuda pública es una buena idea (con los impagos de Grecia, los fondos de pensiones griegos y por ende sus pensionistas perdieron hasta la camisa). En cualquier caso, se supone que la regulación está para protegernos, y también se supone que la deuda pública es una buena protección frente a los potenciales problemas financieros derivados de las inversiones privadas. Por tanto, los fondos de pensiones son empujados, aunque no necesariamente obligados, a invertir una parte sustancial de sus carteras de inversión en deuda pública. Esto se hace, por ejemplo, reclamando ratios financieros o coberturas menos exigentes a la deuda pública que a otros activos (sin menoscabo de que algunas legislaciones obligan explícitamente a invertir una parte de los fondos de pensiones en deuda pública). Esta es la razón por la que actualmente los fondos de pensiones están sufriendo de sobremanera.

Al margen de esto, y por si fuera poco, los fondos de pensiones usualmente se ven empujados, cuando no explícitamente obligados a implementar agendas políticas que nada tienen que ver con su objetivo. Este es el caso por ejemplo de la directivas IORPs de la Unión Europea, que empujan a los fondos de pensiones a invertir en bonos verdes, consiguiendo que los pensionistas financien proyectos con objetivos ambientales incluso si tienen si estos tienen un retorno inferior a otros proyectos. Es decir, las regulaciones que pretenden proteger a los ahorradores y futuros pensionistas en realidad los están explícitamente perjudicando, ya sea premiando regulatoriamente a la deuda pública sobre otras formas de deuda o a proyectos ambientales sobre otro tipo de proyectos que muestran retornos mayores. Por supuesto, nadie tiene el tiempo ni las ganas de leer las normativas europeas, por lo que el desastre de los fondos de pensiones termina pareciendo un tema del libre mercado cuando, como casi siempre, es un fracaso de las regulaciones e intervenciones del poder público.

Volviendo a la explicación del pánico financiero inglés, ya hemos visto que la deuda pública inglesa cayó un 33% de valor en apenas una semana, por tanto, podemos imaginar que el golpe en el balance a los fondos de pensiones ingleses ha sido muy duro.

Pero los problemas de los fondos de pensiones van mucho más allá de estos que empezamos a vislumbrar, y es que los propios fondos de pensiones ingleses tuvieron una parte activa en el descalabro en el precio de los bonos ingleses. Veamos cómo.

Represión financiera y fondos de pensiones

El problema de los fondos de pensiones lleva años encima de la mesa y es un problema derivado de la represión financiera que lleva sufriendo el mundo desarrollado desde aproximadamente el año 2010.

Por represión financiera entendemos la implementación de tipos de interés reales negativos, lo que ha venido a denominarse, de forma correcta, la eutanasia del ahorrador. Los tipos de interés reales negativos implican que los rendimientos de los activos financieros considerados seguros, típicamente la deuda pública, son inferiores a la tasa de inflación. La represión financiera ha sido tan desproporcionada que en muchos momentos de los últimos años se consideró incluso normal que miles de millones de euros y de yenes de deuda tuvieran tipos de interés nominales negativos. En tipo nominal negativo implica que aquellos que compraban deuda pública, es decir, los que proporcionaban financiación, en vez de recibir un tipo de interés en compensación, terminaban pagando dinero al deudor. Esto, evidentemente es poco menos que una locura financiera, sólo posible en un mundo de represión financiera. Por supuesto, también indicaba una burbuja sin parangón en el mercado de bonos, burbuja que nos está explotando en las manos actualmente.

Por supuesto, la represión financiera se puso en marcha con el objetivo de evitar que los irresponsables políticos pusieran en orden las cuentas públicas de los siempre deficitarios Estados contemporáneos. Si el lector quiere encontrar un culpable de los problemas económicos y financieros que está sufriendo el mundo, debe poner los ojos en los políticos responsables de hacer los presupuestos públicos en la práctica totalidad del siglo XXI.

Por tanto, si unimos tipos de interés negativos al hecho de que los fondos de pensiones están más que incentivados a comprar, por disposiciones legales, deuda pública para supuestamente velar por el interés de los futuros jubilados, tenemos la imagen completa de la represión financiera. Algo similar ocurre con los bancos comerciales, que se ven incentivados, cuando no directamente obligados por la legislación, a comprar ciertos tipos de activos, especialmente deuda pública. Por tanto, el ahorro nunca se dirigió de buen gusto a una deuda pública que muchas veces tenía tipos de interés negativos, sino que gran parte del ahorro se dirigía a la deuda pública porque no tenía, regulatoriamente, otra opción. El hecho de que se siguiera dirigiendo ahorro privado durante años a financiar a Estados manirrotos y que, encima, se pagara por financiar a esos Estados no tiene ningún sentido económico, sólo tiene sentido en un esquema de represión financiera como el que vivimos hoy en día.

Derivado de esta represión financiera que lleva sufriendo el mundo desde aproximadamente 2010, los fondos de pensiones se han tenido que poner muy imaginativos, excesivamente imaginativos. Tanto, que han tomado muchos más riesgos de los que debieran en un intento, casi desesperado, por mantener rendimientos positivos en este entorno de represión financiera. Pero hay más cosas que contar para entender el primer pánico financiero derivado de la recesión de 2022.

La controvertida estrategia de inversión de los fondos de pensiones ingleses

En estos días se ha puesto de moda hablar de la estrategia de los fondos de inversión denominada LDI. LDI es Liability Driven Investment por sus siglas en inglés. Pero para explicar este LDI, primero tenemos que entrar en detalles sobre fondos de pensiones, así que vamos allá.

Lo primero que es necesario es explicar qué es una pensión de beneficio definido. Son pensiones, habitualmente pagadas o contratadas por empresas privadas o por entidades públicas para sus empleados. Se llaman de beneficio definido porque prometen pagar una suma concreta que usualmente se reevalúa con la inflación.

También existen, fondos de pensiones con aportaciones definidas. Estos fondos funcionan exactamente igual que un fondo de inversión tradicional. En los fondos de pensiones con aportación definida, el empleador (o el propio empleado) genera un pago concreto, pero no sabe cuál será su pensión cuando se jubile. En este caso, su pensión dependerá de lo bien o mal que se haya gestionado el fondo de pensiones (que no es diferente financieramente hablando a un fondo de inversión).

Los fondos de pensiones vinculados a las pensiones de beneficio definido son los que han hecho saltar las alarmas en Reino Unido[1].

En ambos tipos de fondos de pensiones los futuros jubilados buscan exactamente el mismo objetivo: conseguir un ingreso para su vejez. Sin embargo, la forma en la que financieramente se pueden tratar a los dos tipos de participantes en sendos fondos de pensiones es radicalmente diferente:

- En los fondos de pensiones aportación definida, como ya hemos dicho, los participantes son simplemente equivalentes a ser participantes en un fondo de inversión tradicional. Cuando se jubilan se calcula el valor liquidativo del fondo y se paga el monto correspondiente al jubilado.

- En los fondos de pensiones de beneficio definido los participantes pueden ser financieramente tratados exactamente igual que si fueran acreedores del fondo de pensiones. Al ser el beneficio definido, el fondo de pensiones puede tratar la obligación de pago financieramente igual que una deuda. El gestor del fondo de pensiones puede calcular cuánto debe pagar, cuándo y a quién con bastante exactitud.

Esto ha provocado que se implementara la estrategia denominada liability driven investment o inversión enfocada en los pasivos en español. La idea es conseguir un conjunto de activos que sea capaz de hacer frente a los pagos definidos en los momentos en los que esos pagos deben hacerse. También sería necesario conseguir un conjunto de activos que diera un rendimiento suficiente para hacer frente a la posible revalorización de los pasivos. Ya hemos comentado que los pasivos se revalorizan principalmente por la inflación. Por tanto, como veis, esta inversión LDI, que recordamos es inversión enfocada en los pasivos, buscaría balancear el tipo de activos que necesita un fondo de pensiones con el tipo de pasivos o compromisos que debe atender.

Esto es, curiosamente, una aplicación, quizá un tanto imperfecta, del principio de la teoría de la liquidez que consiste en calzar plazos y riesgos. En otras palabras, la inversión enfocada en los pasivos es una idea financieramente muy sólida. Pero como siempre en estos temas, el diablo está en los detalles y vamos a ver que el diablo aparece muy pronto por la puerta de atrás.

LDI apalancado: la gran apuesta de los fondos de pensiones británicos

Tanto los fondos de pensiones ingleses como el propio regulador tuvieron la buena idea de implementar está inversión LDI en sus fondos de pensiones con beneficio definido.

Y seguro que el lector se está preguntando, ¿y si era tan buena idea?, ¿por qué y cómo ha ocurrido el pánico financiero inglés y cómo se han visto involucrados los fondos de pensiones?

En este punto debemos volver al concepto de represión financiera. Imagine el lector un mundo financieramente sano donde los tipos de interés reales de la deuda fuesen positivos. En este mundo, los gestores de los fondos de pensiones LDI tienen el trabajo más fácil del mundo, incluso si son empujados u obligados por la regulación a comprar deuda pública. En este mundo financieramente sano, los gestores de los fondos sólo tendrían que comprar deuda a un plazo igual o inferior al plazo al que están comprometidas los pagos de las pensiones. En otras palabras, el gestor de fondos sólo tendría que cuadrar los flujos de entrada de efectivo con los flujos de salida de efectivo y lo haría mediante el famoso FDI: compraría activos con un pago final que coincidiera con el pago final que debe hacer a cada futuro pensionista. En estos casos el fondo no tiene riesgo de tipo de interés y al invertir en activos supuestamente sólidos, minimiza el riesgo de impago.

Pero, por desgracia, el mundo de tipos de interés superiores a la inflación es un desconocido en la práctica totalidad del mundo desde el año 2010, año que inicia la era de represión financiera global en la que todavía estamos inmersos. ¿Cómo impacta este mundo monetario distópico que nos ha tocado vivir en los fondos de pensiones ingleses? Básicamente les obliga a tomar más riesgo, es decir, se ven empujados a tomar posiciones en activos que tienen mayores rendimientos pero que también poseen mayores riesgos. Los mayores riesgos se toman para incrementar el rendimiento y compensar el incremento en el pasivo por causa de la inflación.

Una de las estrategias de asunción de riesgos es utilizar apalancamiento. El apalancamiento es una estrategia financiera que utiliza el endeudamiento para incrementar el retorno de un activo. Pongamos un ejemplo simple de apalancamiento. Si pongo el 100% de mi capital propio en deuda que paga el 5% de interés y vence en un año, al cabo de un año tendré un retorno del 5%. Pero con mi capital podría utilizar endeudamiento para tomar una posición más grande en el mismo activo. Si pudiera pedir un dólar por cada dólar de capital propio, significa que, puedo tomar una posición que es exactamente el doble de la posición original. Por tanto, por el lado del activo, con exactamente el mismo capital, conseguimos incrementar el rendimiento desde el 5% al 10%. Por supuesto, debería pagar los costes de haber pedido dinero prestado, imaginemos que es el 2% anual, por tanto, en nuestro ejemplo, mediante el apalancamiento conseguimos incrementar el rendimiento de la inversión desde el 5% original al 8%. Imagine el lector que en vez de pedir un dólar por cada dólar de capital propio, pudiera pedir 10 o 20. Mucha gente opera en los mercados de capitales con niveles de apalancamiento (endeudamiento) muy elevados, lo que puede disparar muchísimo los rendimientos que obtienen los profesionales de las finanzas.

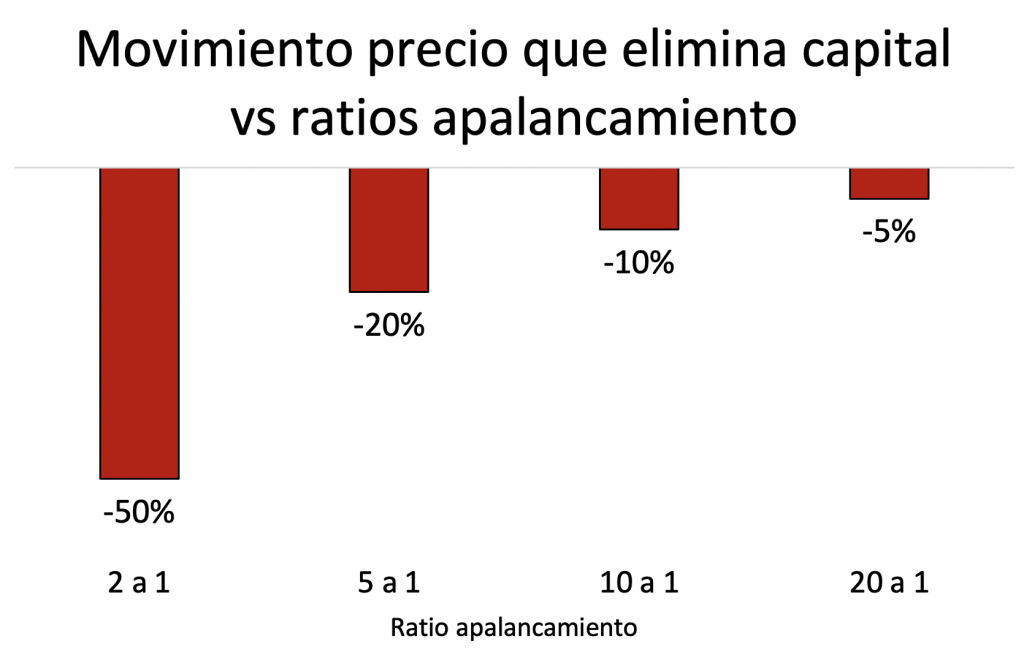

Por supuesto, la práctica de apalancarse tiene la ventaja de incrementar el rendimiento, pero como nada es gratis en la vida, también tiene algún inconveniente: si, por alguna razón, cayera el precio del activo que se compra, el inversor podría perder todo su capital de forma increíblemente rápida. Con un dólar de deuda por cada dólar de endeudamiento tenemos un apalancamiento que se suele denominar 2 a 1, esto es, dos unidades de activos por cada unidad de capital propio o capital aportado por el inversor. En este esquema, una caída de precio del 50% del activo provocaría una caída en el capital del inversor del 100% (piense el lector que esto tiene todo el sentido del mundo, si usted compra un activo por el doble del dinero que tiene disponible y financia la mitad del mismo con deuda, una caída del 50% en el precio de los activos provocaría que su venta solo pueda atender el pago de la deuda, por lo que el inversor se quedaría sin absolutamente nada). Por supuesto, cuanto más alto sea el apalancamiento, más fácil será que un impacto negativo en el precio de lo que compro provoque que mi capital se esfume por completo.

Gráfico 2

Nota: el ratio de apalancamiento utilizado es el multiplicador de fondos propios

En el gráfico 2 incluimos, a modo ilustrativo, qué variación en el precio pudiera hacer que el capital propio se esfume bajo diferentes ratios de apalancamiento. Con apalancamientos altísimos, un pequeño movimiento en el precio provoca hacen que se pueda llegar a perder todo el capital. Cuando el apalancamiento es de 10 a 1, un simple movimiento del 10% en el valor del activo hace que se pierda todo el capital, si el apalancamiento es de 20 a 1, una caída de un 5% es suficiente para que se esfume todo el capital. Por tanto, a mayor apalancamiento, más fácil es ganar dinero, pero también más fácil es perderlo.

Cuando se toman posiciones apalancadas en activos y se esfuma todo el capital se produce lo que suele denominarse un margin call. De forma muy resumida, un margin call es una llamada de aquel que proporciona la deuda o el apalancamiento al inversor para hacer compras en los mercados de capitales. Por supuesto, es una llamada figurada, hoy en día se puede realizar, por ejemplo, mediante un mensaje de alerta en un bróker online. Esta llamada figurada es, en realidad, una exigencia. El que presta dinero (el acreedor) no quiere tomar riesgos y sabe que el capital del inversor se ha esfumado, por tanto, le dice: “si quiere seguir teniendo abierta la posición, deberá proveer más colateral, en caso contrario, venderé sus activos, cancelaré la deuda que tiene conmigo y usted se quedará sin capital. Proveer más colateral es un eufemismo o una utilización de jerga financiera que simplemente quiere decir que el acreedor quiere más garantías de que el deudor va a pagar, para ello, exige depositar más dinero u otros activos que podría vender si sigue bajando el precio de las posiciones que tiene el inversor.

En la práctica financiera hay muchas formas de incrementar el apalancamiento, muchas de ellas tienen que ver con tomar posiciones en derivados financieros. No nos meteremos en detalles sobre derivados ahora mismo, baste decir que la operativa es exactamente la misma que acabamos de comentar para el apalancamiento: y es que, si la posición del derivado financiero implica una caída muy fuerte en su precio, se puede esfumar el capital completamente y surgir un margin call.

Ya estamos llegando al final de la problemática con los planes de pensiones ingleses. Los planes de pensiones ingleses, en su intento de superar la represión financiera, tomaron posiciones apalancadas, de ahí el nombre de LDI apalancado. Durante mucho tiempo, esta estrategia funcionó muy bien y los fondos de pensiones consiguieron retornos lo suficientemente buenos como para ir haciendo match entre el rendimiento de sus activos y los compromisos adquiridos por el lado del pasivo. El apalancamiento ayudó a incrementar el rendimiento de los activos y a burlar, al menos temporalmente, la represión financiera. Pero como comentábamos antes, no hay nada gratis en la vida, y el mayor retorno en tiempos de bonanza económica se transformó en pérdidas disparadas en momentos de problemas financieros, y esos momentos fueron las subidas de interés descontroladas después de que el gobierno de Liz Truzz anunciará los dos agujeros fiscales que hemos comentado al inicio del artículo.

Margin calls en fondos de pensiones

Por tanto, muchos fondos de pensiones ingleses tenían posiciones apalancadas, usualmente mediante derivados financieros, en activos de deuda pública. Cuando el gobierno inglés anuncia que incrementará el déficit fiscal hasta niveles insospechados, se produce una huida, es decir, una sobreventa de deuda pública inglesa. La sobreventa evidentemente implica una caída de su precio, que como ya hemos visto llegó a ser del 33% en algunos momentos. La caída de precio de los bonos ingleses provoca que los fondos de pensiones ingleses con exposición apalancada a este activo empiecen a ver como el valor de sus posiciones cae en picado, cae hasta tal punto que muchos empiezan a recibir margin calls. Ante el margin call, muchos fondos empiezan a vender sus posiciones no apalancadas del activo para proveer de dinero extra con el que evitar el cierre de las posiciones abiertas en derivados financieros. Pero parece que muchas de las posiciones no apalancadas de los fondos de pensiones eran precisamente bonos de deuda del gobierno inglés, por lo que se produce una venta en el mercado de bonos que hizo caer todavía más el precio de esos bonos generando nuevos margin calls a otros fondos de pensiones y otros intermediarios financieros en lo que podríamos denominar un pánico financiero en toda regla. Pero incluso si los margin calls iniciales no fueron, el acreedor vendería la posición que tenían los fondos de pensiones para satisfacer la deuda y esta venta provocaría una caída el precio de los derivados financieros, lo que a su vez genera nuevos margin calls a otros intermediarios financieros. Como se puede ver, estamos ante un sistema inestable y frágil: una vez que se desata el pánico, es bastante complicado ponerle fin.

Esto que acabamos de explicar es un mecanismo típico de contagio financiero en una crisis financiera: las posiciones apalancadas están respaldadas por los propios activos, por lo que una caída en el precio del activo que generan los margin calls, genera ventas del propio activo, un efecto cascada que hace que la sobreventa en el mercado, lejos de corregirse, se expanda como si de un reguero de pólvora se tratara. Esto es la descripción casi perfecta de un sistema frágil, aunque la fragilidad está muy lejos de tener su origen en el mercado y es más bien fruto de la intervención regulatoria tal y como hemos visto a lo largo del artículo.

¿Cómo acaba el pánico financiero inglés?

El pánico financiero inglés acabó cuando el Banco de Inglaterra decidió intervenir el mercado y comprar durante dos semanas una cantidad enorme de bonos. Esto ha calmado la sobreventa en los mercados y ha impedido que el pánico se extienda al resto de activos, al menos de momento.

El problema es que la libra esterlina tiene un problema inflacionario bastante grave, problema que se está intentando solucionar con una política monetaria restrictiva. Pero la política monetaria restrictiva implica una venta de activos por parte del banco central, no una compra de activos. En otras palabras, el Banco de Inglaterra ha decidido salvar a los planes de pensiones ingleses a costa de seguir incrementando la inflación en el Reino Unido. Es posible que más pánicos de este tipo tengan lugar tanto en el Reino Unido u otras economías desarrolladas que empezaron a luchar contra la inflación elevada a golpe de hacer más restrictivas las condiciones crediticias en sus respectivos países.

El salvataje del Banco de Inglaterra implica que la autoridad monetaria inglesa está sucumbiendo a las presiones financieras y está dejando de luchar contra la inflación, por lo que podríamos esperar que la inflación inglesa no se modere en el futuro cercano. A este respecto, parece claro que el Banco de Inglaterra acaba de salvar a una parte del sector financiero inglés y a sus clientes pensionistas a costa de todo aquel que ahorra en libras esterlinas y que seguirá viendo como su valor se hunde, tanto en los mercados de capitales como en su capacidad de compra de bienes y servicios dentro del Reino Unido.

Aviso legal: el análisis contenido en este artículo es obra exclusiva de su autor, las aseveraciones realizadas no son necesariamente compartidas ni son la postura oficial de la Universidad Francisco Marroquín.

—

[1] Este tipo de fondos de beneficio definido siguen siendo la mayor parte de fondos de los empleados del sector público. Sin embargo, la mayor parte de fondos del sector privado han sido trasladados en los últimos 20 años en el Reino Unido hacia fondos de contribución definida.

Obtén nuestro informe exclusivo sobre la metodología que usamos para predecir recesiones. ¡Es gratis!

Daniel Fernández

Daniel Fernández es el fundador de UFM Market Trends y profesor de economía en la Universidad Francisco Marroquín. Tiene un doctorado en economía aplicada en la Universidad Rey Juan Carlos en Madrid y también era un fellow en el Mises Institute. Tiene un máster en Economía de la Escuela Austriaca por la Universidad Rey Juan Carlos y un máster en Economía Aplicada por la Universidad de Alcalá en Madrid.

Obtén nuestro informe exclusivo sobre la metodología que usamos para predecir recesiones. ¡Es gratis!

Muy buena nota. Pareciera que el Reino Unido está siguiendo los pasos de Argentina. No deseo que los pensionistas ingleses tengan la suerte de los pensionistas argentinos, pero el camino elegido no lleva a ningún lugar bueno en cualquier lugar del mundo.