Pánico bancario en China

Las malas noticias para la economía china parece que no paran de llegar. En este artículo vamos a analizar la salud de la banca china. Existen cada vez más dudas sobre la solvencia del sector financiero chino, sobre todo desde que unos cuantos bancos chinos han congelado los depósitos de sus clientes. Congelar depósitos significa básicamente que la gente no puede acceder ni utilizar sus cuentas bancarias. Es decir, las personas se han quedado sin poder sacar o incluso transferir su dinero, no pueden hacer compras ni ningún tipo de pago. Esto está provocando protestas de los depositantes.

En este artículo vamos a explicar que hay detrás de este problema, es decir: ¿por qué algunos bancos han congelado los depósitos de sus clientes en China?

¿Cuándo empieza el problema?

Aunque vamos a ver que la raíz del problema es anterior, las alarmas empezaron a saltar en abril de 2022. En este momento, varios bancos rurales de dos provincias chinas, en concreto Henan y Anhaui, suspenden el pago de sus depósitos.

La razón oficial para suspender esos pagos tiene que ver con una supuesta captación irregular de depósitos por parte de esos bancos. Los bancos regionales en China tienen prohibido captar fondos, sea mediante depósito o mediante cualquier otra forma, fuera de su región. Los bancos en los que se ha congelado los depósitos se supone que han estado captando dinero online fuera de su propia región. Es decir, se supone que estos bancos han violado la ley que impide captar recursos financieros fuera de la propia región.

El problema con la versión oficial es doble (incluso si fuera cierto que han captado depósitos fuera de su región):

- Por un lado, podrían haber congelado sólo los depósitos sospechosos de haber sido captados fuera de su región, y no todos los depósitos.

- Por otro lado, tres meses parece demasiado tiempo para suspender todos los depósitos de un banco, si el problema fuese el que comentan las autoridades, ya debería haber sido solucionado (incluso imponiendo multas o cualquier medida de castigo al propio banco infractor). No parece que castigar a todos los depositantes sea lo más correcto por un problema en el que la mayoría de ellos no tienen ninguna culpa.

Por tanto, la versión oficial no parece tener demasiado sustento.

Para añadir más leña al fuego, en algunos bancos con depósitos congelados avisaron a sus clientes de que estaban sufriendo algunos problemas técnicos, problemas que serían solucionados en unos días. De estos problemas técnicos hace ya más de tres meses. Por tanto, parece que se están mezclando algunas justificaciones para simplemente no pagar a los depositantes.

Por si fuera poco, parece que las autoridades chinas están utilizando los pases covid para bloquear las protestas relacionadas con la congelación de los depósitos. Sin un pase covid, es imposible viajar o incluso utilizar el transporte público, y parece que de forma arbitraria están restringiendo los movimientos de los depositantes que pretenden acudir a las protestas. Aunque quizá esto se engloba más dentro de la filosofía de falta de libertad que rodea constantemente al gobierno chino que a otra cosa.

¿Cómo de grande es el problema?

Se estima que entre 400,000 y un millón de depositantes están sufriendo la congelación de sus cuentas. Los depósitos congelados tienen un valor de 10,000 millones de yuanes, lo que equivale a 1,500 millones de dólares.

Ahora bien, ¿es esto mucho o poco dinero?, ¿estamos ante un problema insalvable o es algo solucionable por las autoridades chinas?

Los depósitos totales en China son de $37.4 billones (billones europeos: millones de millones). Vista la inmensidad de la banca china, la verdad es que las cifras de depósitos congelados hasta el momento son manejables sin mucho problema. Los depósitos congelados son sólo el 0.04% del total de depósitos de China. Como decimos, este es un número realmente insignificante, por lo que, si la congelación de depósitos queda ahí, no será un problema para la estabilidad financiera y monetaria china.

El problema, claro está, es que este congelamiento de depósitos podría ser solo la punta del iceberg del problema financiero chino. Como argumento más arriba, es posible que las excusas oficiales para congelar los depósitos sean muy poco creíbles.

La causa principal: pinchazo de la burbuja inmobiliaria

¿Por qué los problemas financieros en China podrían ir in crescendo? Aunque pueden existir algunas razones secundarias, la principal es que en China está explotando la enorme burbuja inmobiliaria que tienen entre manos.

El lector puede ver pinchando aquí otro artículo que hice sobre los indicadores que muestran la enorme burbuja inmobiliaria existente en China. El propósito de este artículo no es tanto analizar la existencia de burbuja (lo doy por supuesto), sino analizar nuevos datos que nos indican que la burbuja china efectivamente está explotando. Después analizaremos el impacto del pinchazo de la burbuja inmobiliaria en el sector bancario y financiero chino.

Entonces, ¿cómo sabemos que está pinchando la burbuja inmobiliaria china?

Un síntoma claro de que las cosas no van bien en el sector inmobiliario chino son las múltiples quiebras que están sufriendo los promotores de vivienda chinos. Muchísimos de los promotores inmobiliarios chinos son gigantescos, el famoso Evergrande tiene activos por nada menos que 16 veces los activos del mayor promotor inmobiliario de Estados Unidos. Y tenemos que recordar que la economía de Estados Unidos sigue siendo más grande que la economía china.

Hasta el momento han quebrado oficialmente o se encuentran en quiebra técnica unos 26 promotores inmobiliarios chinos.

La siguiente pregunta que nos asalta es, ¿y por qué están quebrando los promotores chinos?

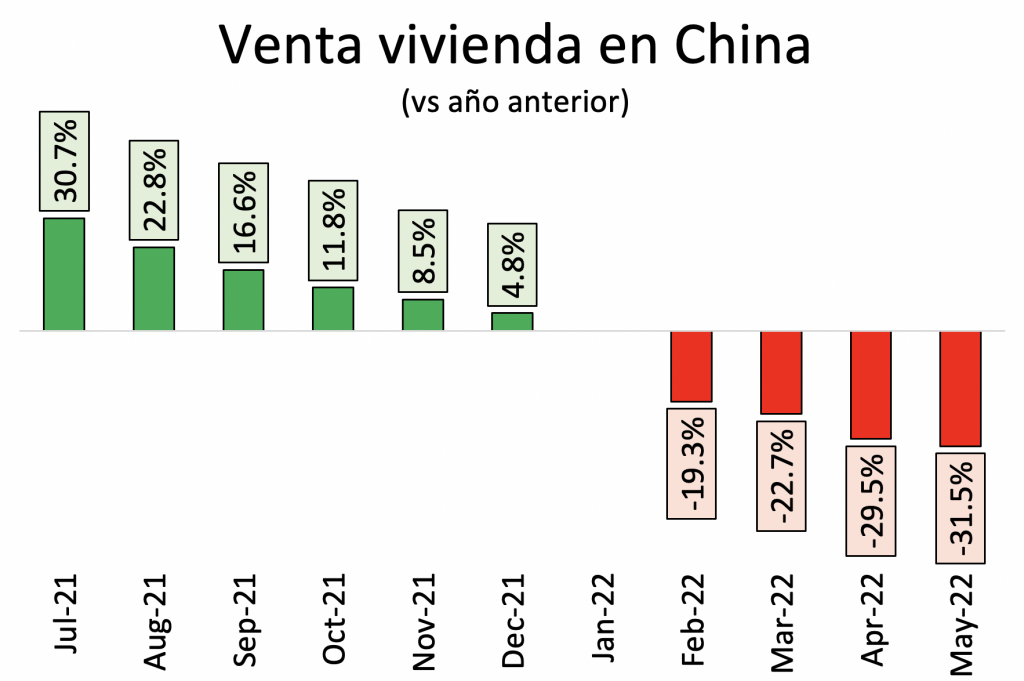

Ventas de vivienda se desploman

En primer lugar, porque las ventas de vivienda se han desplomado en China en los últimos meses.

Fuente: stats.gov.cn. Los datos sobre los que se calcula el cambio interanual son las ventas acumuladas de cada año desde enero hasta el mes donde se indica el dato

En el gráfico anterior hemos elegido julio de 2021 como el momento inicial para evitar sesgar la información por el efecto COVID del año 2020. Julio de 2020 es el momento donde las ventas de vivienda en China justo recuperan su valor pre-COVID. En otras palabras, el 31% de crecimiento de ventas en julio de 2021 sobre julio de 2020 es un crecimiento en el que el efecto COVID de caída de ventas no existe o es mínimo.

Quizá lo realmente interesante del gráfico sea ver como las ventas se desploman nada menos que un 31.5% en comparación con mayo de 2021. Vemos, además, que la tendencia es francamente preocupante, ya que las caídas no hacen más que incrementar cada mes.

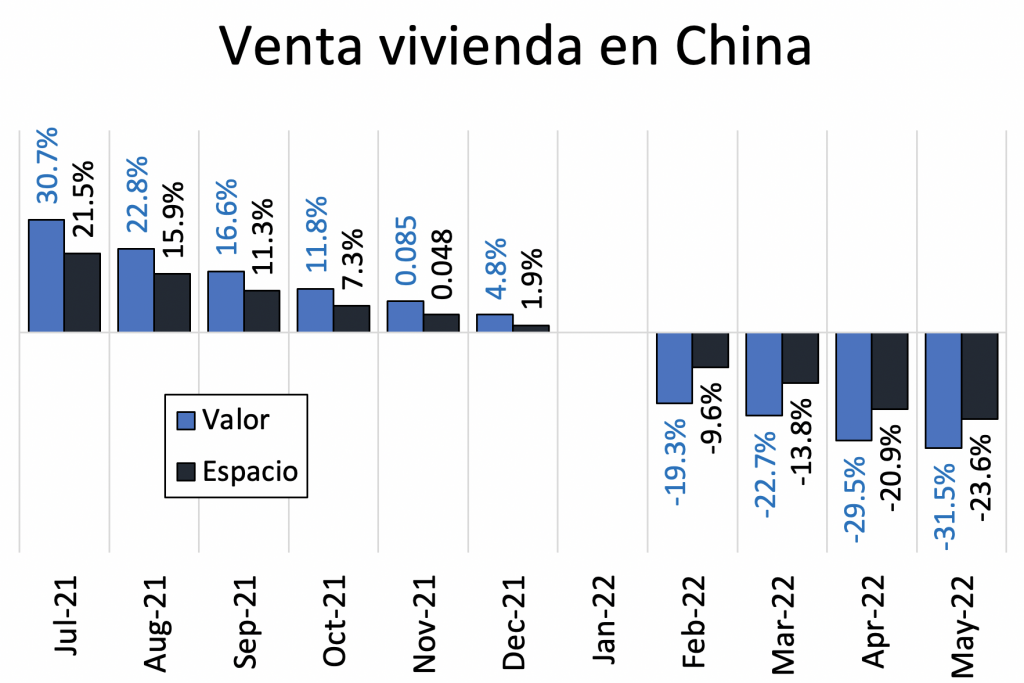

Venta vivienda (valor vs espacio)

Pero la caída en ventas puede indicar dos cosas diferentes: Por un lado, podría ser causa de una caída en el volumen de vivienda manteniendo el precio constante y, por otro lado, podría ser causa de una caída en el precio sin que cayera el volumen de venta. Por supuesto, también puede ser una combinación de las dos.

Si la caída en ventas fuese por volumen, es decir, por menor venta de vivienda, pero el precio por metro cuadrado se mantuviese constante, podría ser indicativo de que las ventas se han detenido por alguna razón externa al mercado inmobiliario. Por ejemplo, los ya famosos encierros COVID que han practicado en China en 2022 podrían ser causa de la caída en ventas, pero sería una caída puntual por motivo externo al sector inmobiliario.

En contraste, una caída en el precio de venta de la vivienda indicaría que el mercado de la vivienda sí está sufriendo por dinámicas propias de este mercado.

Pues bien, parece que está ocurriendo una caída en el precio de la vivienda en China.

Fuente: stats.gov.cn. Los datos sobre los que se calculan el cambio interanual son las ventas acumuladas de cada año desde enero hasta el mes donde se indica el dato.

En el gráfico se puede ver en azul la misma información que la del gráfico anterior, es decir, en azul están las ventas totales en el sector inmobiliario chino. Al lado, en negro, se puede ver el cambio en los m2 cuadrados vendidos, es decir, vemos el volumen de venta medido en metros cuadrados de construcción. Como veis, los metros cuadrados vendidos en el sector inmobiliario chino también caen en picado. Pero lo interesante aquí es que las ventas en espacio caen menos que las ventas en valor. Esto, evidentemente, indica que los precios en el sector inmobiliario chino están cayendo.

En otras palabras, lo más probable que está ocurriendo en el sector inmobiliario chino es que la burbuja esté explotando, y las caídas de precios estén generando una caída en la actividad, ya que, a precios menores, muchos desarrollos inmobiliarios dejan de ser rentables.

Veamos ahora cifras de actividad en vez de cifras de venta para analizar, si se confirma (o no) nuestra hipótesis.

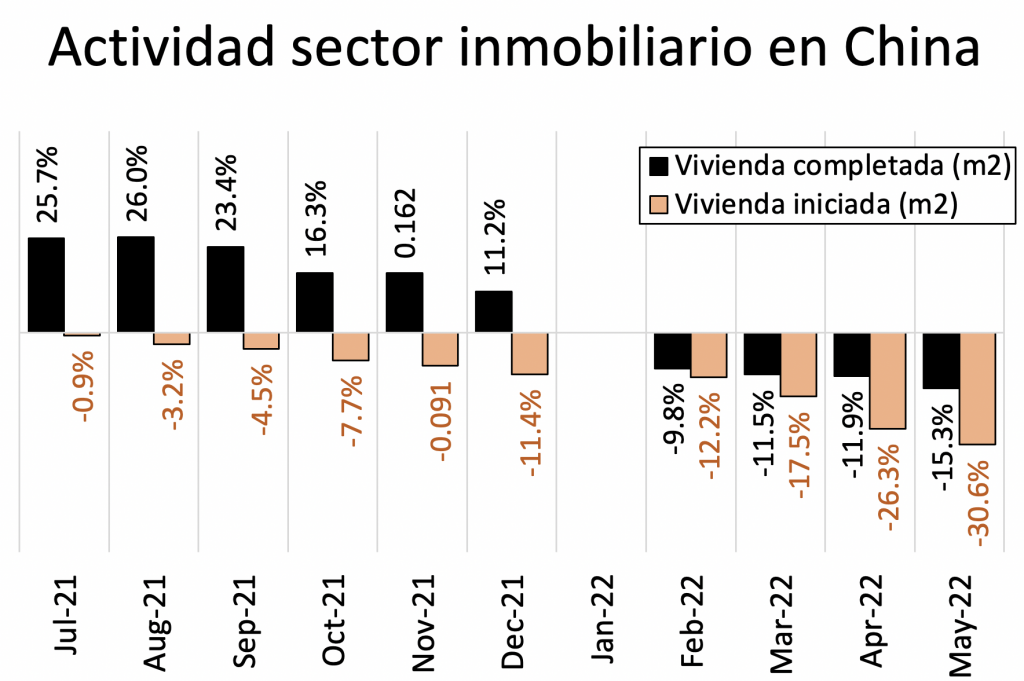

Actividad en el sector inmobiliario chino

Si en vez de en ventas, nos fijamos en la actividad del sector, el panorama es muy similar al que acabamos de exponer. La acusada caída en ventas del sector inmobiliario chino está provocando una caída en picado en los desarrollos de nueva vivienda.

Fuente: stats.gov.cn. Los datos sobre los que se calculan el cambio interanual son las construcciones acumuladas de cada año desde enero hasta el mes donde se indica el dato

En el gráfico es interesante observar cómo cae muchísimo la cantidad de vivienda entregada, pero cae de forma mucho más agresiva la cantidad de vivienda iniciada. Esto tiene todo el sentido del mundo. La vivienda es un bien que puede tardar varios años en estar disponible desde que se inicia su construcción, por tanto, es evidente que una parte importante de la vivienda está a medio terminar en China (como en cualquier otra parte del mundo). Lo interesante del caso en China es que las caídas de precios probablemente han cogido por sorpresa a más de un promotor inmobiliario. Muchos promotores están atrapados entonces en proyectos que probablemente reporten pérdidas, pero aun así es muy posible que sea económicamente viable terminarlos. La idea es que una vez que se ha desembolsado una parte importante de los gastos del proyecto inmobiliario, lo que realmente importa son los ingresos esperados y los costes que quedan por desembolsar. Por tanto, aunque el proyecto sea en conjunto ruinoso, puede ser económicamente viable terminarlo. Este es el concepto de coste hundido que usualmente enseñamos los economistas. El principio en realidad es simple: incluso si terminando el proyecto pierdo dinero, perdería mucho más si no lo termino.

Esto también nos ayuda a entender la dimensión de lo que está ocurriendo con el pinchazo de la burbuja inmobiliaria en China. Si nos fijamos, la caída en la vivienda iniciada es del doble de la vivienda entregada: existe ahora mismo una caída del 30% en términos anuales de la vivienda iniciada en China. Esto nos indica que muchos desarrolladores están perdiendo dinero, pero aun así están intentando terminar los proyectos iniciados. Una vez terminados, eso sí, no están iniciando nuevos proyectos.

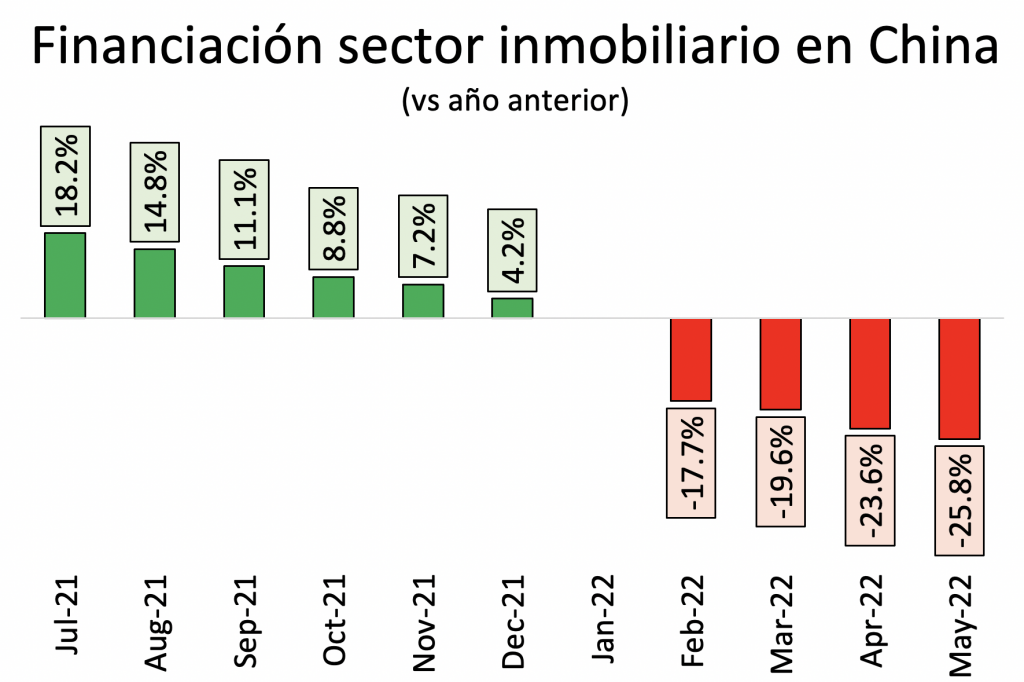

Financiación al sector se corta en picado

Pero el problema es incluso peor de lo que parece. El pinchazo de la burbuja se deja sentir también en la financiación que recibe el sector inmobiliario en China. Ante la caída en ventas y en actividad que acabamos de exponer, muchos promotores inmobiliarios chinos están quebrando. Como es lógico, ante la oleada de quiebras y problemas del sector, los inversores en general y, el sector bancario en particular, se retiran de un mercado que cae en picado. La retirada de los inversores entonces corta los fondos puestos a disposición de los promotores inmobiliarios.

Fuente: stats.gov.cn. Los datos sobre los que se calcula el cambio interanual es la financiación recibida acumulada de cada año desde enero hasta el mes donde se indica el dato

Como se puede ver en el gráfico, la financiación que reciben los promotores inmobiliarios en China ha caído en picado en los últimos meses. La financiación que se ha cortado proviene tanto de facilidades bancarias como de los propios clientes que compran vivienda pagando importantes adelantos a la misma. La financiación que se corta proviene también de proveedores de los propios promotores.

Esto puede ser un problema para los nuevos proyectos inmobiliarios que sigan siendo rentables en China, pero el problema es muchísimo mayor para todos aquellos proyectos que ya han iniciado y que están en proceso de construcción.

El corte de financiación genera una dificultad manifiesta para acceder a recursos y esto está impidiendo que muchos proyectos inmobiliarios ya empezados se terminen. Adicionalmente, el corte de financiación puede hacer que los pocos recursos con los que cuenta el sector incrementen lo suficiente de precio como para hacer inviable terminar los proyectos ya iniciados.

Estos problemas para terminar los proyectos inmobiliarios están generando que muchas personas que han empezado a pagar una vivienda que todavía no han recibido dejen de pagar los créditos vinculados a la vivienda. Y aquí es donde entra el problema para el sector financiero chino.

Se está generando en China un movimiento en redes sociales donde las personas que tienen hipotecas de vivienda que todavía no han recibido se están poniendo de acuerdo para dejar de hacer los pagos coordinadamente. Este movimiento es posible que esté poniendo en serios aprietos a la banca china.

El impacto al sector financiero

Bueno, entonces la burbuja inmobiliaria está pinchando, parece que no hay mucha duda de esto. Pero, ¿cuál es el efecto real del pinchazo de esta burbuja en el sector financiero chino?

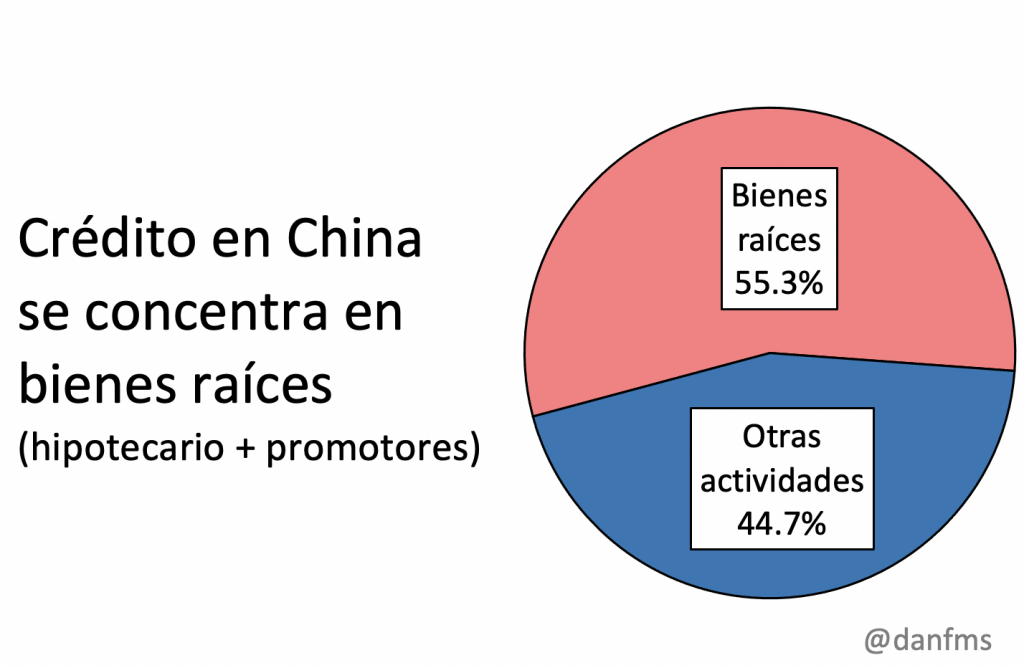

Primero veamos la exposición del sector financiero al sector de bienes raíces.

Fuente: PBOC; Zerohedge; WSJ

Como se puede ver en el gráfico, la exposición del sector financiero chino al sector de bienes raíces es gigantesca. En este indicador he incluido tanto deuda a promotores como deuda hipotecaria. A pesar de eso, conviene tener en cuenta que por cada yuan de deuda a promotores inmobiliarios hay 10 yuanes de deuda hipotecaria. Es decir, el verdadero elefante en la habitación es la deuda hipotecaria en China.

Hay que tener en cuenta que la forma en la que opera el sector inmobiliario chino es con ventas adelantadas de inmuebles. Es decir, los promotores inmobiliarios primero venden la vivienda y más tarde tienen gastos cuando empiezan a construirla. Esto implica una financiación abundante y barata para los desarrolladores. En la esquina contraria tenemos a los clientes, muchos de ellos inician su hipoteca antes de tener la vivienda en posesión. Este punto es crucial para entender el problema por el que pasa ahora mismo el sector financiero chino.

Ante la paralización de decenas de proyectos inmobiliarios por derrumbe del sector en forma de quiebras y por caída de financiamiento, muchos de los clientes que estaban pagando su hipoteca antes de recibir la casa, están dejando de pagar. Como es lógico, muchas personas han visto que posiblemente no reciban la vivienda nunca, por lo que, como es lógico, han dejado de pagar la hipoteca vinculada a la inexistente vivienda. De acuerdo con Bloomberg, esto está pasando en más de 100 proyectos inmobiliarios en más de 50 ciudades chinas. Quizá parece poco, pero de acuerdo con Bloomberg, en sólo dos días, el número de proyectos que registra impagos creció de 28 proyectos a 100 proyectos inmobiliarios.

¿Y si China rescata a su sector financiero?

Ante el nerviosismo de los mercados, existe la posibilidad de que el contagio al sector financiero chino no sea dramático. Al fin y al cabo, China podría intentar salvar a sus bancos tal y como hizo Estados Unidos o Europa después de 2008 y 2012. El rescate podría ser de índole fiscal o de índole monetaria. Tanto Estados Unidos como Europa practicaron ambos tipos de rescate.

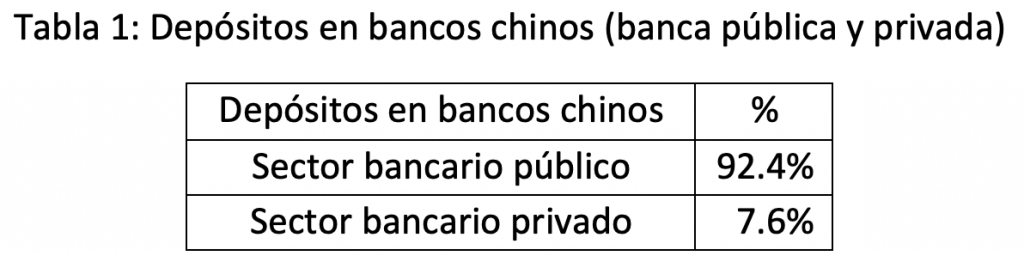

Pero antes de ver las opciones, hay que comentar una particularidad sobre la banca china. La práctica totalidad del sistema bancario es público. Es difícil saber exactamente qué parte del sector bancario en China es estatal y qué parte es privada. Con datos de depósitos he conseguido sacar un proxy que se puede ver en la siguiente tabla:

Como se puede ver, casi todo el sector bancario chino es público. El sector bancario chino es gigantesco en comparación con el sector privado. También hay que comentar que esto no incluye a la banca en la sombra, que en China también tiene una entidad considerable.

Es importante la titularidad de los bancos para analizar la posibilidad de rescate. Como es lógico, la posibilidad de rescate es mucho mayor en caso de una banca pública que en caso de una banca privada, esto debería dejar más o menos tranquilos a los depositantes chinos. Pero no todo es de color rosa. Al ser bancos públicos, tenemos muy poca información de la calidad de los créditos que poseen. Y como ya hemos comentado, hay motivos de sobra para suponer que una parte nada desdeñable de esos créditos están siendo impagados. A pesar de eso, la cifra oficial de impago de préstamos es bajísima. Es posible que los bancos públicos hayan estado operando con enormes agujeros en sus balances durante un tiempo relativamente prolongado, y es que, precisamente ser entidades públicas les habilita para operar a pesar de estar quebrados. Es decir, la cuantía del rescate podría ser astronómica precisamente porque gran parte de la basura que tienen estos bancos en forma de créditos impagados no ha salido a la superficie, sabemos que hay un problema, pero no sabemos la magnitud del problema, y posiblemente sólo unos pocos oficiales del partido comunista chino tengan esta información a nivel nacional.

Primera posibilidad: rescate monetario

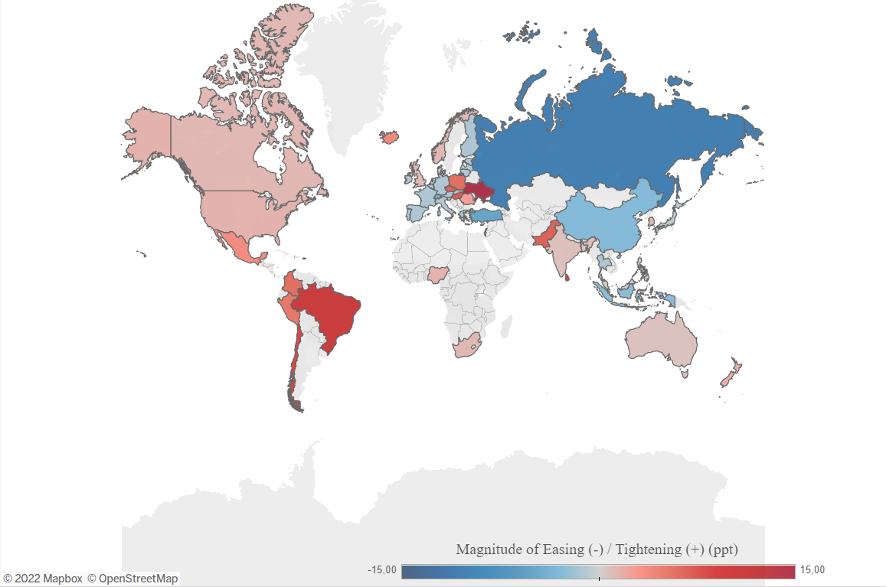

El rescate monetario es una de las posibilidades más probables. De hecho choca un poco ver que China tiene una política monetaria expansiva al mismo tiempo que la práctica totalidad del mundo está llevando a cabo una política contractiva (con la salvedad de la eurozona).

Fuente: Council of Foreign Relations

En el mapa, cortesía del Council of Foreign Relations, se puede ver en rojo los países que están haciendo una política monetaria contractiva y en azul los países que están haciendo una política monetaria expansiva. China es uno de los pocos países que está haciendo ahora mismo una política monetaria expansiva.

Que China esté realizando una política monetaria expansiva es un síntoma de que la economía china está haciendo aguas por todos lados. Una política monetaria expansiva en un momento expansivo del ciclo económico tendría como resultado probable una inflación enorme. Es básicamente lo que ha pasado en la mayor parte de economías del mundo en los últimos años y es por lo que hoy en día estamos sufriendo la mayor inflación de los últimos 40 años. Pero una política monetaria expansiva en momentos depresivos usualmente no tiene un efecto inflacionario. La inflación actual de China apenas supera el 2% anual. Todo el panorama es perfectamente compatible con una situación recesiva y un pinchazo de la burbuja inmobiliaria. De hecho, las cifras oficiales de crecimiento en China están por los suelos (aunque todavía no son negativas). Y eso que nadie se cree demasiado las cifras de crecimiento en China.

La razón por la que China está haciendo política monetaria expansiva, además de la situación recesiva que vive es por el más que probable daño a su sector financiero. Una política de tipos bajos ayuda a que el precio de los activos que tienen los bancos no caiga y puedan salir a flote simplemente vendiendo activos en el mercado. El problema es que si muchos bancos quieren vender activos a la vez, el precio de los mismos caería en picado. Es entonces donde entraría el banco central a comprar esos activos. Esto es lo que se ha denominado Quantitative Easing y es algo de lo que también se ha abusado durante años en Occidente y es, muy posiblemente, otra de las causas por las que estamos sufriendo la mayor inflación en 40 años. En cualquier caso, parece que este último paso todavía no se ha tomado por parte del Banco Central de la República Popular China.

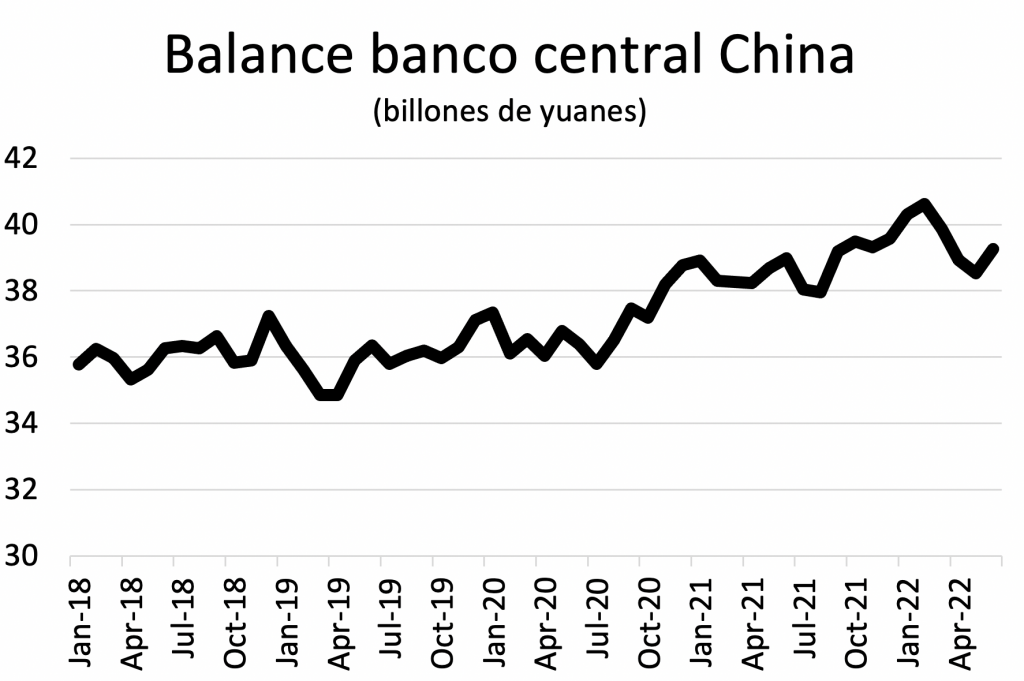

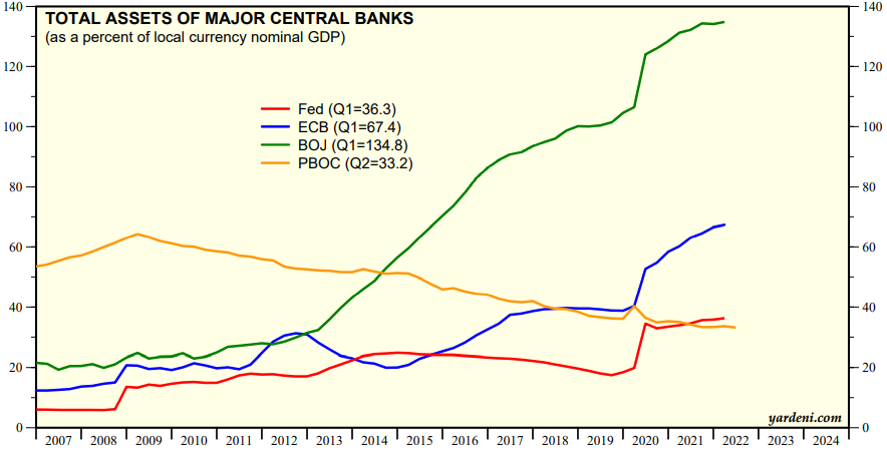

Fuente: PBOC

Como vemos, el balance del banco central ha crecido, pero de momento no es nada dramático.

El balance del banco central de China es el menor entre los balances de los cuatro grandes bancos centrales del mundo en relación a su economía (que son, además del banco central de China, la Fed para Estados Unidos, el Banco Central Europeo para Eurozona, y el Banco de Japón).

Fuente: Yardeni Research

Por tanto, parece que el banco central chino está ayudando algo a su sector financiero con una política monetaria expansiva, pero desde luego no está comprando sus activos tóxicos, al menos no todavía.

Rescate fiscal

Una opción siempre presente para recapitalizar un sector financiero en problemas es el rescate fiscal. El rescate fiscal es usualmente más problemático políticamente hablando que el rescate monetario (es problemático porque es mucho más explícito). En un rescate fiscal se puede ver de forma explícita como el gobierno extiende dinero del contribuyente al sector bancario. Probablemente esta forma de rescate es mucho menos dañina económicamente hablando que el rescate monetario, sin embargo, se lleva menos a cabo por ser muy poco popular[1].

El problema con un rescate fiscal es que el sector financiero chino es un monstruo enorme y los intentos de salvarlo pueden caer en saco roto si los problemas son muy profundos.

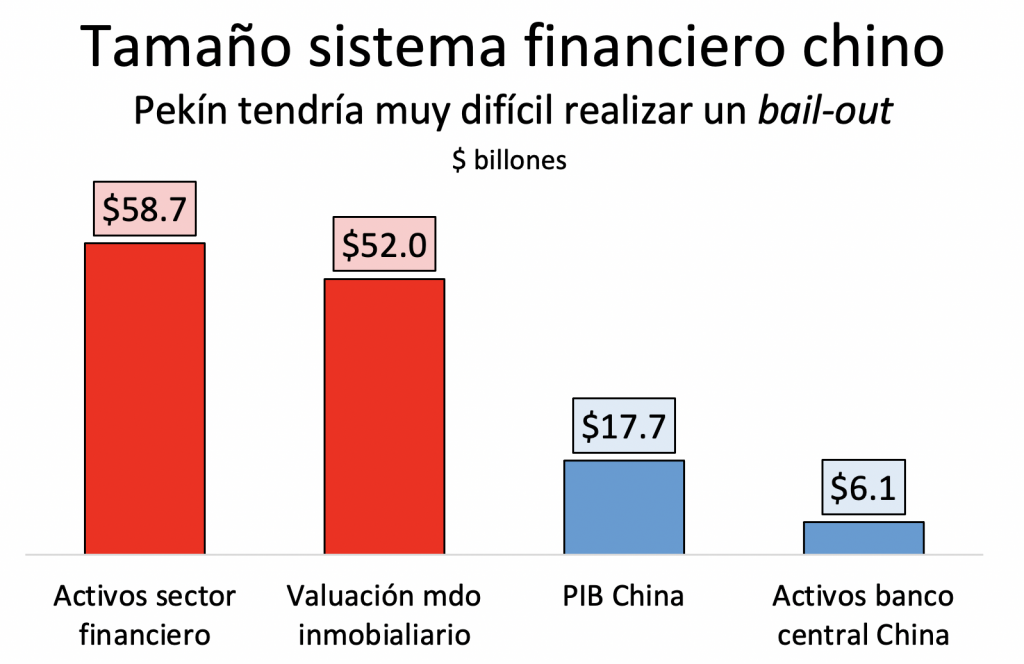

Fuente: PBOC; Zerohedge; WSJ

En el gráfico se puede observar que tanto los activos del sector financiero chino en 2022 como la valuación de su mercado inmobiliario en 2021. Como veis, los activos del sector financiero son unas 3.3 veces el PIB chino.

Para que el lector pueda conseguir un poco de perspectiva de las enormes cifras que se ven en el gráfico: la capitalización total de mercado de todas las compañías de Estados Unidos, es decir, el valor de todas las empresas cotizadas en Estados Unidos es $48.3 billones de dólares. Por consiguiente, tanto los activos del sector financiero chino como la valuación de su mercado inmobiliario son ampliamente superiores al valor de todas las empresas americanas[2] (algo que carece de justificación económica). Si realmente los problemas del sector financiero chino son verdaderamente grandes, el sector es irrescatable por el gobierno chino.

La caída de los ingresos públicos por la explosión de la burbuja inmobiliaria china

Por si fuera poco, una de las fuentes de financiación preferidas de las administraciones públicas en China está cayendo en picado precisamente también por el pinchazo de la burbuja inmobiliaria.

Una de las fuentes de financiación más importantes de los gobiernos locales es la venta de derechos de uso a empresas promotoras para realizar actividades inmobiliarias. Esta también es una de las razones que explican que la expansión de este mercado durante años tuviera a las administraciones públicas en China bastante contentas.

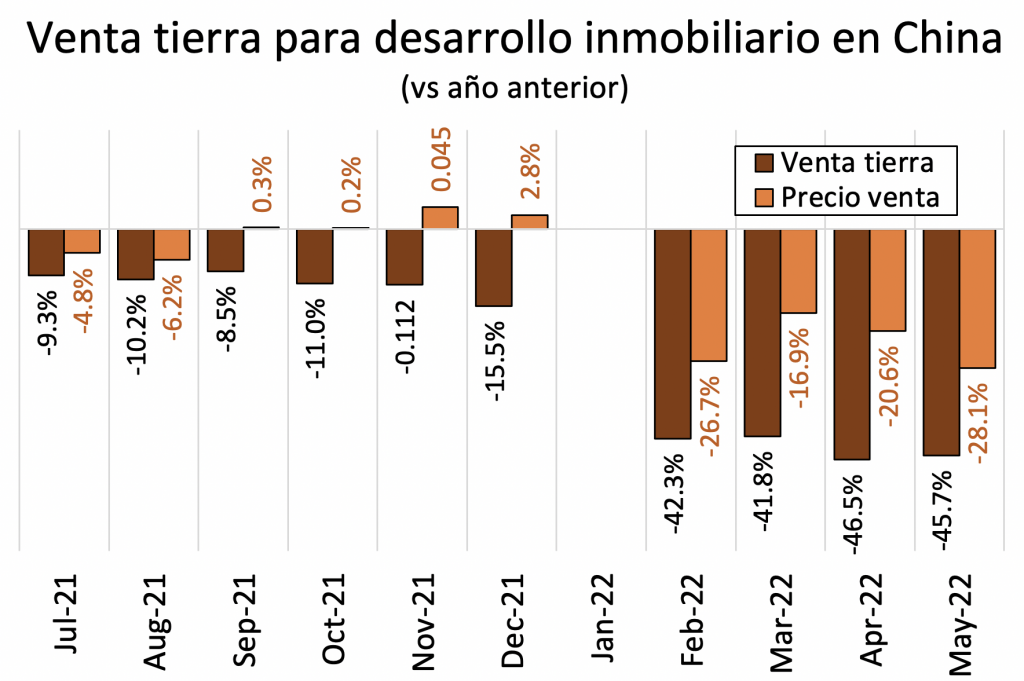

Fuente: stats.gov.cn. Los datos sobre los que se calcula el cambio interanual es la venta de tierra acumulada de cada año desde enero hasta el mes donde se indica el dato

El caso es que la venta de derechos sobre la tierra ha caído casi a la mitad en 2022 en comparación con 2021 y el precio de venta se ha desplomado un 28.1% en un año. Esto es un golpe muy duro a las finanzas públicas de las regiones chinas, por lo que su capacidad para rescatar a un sector bancario en problemas es también muy limitada por la caída enorme de sus ingresos.

Conclusión

En definitiva, es muy improbable que los problemas que estamos viendo en el sector financiero chino sean puntuales. Más bien parece que el sector está recogiendo los frutos de años de complicidad con un sector inmobiliario en plena burbuja.

Cuando la burbuja se infla, todo el mundo está muy contento en una economía: desde los promotores de vivienda, pasando por los bancos, las autoridades o, incluso, los compradores de vivienda, que ven como el precio de la misma se dispara.

El problema, claro está, aparece cuando la burbuja explota. En ese momento todo el mundo tiene problemas. Los desarrolladores quiebran, los bancos ven como no les devuelven sus créditos, los depositantes de los bancos ven como se pueden quedar sin su dinero porque el banco podría quebrar también, los poseedores de vivienda ven como su activo se deprecia y los gobiernos ven caer los ingresos que entran en las arcas públicas.

Lo que antes era alegría, ahora es todo tristeza. Y parece que la economía china podría vivir algunos años tristes en el futuro cercano.

Aviso legal: el análisis contenido en este artículo es obra exclusiva de su autor, las aseveraciones realizadas no son necesariamente compartidas ni son la postura oficial de la Universidad Francisco Marroquín.

—

[1] Vaya por delante que el autor cree que ninguna forma de rescate financiero es aceptable. El único rescate debería ser privado, a través de inyecciones de capital del sector privado o a través de conversiones de acreedores del banco en accionistas.

[2] Total Market Value of U.S. Stock Market | Siblis Research

Obtén nuestro informe exclusivo sobre la metodología que usamos para predecir recesiones. ¡Es gratis!

Daniel Fernández

Daniel Fernández es el fundador de UFM Market Trends y profesor de economía en la Universidad Francisco Marroquín. Tiene un doctorado en economía aplicada en la Universidad Rey Juan Carlos en Madrid y también era un fellow en el Mises Institute. Tiene un máster en Economía de la Escuela Austriaca por la Universidad Rey Juan Carlos y un máster en Economía Aplicada por la Universidad de Alcalá en Madrid.

Obtén nuestro informe exclusivo sobre la metodología que usamos para predecir recesiones. ¡Es gratis!