La verdadera razón detrás del déficit comercial de EE. UU. (Y por qué la guerra comercial de Trump es una locura)

La política comercial de Trump está creando problemas con sus socios comerciales: parecería que el déficit comercial implica que EE. UU. está siendo engañado por otros países. Sus socios comerciales venden más a EE. UU. que lo que compran a cambio. La política comercial de Trump está creando problemas con sus socios comerciales: parecería que el déficit comercial implica que EE. UU. está siendo engañado por otros países. Sus socios comerciales venden más a EE. UU. que lo que compran a cambio. Trump piensa que puede «ganar» una guerra comercial imponiendo aranceles de importación hasta que el déficit comercial con cualquier país llegue a cero. Cualquier país que tenga un déficit comercial con EE. UU. está en riesgo de ser afectado por la insensatez de Trump.

En un primer momento, la guerra comercial de Trump implicó la introducción, por parte de EE. UU., de aranceles a la importación de acero y aluminio (la UE y otros cuatro países estaban temporalmente exentos). La guerra comercial de Trump ha llevado a que recientemente se anuncie la imposición de aranceles de importación a productos de tecnología de procedencia china por importe de $60 billones, además Trump acusa a los chinos de robo de propiedad intelectual. China tomó represalias directamente imponiendo aranceles sobre la carne de cerdo, el vino y las frutas de Estados Unidos. Trump reaccionó furiosamente y está a punto de imponer aranceles a otros $100 billones de importaciones chinas. Trump dijo: «A la luz de las injustas represalias de China, he ordenado al USTR que considere si $100 billones de aranceles adicionales serían apropiados».

La guerra comercial de Trump se encuentra al borde de la locura, el líder norteamericano cada vez se muestra más ignorante sobre el funcionamiento del comercio exterior.

Breve explicación de la balanza comercial

No hay nada misterioso en la balanza comercial. La balanza comercial es la cantidad de exportaciones menos la cantidad de importaciones. El resultado es un déficit comercial (más importaciones que exportaciones) o un superávit comercial (más exportaciones que importaciones). La otra cara de la balanza comercial es la cuenta financiera. La cuenta financiera necesariamente se equilibra con el déficit comercial, ya que las importaciones deben pagarse de alguna manera. Por supuesto, estos mismos principios se aplican a naciones, estados, ciudades e individuos: todos tienen una balanza comercial a la que se le aplican las mismas reglas.

Hay dos razones obvias por las cuales una balanza por cuenta corriente sería negativa y, en consecuencia, una balanza por cuenta financiera positiva:

- Préstamos: las importaciones pueden pagarse mediante préstamos, lo que significa que cualquier déficit comercial actual debe eventualmente ser igualado por un superávit comercial futuro. Esto solo ocurre cuando los extranjeros aumentan sus préstamos. Por ejemplo, el banco central chino compra los bonos del Tesoro de EE. UU., incrementando así sus reservas de divisas. Es superávit de la cuenta financiera provoca un déficit en la balanza comercial de EE. UU.

- Inversiones financieras: no solo los préstamos generarán un déficit comercial, sino también las inversiones en acciones. Por lo tanto, cualquier centro financiero en el mundo tendrá un déficit comercial siempre y cuando los extranjeros sean inversionistas netos en estos mercados bursátiles. Por lo tanto, el déficit comercial podría ser causado por la inversión extranjera.

Cuando el déficit comercial es financiado con préstamos, simplemente estamos consumiendo importaciones hoy a expensas de producir exportaciones mañana. Dado que EE. UU. ha tenido grandes déficits públicos durante un largo periodo de tiempo y que los extranjeros financian ese déficit comprando bonos del Tesoro de EE. UU., los préstamos del exterior afectarán la balanza comercial. Paradójicamente, la reciente reforma fiscal de Trump aumentará el déficit público y, por lo tanto, aumentará los préstamos extranjeros, lo que llevará a un déficit comercial aún mayor.

Con respecto a las inversiones financieras, las cosas se vuelven más interesantes. Si analizamos Nueva York y California, obtenemos una representación interesante.

El déficit comercial de EE. UU. equivale a $566 billones en 2017, de los cuales aproximadamente $100 billones se explican por el déficit de comercio exterior de la Ciudad de Nueva York y otros $250 billones por el déficit comercial de California.

¿Por qué la ciudad de Nueva York equivaldría a casi el 20% del déficit comercial de EE. UU.?

Nueva York es un centro financiero internacional. Además, la Bolsa de Nueva York (NYSE) se encuentra en la ciudad de Nueva York. La Bolsa de Nueva York es, de lejos, el mayor mercado valores del mundo, con una capitalización bursátil de $21.3 billones. Aproximadamente $170 billones se transan diariamente (una cantidad equivalente a un tercio del déficit comercial de EE. UU. cambia de manos todos los días en la Bolsa de Nueva York).

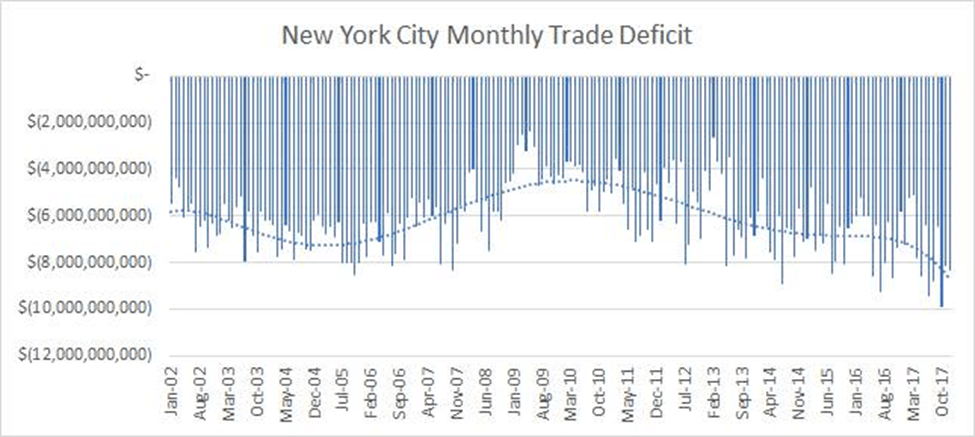

Observe el siguiente gráfico, podemos ver que cuando los extranjeros extraen masivamente su dinero, el déficit comercial de Nueva York disminuye. El déficit comercial crece cuando la bolsa cae y aumenta cuando estamos en medio de una burbuja bursátil.

Fuente: U.S. Census

Mientras intentamos mostrar la desinformación de la que hace gala Trump en comercio internacional, hemos descubierto un buen indicador de confianza de mercado, mucho más confiable que otras encuestas de confianza de mercado que se realizan a inversores. Al observar los déficits comerciales de los centros financieros (en concreto, NYC, San Francisco, Londres, etcétera), podemos aproximar el nivel de confianza existente en un mercado.

Ahora, ¿qué pasa con el estado de California?

¿Les suena Silicon Valley? San Francisco, California, alberga el centro de la industria tecnológica más grande del mundo, que atrae cada vez más la inversión extranjera desde China. Miles de millones entran cada año, mientras que poco capital fluye hacia el extranjero. Dicho capital se destina a comprar participaciones en producción y riqueza futura, elementos no contabilizados en la balanza comercial.

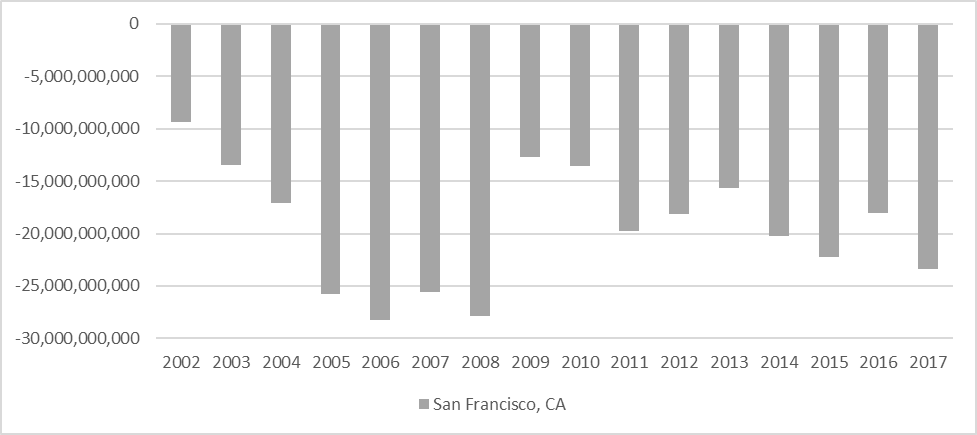

Veamos la siguiente tabla:

Fuente: U.S. Census

Aquí vemos el mismo fenómeno (y el mismo patrón cíclico). En 2002 estalló la burbuja tecnológica, mientras que la caída en 2009 y 2010 puede explicarse por la crisis de 2008. La inversión extranjera en bienes raíces, que está muy ligada a lo que hemos estado diciendo, también juega un papel fundamental. San Francisco muestra el mismo patrón que Nueva York, aunque en menor grado (San Francisco explica aproximadamente $25 billones o casi el 5% del déficit comercial total de EE. UU.).

Por supuesto, sin toda esa inversión extranjera, tanto Nueva York como San Francisco estarían peor, no mejor.

Si tomamos Los Ángeles, otro centro tecnológico (aunque hay menos capital de riesgo en L.A. que en San Francisco), obtenemos una imagen algo distorsionada debido al Puerto de Los Ángeles, el puerto de contenedores más grande de EE. UU. Recibe envíos de más de $200 billones al año de países mayoritariamente asiáticos: como resultado, L.A. tiene un gran déficit comercial con el mundo, pero un gran superávit comercial con otras ciudades en EE. UU. Sin embargo, si pudiéramos filtrar el «efecto puerto” de L.A., veríamos que también tendría un déficit comercial por las mismas razones, aunque probablemente menor que San Francisco.

La guerra comercial de Trump es una locura

El hecho es que las balanzas comerciales no son nada especial: EE. UU. es un país netamente importador de bienes (produce menos bienes de los que consume), pero un exportador neto de servicios (produce más servicios de los que consume).

Esto último se puede entender, por ejemplo, mirando a Hollywood, que elabora grandes producciones cinematográficas que se ven en todo el mundo. EE. UU. es una economía de servicios.

Al sumar bienes y servicios, EE. UU. aún es un importador neto. Sin embargo, lo que equilibra todo, es el hecho de que EE. UU. no solo exporta servicios. También exporta activos financieros. Los bonos del Tesoro de EE. UU., los depósitos a la vista, las acciones, los bonos, la inversión extranjera directa (IED) y una infinidad de otros productos financieros se venden a extranjeros. Pero la inversión extranjera no es perjudicial, más bien todo lo contrario, como bien indica Trump.

La reducción de impuestos de Trump

Pero, como argumentan los defensores de Trump, ha bajado los impuestos. Especialmente la reducción del tipo impositivo corporativo será una gran ayuda para la economía de Estados Unidos. El crecimiento económico aumentará.

Lo que la mayoría no tiene en cuenta es el hecho de que el impuesto corporativo se aplica a un residuo que generalmente se denomina beneficio contable. Dichos beneficios residuales se acumulan como efectivo. Pero pensemos por un momento: ¿cuáles son las formas de reducir las ganancias y, por lo tanto, la tasa efectiva de impuestos corporativos?

En pocas palabras, una empresa puede reducir la cuantía que paga en impuestos mediante la reinversión. Siempre que una empresa se enfrenta a una alta tasa impositiva corporativa, tiene un incentivo igual de grande para reducir los impuestos que paga comprando más equipo, inventario o contribuyendo a planes de jubilación. La mayoría de estas acciones mejoran el crecimiento.

La posibilidad de amortizar aceleradamente la compra de equipo (en lugar de amortizarse durante su vida estimada) no es algo nuevo de la reforma tributaria de Trump: después de 2008, y para fomentar la inversión, el IRS permitió la amortización acelerada de ciertas inversiones, la reforma de Trump simplemente extiende dichas amortizaciones.

Además, Trump reduce sustancialmente la tasa impositiva del tramo de ingreso marginal más alto. Esto significa que cada vez es menos costoso consumir capital, lo que claramente va en contra de la idea de estimular la acumulación de capital y la reinversión.

En general, la reforma tributaria de Trump incentiva el consumo de capital, no la inversión de capital. Como tal, es probable que tenga un efecto neutral sobre el crecimiento económico. Junto con la guerra comercial de Trump, las políticas económicas de Trump muy probablemente conduzcan a un débil crecimiento económico.

Estamos delante de un precipicio económico. En una economía estadounidense altamente apalancada Trump está haciendo lo inimaginable, empezar una guerra comercial. Las liquidaciones de activos en los mercados muy probablemente se darán de manera violenta.

Obtén nuestro informe exclusivo sobre la metodología que usamos para predecir recesiones. ¡Es gratis!

Olav Dirkmaat

Olav Dirkmaat es profesor de economía en la Universidad Francisco Marroquín y Chief Investment Officer (CIO) de Hedgehog Capital. Antes era vicepresidente en Nxchange y GoldRepublic. Es doctor en Economía por la Universidad Rey Juan Carlos (Madrid).

Obtén nuestro informe exclusivo sobre la metodología que usamos para predecir recesiones. ¡Es gratis!

Como el dolar es moneda de referencia internacional, por qué es perjudicial el déficit comercial de USA? Ellos exportan papeles verdes y a cambio reciben bienes y servicios. Ese no será el caso para otros países.

Saludos