El mayor peligro para la economía de la eurozona es el BCE

Este artículo es un extracto del informe del primer trimestre de la eurozona que puede encontrar aquí.

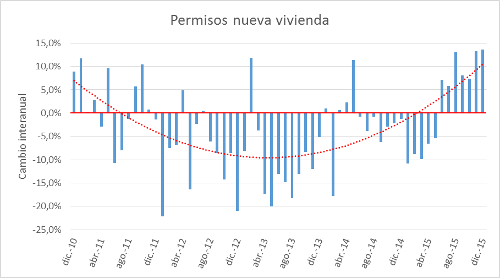

La economía de la eurozona se encuentra todavía con un débil crecimiento. Sin embargo la mayor parte de indicadores económicos adelantan una fase de crecimiento económico. La demanda cíclica por ejemplo empieza repuntar con fuerza. Así vemos como tanto la demanda de vehículos como de vivienda repuntan por primera vez desde la última recaída económica en 2012.

Fuente: European Automobile Manufactures Association

Fuente: European Automobile Manufactures Association

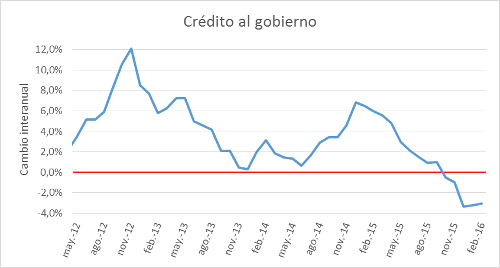

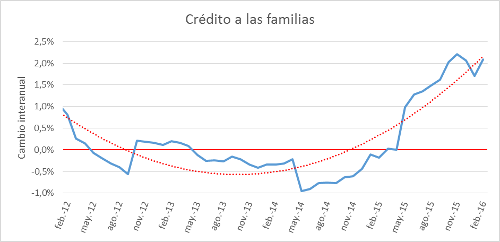

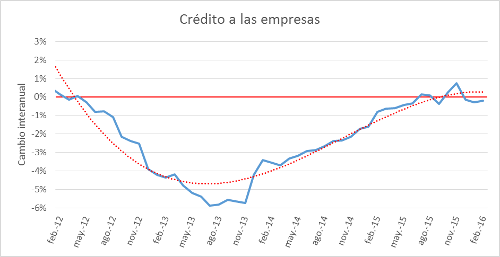

La composición de crédito también ha cambiado y los intermediarios financieros están empezando a prestar a familias y empresas y están dejando de hacerlo a gobiernos. La austeridad exigida por Bruselas empieza a tener sus efectos positivos, la consolidación fiscal a nivel europeo es un hecho. El crédito que normalmente canalizaban los gobiernos ahora va a engrasar el sector productivo. También tomamos esto como un indicador de crecimiento futuro.

Fuente: ECB, Statistical Data Warehouse

Fuente: ECB, Statistical Data Warehouse

Fuente: ECB, Statistical Data Warehouse

Fuente: ECB, Statistical Data Warehouse

Fuente: ECB, Statistical Data Warehouse

Fuente: ECB, Statistical Data Warehouse

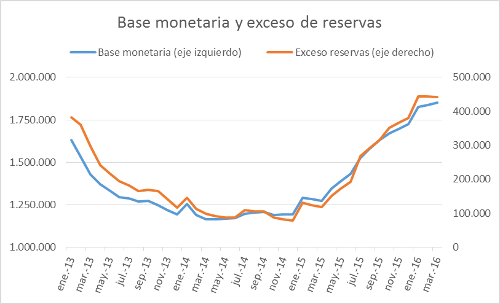

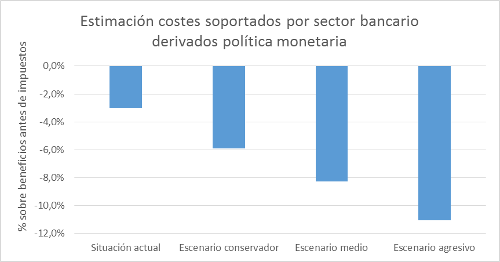

Sin embargo existe un gran peligro para la economía de la eurozona y su sector bancario en particular; la política monetaria del BCE. Existen dos grandes medidas no convencionales adoptadas por el BCE:

- Quantitative Easing.

- Cobrar a los bancos por el exceso de reservas que depositan en el BCE. (Tipos negativos)

La primera medida implica un aumento importante del dinero base y las reservas bancarias. Cuando el BCE compra bonos expande su balance con cargo a reservas. Los únicos agentes en la economía que pueden tener cuentas en el BCE son los bancos[1]. Es por ello que el sector bancario en su conjunto no puede “prestar las reservas” que recibe, sólo transferirlas a otro banco. En otras palabras, el sector bancario está condenado a tener un exceso de reservas derivado del Quantitative Easing.

Fuente: ECB, Statistical Data Warehouse

Fuente: ECB, Statistical Data Warehouse

Así, la segunda medida del BCE (cobro por exceso de reservas), cobra especial relevancia. Y es que los bancos de forma consolidada no tienen forma de evitar este coste. Lo que provoca un quebranto importante en sus cuentas de resultados.

Fuente: ECB, Statistical Data Warehouse

Fuente: ECB, Statistical Data Warehouse

Todos los escenarios son simulaciones a un año.

Situación actual: depósitos en BCE: -0.4%. Exceso de reservas actual.

Escenario conservador: interés: -0.4%. Exceso de reservas crece a un ritmo un 33% superior (compras bonos 80bn).

Escenario medio: interés: -0.5%. Exceso de reservas crece un ritmo un 66% superior (compras bonos 100bn).

Escenario agresivo: interés: -0.6%. Exceso de reservas crece a un ritmo un 100% superior (compras bonos 120bn).

Parecería que el BCE busca deliberadamente destruir los beneficios de los bancos. Sin embargo lo que espera el BCE es que los bancos compensen estas pérdidas con mayores beneficios derivados de una extensión de su cartera de créditos. Es decir el BCE está forzando a los intermediarios financieros a aumentar el crédito. Adicionalmente más créditos significan mayor cantidad de reservas requeridas (y menos exceso de reservas).

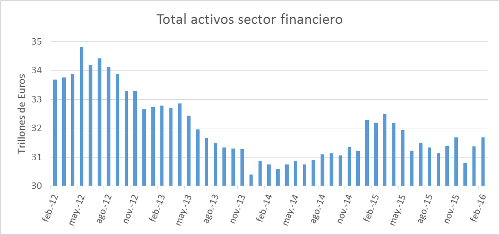

De momento la estrategia del BCE no ha tenido ningún éxito. El balance consolidado de los intermediarios financieros no crece.

Fuente: ECB, Statistical Data Warehouse

Fuente: ECB, Statistical Data Warehouse

En este esquema la disminución de beneficios bancarios podría poner en peligro la estabilidad del sistema financiero y con ello el todavía incipiente crecimiento económico europeo.

Para profundizar sobre este y otros temas de actualidad económica en Europa descargue de forma gratuita el informe de UFM Market Trends.

[1] Los gobiernos también tienen cuenta en el BCE, pero por simplicidad argumentativa lo dejamos fuera del análisis.

Obtén nuestro informe exclusivo sobre la metodología que usamos para predecir recesiones. ¡Es gratis!

Daniel Fernández

Daniel Fernández es el fundador de UFM Market Trends y profesor de economía en la Universidad Francisco Marroquín. Tiene un doctorado en economía aplicada en la Universidad Rey Juan Carlos en Madrid y también era un fellow en el Mises Institute. Tiene un máster en Economía de la Escuela Austriaca por la Universidad Rey Juan Carlos y un máster en Economía Aplicada por la Universidad de Alcalá en Madrid.

Obtén nuestro informe exclusivo sobre la metodología que usamos para predecir recesiones. ¡Es gratis!

Increíble post, soy de españa y no tengo muy claro como llegué hasta aquí, porque me parece q esta web no es española, cierto?? Estaba navegando por http://www.creditoagil.es y acabe aquí x un enlace que ví. Sea como sea enhorabuena, muy bien explicado y sin duda ha llevado mucha investigación tras este articulo.

Gracias por tu comentario Lucia,

Efectivamente, esta web no es española, es un instituto de investigación ubicado en Guatemala. Sin embargo tenemos varios analistas españoles entre los cuales me incluyo. También tenemos un informe sobre la economía española que podrás encontrar aquí o de la eurozona que podrás encontrar aquí

Un afectuoso saludo.