Contratos de futuros de agua: ¿bendición o maldición?

¿Sabías que sin contratos de futuros no gozaríamos de McNuggets? Sin embargo, ahora que se crearán contratos de futuros de agua, empezó una caza de brujas contra la especulación. El titular El agua se empieza a cotizar en Wall Street ha despertado mucha polémica, pese a que estos contratos ni siquiera se cotizarán en Wall Street (Nueva York), sino en Chicago.

Aparentemente está incrustada la idea en el subconsciente colectivo de que la especulación es algo negativo que nos trae consecuencias nefastas. Sin embargo, la realidad es muy distinta, la especulación trae beneficios tangibles a todos los participantes de un mercado.

¿Cómo funcionan los contratos de futuros y por qué son importantes?

Los contratos de futuros han permitido grandes avances sociales y una expansión de la división de trabajo sin precedentes. Hoy por hoy, gracias a la especialización, disponemos de una abundancia de productos y servicios jamás vista en la historia humana.

En el caso de un contrato de futuro, los productores de mercancías pueden trasladar el riesgo de que un precio cambie a un tercero; el especulador. Imagínese un productor de petróleo en EEUU: podría invertir hoy en un pozo, lo cual le permite producir y entregar petróleo de aquí a un año. Sin embargo, aunque con el precio actual de petróleo su inversión parezca rentable, no sabe qué precio tendrá el petróleo a un año vista. En efecto, el productor está especulando: si el precio sube, le irá mejor de lo esperado, por el contrario, si el precio baja podría sufrir pérdidas.

Por tanto, tiene todo el sentido del mundo trasladar el riesgo específico de variación en el precio del petróleo a un tercero (el especulador), quien se especializa únicamente en anticipar precios, aunque tal vez no sepa nada de los tecnicismos de la producción de petróleo. Esto le permite al productor, a su vez, enfocarse en lo que mejor sabe: extraer el mejor petróleo con la mayor eficiencia posible.

En definitiva, los mercados de futuros no crean especulación: aunque prohibamos los contratos de futuros, la especulación no desaparece (sólo se traslada a otro agente económico). Una eventual prohibición de los contratos de futuros implicaría que ya no se permite que especuladores, en lugar de productores, sean los que asumen diversos riesgos. En otras palabras, prohibir la especulación provoca que los productores tengan que asumir un riesgo que quizá no quieran asumir (en vez de centrarse en producir con la mayor eficiencia posible).

¿Para qué más sirven los contratos de futuros?

Esta lógica no solo aplica a los precios de venta, también a los costos. Las empresas, mediante los contratos de futuros, pueden trasladar el riesgo de que sus costos cambien a un tercero, una vez más, pueden trasladar el riesgo al especulador.

Imagínese un productor de trigo. Supongamos que bajo la actual estructura de precios, su producción es rentable: el precio del producto final (el trigo) es mayor a la suma de sus costos. Sin embargo, lo que no sabe el productor es como fluctuarán estos costos en el futuro próximo. Supongamos que, de repente, el costo del agua sube tanto que no le deja margen alguno cuando venda su próxima cosecha. Podría haberse ahorrado este problema si pudiera haber fijado el costo del agua de antemano. Y esto es justamente lo que permiten los contratos de futuros de agua: permitir que un especulador asuma el riesgo de que suba el costo del agua, mientras el productor se enfoca en lo que mejor sabe hacer: cultivar trigo.

Y esto nos lleva cabalmente al “problema” que tuvo McDonalds con los McNuggets: hace algún tiempo McDonalds no quería incluir los McNuggets en su menú porque no lograba convencer a sus proveedores de pollo de vender a precios fijos. Y como los precios de pollo mostraban un gran movimiento, McDonalds se mostraba reacio a poner los McNuggets en su menú: temía tener que actualizar el precio del menú cada semana (y esto, evidentemente, no agrada a los clientes de McDonalds).

Una mente brillante empezó a investigar el asunto de los McNuggets y preguntó a los productores: ¿por qué no nos pueden brindar precios fijos para su carne de pollo? De repente, se reveló el principal obstáculo: los costos de los productores de pollo eran tan cambiantes que les hacía imposible ofrecer un precio fijo a McDonalds. En particular, los alimentos utilizados para producir pollo – trigo y maíz – eran los culpables. ¿Qué hizo entonces esta persona de mente brillante? Logró fijar los costos de los productores de pollo a través de contratos de futuros de trigo y maíz, y así lograron ofrecer precios fijos del pollo a McDonalds. Lo demás es historia: hoy por hoy disfrutamos de los McNuggets sin pensar en absoluto en la bendición que suponen los mercados de futuros.

Existen miles de ejemplos del uso de futuros o forwards que nos benefician diariamente, muchas veces sin enterarnos: el combustible aéreo y la venta de boletos de avión, el precio de nuestro café en Starbucks, la producción de baterías para nuestros celulares, etc…

El caso de la cebolla: un mercado sin futuros

La cebolla es una de las pocas materias primas que no cuenta con contratos de futuros. Hubo un momento en el que los contratos de cebolla representaban el 20% de todas las compraventas en la bolsa de Chicago. El precio de la cebolla se hundió en un momento dado y los productores, muchos de ellos en bancarrota, culparon de la debacle a los contratos de futuros. Enojados, organizaron un lobby para prohibir estos contratos en cebolla. De tal modo, desde el 1958 hasta la fecha no existe un mercado de futuros para la cebolla.

¿Cuál ha sido el resultado de la prohibición de un mercado de futuros en las cebollas?

Primero hay que entender el papel económico de la especulación: si un año hay una mala cosecha de café, la oferta de café va a ser menor de lo previsto. Y si la oferta es menor, y el precio mayor, muchos (potenciales) productores pueden considerar expandir su producción para aprovechar el mayor precio. Hasta aquí todo es economía básica (y sentido común).

En este sentido, el especulador actúa en el tiempo, y así estabiliza el mercado y los precios. En el caso anterior, si el especulador anticipa correctamente la menor oferta en el futuro, podría demandar hoy café. Con una mayor demanda en el presente, el precio en el presente también aumentará. Sin embargo, el especulador también tiene que vender en algún momento: al fin y al cabo, así es como obtiene una ganancia – comprar barato, vender caro. Al momento de vender, el especulador añadirá a la oferta de café. Una mayor oferta en el futuro implica un menor precio en el futuro. De esta manera los especuladores suavizan los movimientos en los precios: los hacen menos volátiles, ya que compran cuando el precio es bajo (y la oferta abundante) y venden cuando el precio es alto (y la oferta escasea).

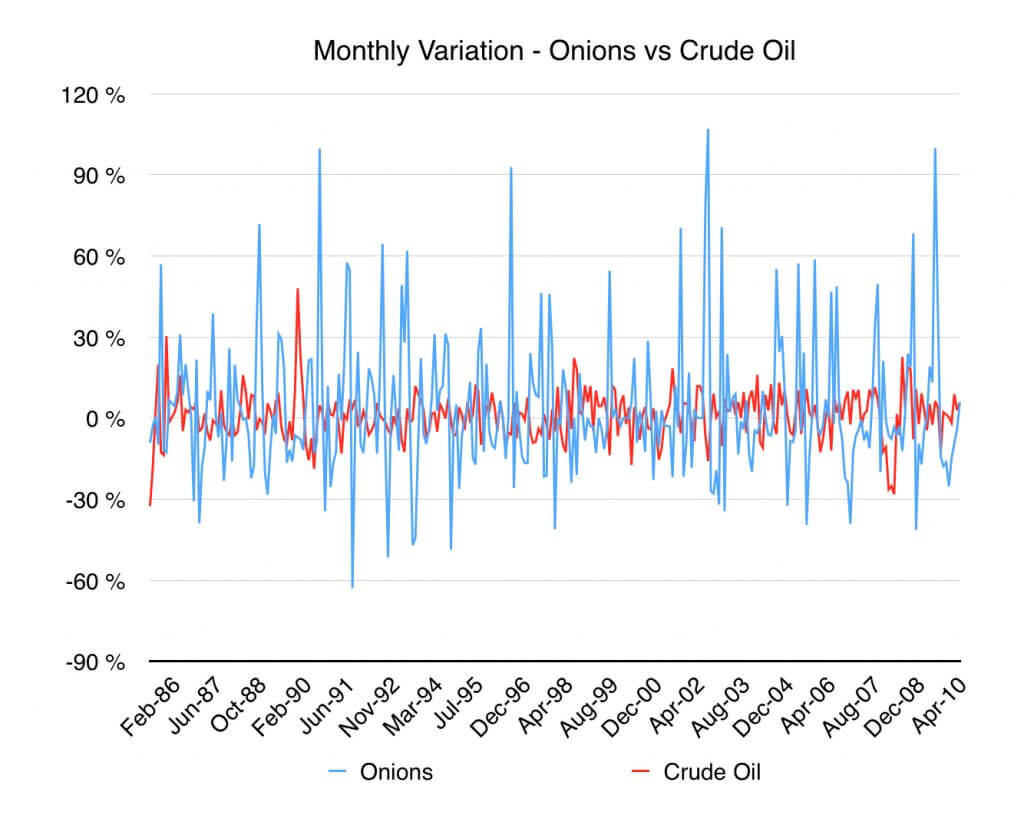

¿Ya puede adivinar que ha ocurrido con la cebolla al prohibir la especulación? La cebolla se ha vuelto un bien increíblemente volátil desde 1958. ¿Usted cree que el precio de petróleo es volátil? Observe la diferencia entre la volatilidad en el precio del petróleo y el precio de la cebolla:

La variación en el precio de la cebolla es muchísimo más acusada que en el precio del petróleo. Subidas mensuales en el precio de la cebolla de más de 100% y caídas de más de 50% han sido recurrentes. Prohibir el mercado de futuros en cebollas, ha hecho la cebolla más volátil, no menos volátil. Prohibir la especulación profesional hace a los precios volátiles y a los productores frágiles ante los vaivenes de precios.

La especulación es buena para todos

Por tanto, la especulación, lejos de ser negativa, es positiva para todos los integrantes de un mercado (tanto productores como consumidores). Permite una mayor división de trabajo (especialización) y permite una mejor coordinación entre las personas involucradas en una economía. Oponerse a contratos de futuros en agua dificulta el trabajo de, entre otros, los agricultores. No le tenga miedo a los contratos de futuro de agua: nos beneficiarán a todos.

Aviso legal: el análisis contenido en este artículo es obra exclusiva de su autor, las aseveraciones realizadas no son necesariamente compartidas ni son la postura oficial de la Universidad Francisco Marroquín.

—

AVISO IMPORTANTE: El análisis contenido en este artículo es obra exclusiva de su autor. Las aseveraciones realizadas no son necesariamente compartidas ni son la postura oficial de la UFM.