45 años sin patrón oro

Cuando se inicia la primera guerra mundial, el patrón oro estaba tan incrustado en las realidades económicas y en el imaginario colectivo que la mayoría de analistas consideraban que sería una guerra relámpago. Una guerra de desgaste no era posible puesto que se esperaba que el efecto disciplinador del patrón oro (en forma de huidas de capitales y salidas de oro) pusiera freno a la capacidad de movilizar recursos de los Estados en tiempo de guerra (básicamente el Estado se quedaría sin dinero para pagar soldados y recursos). Nadie siquiera podía llegar a imaginar que la guerra duraría 4 largos años y que la mayoría de países suspenderían el patrón oro para pagar con deuda e inflación los esfuerzos bélicos.

A pesar de que el patrón oro nunca volvió a ser lo mismo después de la primera guerra mundial, lo cierto es que de forma imperfecta perdura hasta que un 15 de agosto de 1971, hoy hace 45 años, el presidente Nixon decidiera cortar el último vínculo que tenía el sistema monetario mundial con el metal dorado. La idea inicial era la de suspender temporalmente la convertibilidad limitada que existía (sólo los gobiernos podían pedir reembolso de oro contra dólares), Por desgracia no hay nada más permanente que las medidas de urgencia temporales, así que de esta manera llevamos 45 años de experimento monetario en el que los billetes de los bancos centrales no tienen vinculación directa con el oro.

¿Por qué se suspende el patrón oro?

El mecanismo de la convertibilidad actúa como un freno a la arbitrariedad de la autoridad monetaria. El dólar no era más que una promesa del gobierno norteamericano (o de su banco central) a entregar una cantidad de oro concreta (una onza de oro por cada 35$).

Si los gobiernos pretenden gastar más de lo que ingresan se ven forzados a emitir deuda. Si el nivel de deuda es alto existe la posibilidad de que el mercado rehuse seguir prestando a un gobierno muy endeudado (o que lo haga a interés muy alto). Si este es el caso, los gobiernos pueden acudir a su banco central para que moneticen dicha deuda (esto es para que se emita nueva moneda contra la deuda que el mercado no quiso comprar).

Si la monetización de deuda alcanza niveles altos la inflación no tarda en aparecer. Pero el mecanismo inflacionario es distinto en función de si existe o no convertibilidad:

- Con convertibilidad de moneda en oro el precio del oro también empieza a subir. Si el precio del oro subiera a 40$ y el banco central se obligó a entregar una onza por 35$, entonces los agentes económicos acuden al banco central en busca de oro (a 35$) y lo venden en el mercado (a 40$) embolsándose la diferencia. Esto hace que el banco central pierda oro de forma constante. La preocupación de la dirección del banco central hace presión para dejar de monetizar tanta deuda pública. La pérdida de oro es un mecanismo de presión en contra del gasto excesivo del gobierno y de su monetización en el banco central. Si la monetización de deuda cesa, también lo hace la inflación y con ello el precio del oro en el mercado volvería a 35$.

- Sin convertibilidad de moneda en oro. El precio del oro puede subir, pero el banco central no se obliga a entregar oro (ni otra mercancía). La monetización de deuda (causa de la práctica totalidad de las hiperinflaciones en el mundo) puede continuar sin problemas para la dirección del banco central. La monetización de deuda en realidad funciona como una forma de endosar monetariamente a la población una deuda que nunca quiso asumir o comprar.

La monetización de deuda sin convertibilidad de la moneda en oro en realidad es una forma de introducir la deuda rechazada por el mercado en forma monetaria. El gobierno gasta por encima de ingresos, emite deuda, no la acepta el mercado, la compra el banco central que a su vez extiende nueva moneda. Esta nueva moneda es en realidad el nuevo recipiente de la deuda rechazada. La inflación no es más que el exceso de gasto público hecho moneda.

Record inflacionario y de déficit público

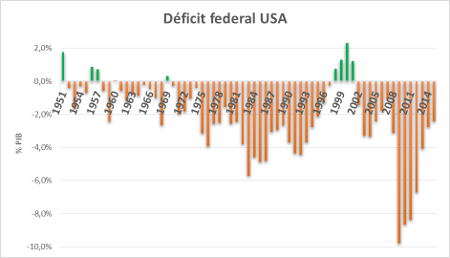

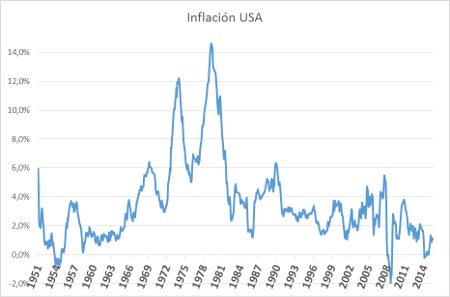

Si ciertamente el patrón oro o la convertibilidad eran un freno al gasto público y a la inflación debería verse en las cifras pre-71 y post-71 de ambas rúbricas.

En el periodo que va desde 1951 hasta 1971 el déficit federal sobre PIB fue de 0.6% de media mientras que el periodo 1972 a 2015 fue del 3.0%. Lo cual nos sugiere que efectivamente el patrón oro ejercía de freno a la deuda pública por evitar monetizaciones debido al riesgo de pérdida de oro del banco central.

Fuente: Federal Reserve Bank of St.Louis.

De igual forma las cifras de inflación después de 1971 muestran un incremento importante. La inflación desde 1951 hasta 1971 tuvo una media de un 2.2%, desde el año 1971 hasta 2015 la media casi se ha duplicado, subiendo hasta el 4.1%.

Fuente: Federal Reserve Bank of St.Louis.

Así vemos como efectivamente el record del patrón monetario actual (tipos fluctuantes) tiene un pésimo historial en comparación con el último patrón oro.

Imposibilidad de protección frente al riesgo

Especialmente importante es esto del “último patrón oro”. Como decíamos el patrón oro nunca fue el mismo después de la primera guerra mundial. En el patrón oro clásico (antes de 1914) abría la posibilidad del público general de retirar oro del banco central si así lo deseaba. Esta posibilidad se fue poco a poco restringiendo hasta que después de la segunda guerra mundial tan sólo los Estados podían pedir a otros Estados redimir las monedas en oro (básicamente todo quedó reducido a dólares y a cambiar oro contra dólares por parte de terceros Estados). Desde 1971 el oro desaparece completamente del panorama monetario.

Para el común de los mortales esto implica la imposibilidad de mantener su riqueza sin riesgo. Con existencia de oro como base monetaria el ahorrador tiene tres posibilidades

- Si confía en la estabilidad de la economía y de la moneda puede invertir su dinero en un proyecto de inversión y sacar un retorno de él. Esto es mantiene su patrimonio en una forma no líquida pero con una rentabilidad esperada. Existe un riesgo de pérdida de patrimonio si la inversión es equivocada.

- Si no confía en la estabilidad de la economía pero si en la estabilidad de la moneda, puede mantener su patrimonio en una cuenta bancaria y mantenerse líquido conservando el valor del patrimonio sin arriesgarlo.

- Si no confía en la estabilidad de la economía ni en la de la moneda puede mantener su patrimonio en forma de oro y mantenerse líquido (el oro es la moneda base). Esto es, puede protegerse frente a las turbulencias económicas y monetarias sin necesidad de arriesgar el valor de su patrimonio.

En un sistema en el que no hay convertibilidad, es decir en el que vivimos desde 1971, la última de las posibilidades desaparece. Es decir, si una persona piensa que la economía va a entrar en recesión (inestabilidad económica) y que la autoridad monetaria se está comportando de forma irresponsable por ejemplo monetizando demasiada deuda (inestabilidad monetaria) entonces se ve obligado a elegir entre perder patrimonio con un proyecto de inversión o perderlo manteniendo saldos líquidos que serán depreciados por la irresponsable política monetaria.

En otras palabras, los agentes económicos que quieran protegerse frente a la inflación deberán por fuerza ir a comprar bienes reales no líquidos (ya sea bienes de capital o bienes raíces) con el peligro de pérdida de patrimonio que ello conlleva (por crisis económicas o crisis inmobiliarias) o a mantener moneda que va a perder valor por las irresponsables políticas de bancos centrales. Salirse del sistema manteniéndose líquido no es una opción. Se convierte a la fuerza a todo hijo de vecino en un especulador aunque no pretenda serlo.

El oro, garantía frente abusos

En definitiva, el oro actúa de protección frente a abusos fiscales y monetarios por parte de gobiernos. La prueba de ello es que tanto el déficit público como la inflación se disparan desde que el patrón oro desaparece del mapa.

Adicionalmente obliga a los agentes económicos a buscar formas de riqueza no monetaria en la que guardar el patrimonio. Aquellos menos amantes del riesgo serán los más perjudicados ya que en vez de mantener su patrimonio en dinero, la inflación les empuja a especular en la compra de activos tomando riesgos que nunca quisieron tomar.

Llevamos 45 años de experimentos con gaseosa monetaria y como era de esperar no han salido nada bien.

AVISO IMPORTANTE: El análisis contenido en este artículo es obra exclusiva de su autor. Las aseveraciones realizadas no son necesariamente compartidas ni son la postura oficial de la UFM.