Simplificando impuestos

El tema de los impuestos es siempre controversial en cualquier sociedad, y es bueno que sea controversial porque un gobierno que pueda cambiar impuestos discrecionalmente sin que se genere controversia en la sociedad es sinónimo de control férreo gubernamental.

Actualmente el tema de reducción de impuestos en Guatemala está siendo comentado por muchos sectores guatemaltecos, y varias iniciativas de ley se han presentado ante el Congreso de la República, entre las cuales ha sido la más polémica la de exención de impuestos a ganaderos. Pero no es la única, pues recientemente se presentó una iniciativa de ley para fomentar el emprendimiento que permitiría a los nuevos emprendedores pagar un impuesto único del 5% sobre ingresos durante cuatro años y una de exoneración de IVA para Bomberos.

Impuestos y competitividad

Los impuestos son un factor clave para el desarrollo económico de un país, tanto su monto impositivo como su regulación son importantes para atraer inversiones extranjeras y para la capitalización interna. Dejando de lado el tema de los montos impositivos, no cabe duda que en Guatemala la regulación tributaria impide atraer inversión extranjera. Según el Banco Mundial, Guatemala se ubica en la posición 93 de la clasificación de pago de impuestos de su índice “Doing Business” y es que el sistema tributario guatemalteco es complicado, lento y costoso. Las empresas extranjeras difícilmente invertirán en un país ubicado en la posición 119 de facilidad de apertura de negocios y esa es la política de competitividad que se deberían plantear en el gobierno: cómo mejorar en esos índices a través de la simplificación de procesos administrativos burocráticos para emprender y tributar.

Por otra parte, en un país con casi un 70% de informalidad, el 30% restante carga con el sostén de un gobierno entero, por lo que es necesario aumentar esa base tributaria para aumentar los ingresos del estado y diversificarlos. Pero la burocracia que dificulta montar una empresa, la estructura tributaria complicada y la falta de incentivos para pasar a la formalidad no permiten reducir la informalidad y aumentar la base tributaria. Es por todo esto que la simplificación de tributos es necesaria.

Actualmente, las iniciativas de ley (y toda la discusión alrededor de estas) ha girado alrededor de la exoneración de dos impuestos: el ISR y el IVA. La iniciativa de los ganaderos buscaba pagar un único impuesto del 1% sobre ingresos, sin IVA ni ISR y la de emprendedores busca un monotributo del 5% sobre ingresos.

Eligiendo el menor de los males

Si tuviéramos la oportunidad de elegir entre el impuesto menos malo, sería mejor uno que afecte menos la economía. Por eso, en términos económicos lo ideal sería reducir al máximo posible el ISR (o hasta eliminarlo), que castiga la capitalización del país para dar paso al IVA, que es un impuesto neutro que afecta lo menos posible la estructura de precios relativos. Pero hay que tener en cuenta la viabilidad de esta sugerencia, pues sencillamente no sucederá en el corto plazo. La opción que pedían los ganaderos de 1% sobre ingresos sin IVA ni ISR es descabellada, por no decir demás injusta porque es un enorme privilegio por sobre los demás contribuyentes, dado que es impensable la idea de que se cambien todos los tributos al 1% sobre ingresos.

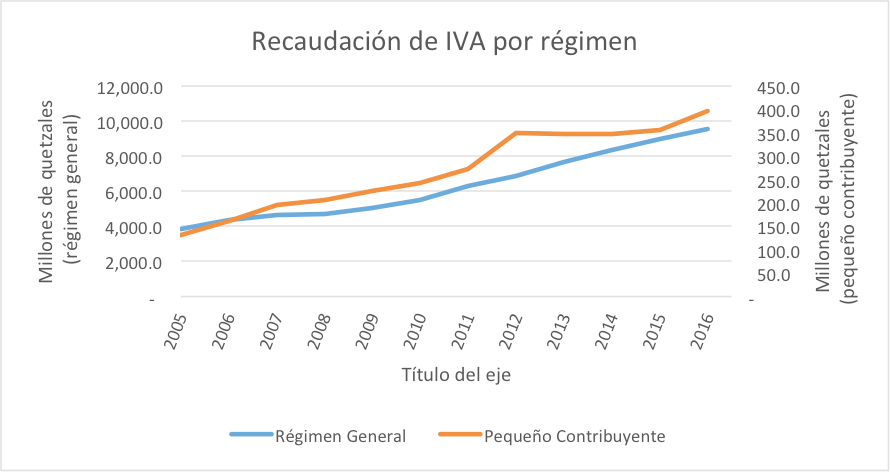

Pero la propuesta que dio el ministro de Finanzas Públicas, aunque bastante vaga e inconclusa es interesante: la posibilidad de crear un régimen impositivo simplificado para el sector agropecuario similar al régimen de pequeño contribuyente donde se paguen impuestos sobre ingresos sin mayores complicaciones. El régimen de pequeño contribuyente ha funcionado para simplificar pagos y aumentar la recaudación y, como muestra la gráfica 1, su crecimiento en la última reforma en el 2011-2012 presenta una pendiente positiva muy por encima del crecimiento de recaudación del régimen general. Sin duda la simplificación de procesos administrativos ante la SAT y para el pago de impuestos funcionó para regularizar a más empresas y aumentar la recaudación, pero en el caso de los ganaderos es diferente.

Fuente: elaboración propia con datos del sistema de recaudación de la SAT

El pequeño contribuyente paga 5% de ingresos por concepto de IVA (hasta llegar a Q150 mil), mientras que los ganaderos pagarían 1% (hasta Q50 mil anuales) y 3% (hasta Q10 millones) por concepto de monotributo sobre ingresos. Esta propuesta está pensada para beneficiar a los grandes ganaderos, pues quienes apliquen al 1% deberían vender menos de Q4,200 al mes, lo que representa una minoría en el sector ganadero. Los privilegios ya se ha demostrado hasta el cansancio que no benefician sino únicamente a quienes los reciben y alegar que esa exención permitiría aumentar la base tributaria no es más que justificación del privilegio.

Una simple mejora en el ISR

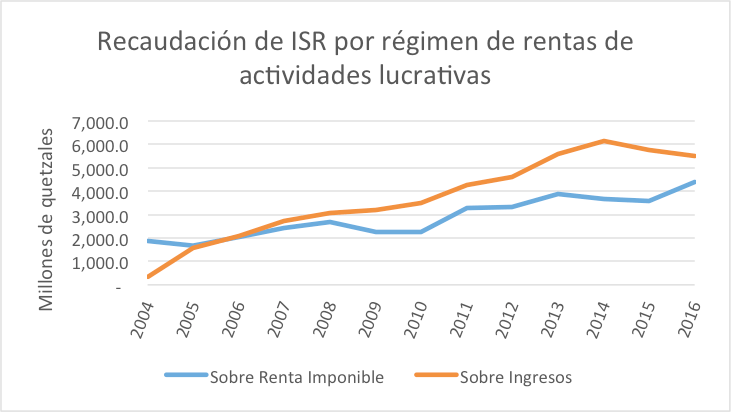

Por parte del ISR, a raíz de una simplificación en 2004 del impuesto, se vio una significativa mejora en la recaudación. Los dos regímenes principales del ISR son el “Régimen sobre renta imponible” y “Régimen sobre ingresos”. El primero se denominaba “general” hasta la reforma tributaria del 2004, cuando se redefinió como “optativo” con una tasa impositiva general del 31% sobre utilidades; mientras que el segundo (que se denominaba “especial”) en el 2004 se redefinió como “general” con una tasa impositiva del 5% sobre ingresos. Es sencillo entender por qué en el segundo régimen es más fácil tributar que en el primero, y los datos confirman el éxito que significó esa reforma como muestra la gráfica 2. El principal régimen del ISR pasó a ser el de “sobre ingresos” y la recaudación aumentó gracias a este cambio. En el 2012 fueron reformados ambos regímenes y el régimen optativo se redujo gradualmente al 25% (y se redefinió como “sobre renta imponible”). Por su parte, en el régimen general (cuyo nombre pasó a ser “opcional simplificado sobre ingresos”) se introdujo un límite de Q30 mil para el 5% sobre ingresos, subiendo al 7% al sobrepasar los Q30 mil de ingresos. Esta reforma entró en vigor en 2013 y se hizo paulatinamente, primero en 2013 subía al 6% al sobrepasar los Q30 mil, para finalmente en 2014 dar lugar al 7%.

Fuente: elaboración propia con datos del sistema de recaudación de la SAT

Es interesante notar el comportamiento de la recaudación con la última reforma, pues al volver progresivo el régimen opcional simplificado, su recaudación disminuyó. El régimen que había conseguido aumentar los ingresos tributarios al facilitar la tributación disminuyó cuando lo volvieron progresivo porque el límite de Q30 mil era demasiado bajo, y el 7% sobre ingresos era muy alto. Y el régimen sobre renta imponible tampoco aumentó en una medida proporcional a la pérdida del régimen sobre ingresos.

Lecciones aprendidas y por aprender

Es evidente que las simplificaciones funcionan. Tanto la opción del 5% en IVA de pequeño contribuyente, como el régimen opcional simplificado del 5% funcionaron para aumentar la recaudación tributaria. Facilitar el pago de tributos es necesario para aumentar aún más la recaudación, pues muchas pymes no pueden darse el lujo de contar con un departamento de contabilidad que maneje todo el tema tributario.

Pero quedan muchos retos pendientes para futuras reformas tributarias en Guatemala. Uno de ellos es la transición de pequeño contribuyente a contribuyente normal, pues superar el límite de Q150 mil de ingresos es un dolor de cabeza para las empresas. Deben pasar de llevar un libro de compras-ventas en su contabilidad a llevar los 5 libros principales, inscribirse ante el registro mercantil, cambiar facturas, pasar del 5% al 12% del IVA y empezar a pagar ISR. Financieramente hablando, la barrera de los Q150 mil puede causar el cierre de empresas, por lo que esa barrera debería aumentarse.

En el lado del ISR es mucho más necesaria la simplificación, pero parece que en el ejecutivo siguen sin aprender esa lección. En la reforma que plantearon en el 2016 se introducían cambios al ISR que volvían a complicar de más este pago al volverlo más progresivo. Querían agregar un límite de Q250 mil al 7% sobre ingresos del régimen opcional simplificado que, al sobrepasarlo se volvería un 12% sobre ingresos; mientras que agregaban 3 límites de utilidades para el régimen sobre renta imponible con su respectivo tipo impositivo (15% hasta Q65 mil, 20% hasta Q180 mil, 25% hasta Q295 mil y 29% en adelante).

Los problemas de subdesarrollo de Guatemala son estructurales e institucionales. Si se quieren producir verdaderas mejoras en el crecimiento económico se debe atraer inversión extranjera y formalizar a la mayor parte de la economía guatemalteca. Para eso, la simplificación de tributos no es una opción, sino una necesidad. Si enserio se quiere reducir la pobreza en Guatemala, el empleo formal debe aumentar, y para que aumente las empresas deben poder sobrevivir. Con sistemas tributarios arcaicos, lentos e ineficientes solo se perpetúa la pobreza.

AVISO: el análisis contenido en este artículo es obra exclusiva de su autor, las aseveraciones realizadas no son necesariamente compartidas ni son la postura oficial de la Universidad Francisco Marroquín.

Obtén nuestro informe exclusivo sobre la metodología que usamos para predecir recesiones. ¡Es gratis!

Jorge Eduardo García

Jorge Eduardo García es licenciado en Economía con especialización en Finanzas por la Universidad Francisco Marroquín. Ha participado en seminarios internacionales de la Foundation for Economic Education. Fue research intern del Centro de Estudios Económico-Sociales (CEES) y también ha colaborado en experimentos con el Centro de Economía Experimental Vernon Smith de la UFM. Así mismo fue intern del Financial Research Center de la UFM y trabaja en temas de risk management.

Obtén nuestro informe exclusivo sobre la metodología que usamos para predecir recesiones. ¡Es gratis!